مسیر اقتصاد/ در یک بانک جامع[۱]، خدمات بانک تجاری و بانک سرمایهگذاری ترکیب شده و به صورت کامل داخل یک نهاد ارائه میشود. در ایران، اکثر بانکها با الگوی بانکداری جامع اداره میشوند. در سمت راست ترازنامه یک بانک جامع، انواع مختلفی از داراییها وجود دارد که به صورت کلی ذیل دو فعالیت تسهیلاتدهی و سرمایهگذاری قرار میگیرند. املاک و مستغلات موجود در شبکه بانکی نیز از جمله داراییهایی است که خرید، فروش و نگهداری آن به عنوان یک فعالیت سرمایهگذاری محسوب میشود. این داراییها که تحت عنوان اموال غیرمنقول از آنها یاد میشود، از روشهای اختیاری و قهری به تملک بانکها در میآید.

بر اساس استاندارد صورت مالی بانکها، املاک و مستغلاتی که اختیاراً توسط بانکها با هدف توسعه عملیات بانکداری یا به قصد سرمایهگذاری در بازار خریداری شده است، در سرفصل «داراییهای ثابت مشهود» قرار میگیرد. املاک تملیکی که از محل نکول تسهیلات و به صورت قهری به تصرف بانکها درآمده است، در سرفصل «وثایق تملیکی غیرمنقول» درج میشود. چنانچه یک بانک قصد فروش بخشی از املاک و مستغلات خود را ظرف مدت یک سال مالی داشته باشد، باید مبلغ دفتری آنها را به سر فصل «داراییهای غیرجاری نگهداری شده برای فروش» اضافه کند.

محدودتر شدن میزان مجاز نگهداری املاک و مستغلات

حد قانونی نگهداری املاک و مستغلات در شبکه بانکی، طبق چارچوبهای دستورالعمل نحوه محاسبه نسبت خالص داراییهای ثابت موسسات اعتباری برآورد میشود. یکی از نسخههای این دستورالعمل، در سال ۱۳۹۴ توسط شورای پول و اعتبار تصویب شده است. بر اساس آن، بانکها مجاز بودند حداکثر معادل ۷۵ درصد حقوق مالکانه خود پس از کسر سود قطعی نشده و سود انباشته را به عنوان دارایی ثابت مشهود، دارایی نامشهود و وثایق تملیکی غیرمنقول (پـس از گذشت دو سال از تاريخ تملک) نگهداری کنند.

این نسخه از دستورالعمل در فروردین ماه ۱۴۰۲ بازنگری شد. دستورالعمل سال ۱۴۰۲[۲] نسبت به نسخه قبلی خود که در سال ۱۳۹۴ مصوب شده، تغییرات چشمگیری داشته است. اکنون در محاسبه نسبت خالص داراییهای ثابت، تنها داراییهای ثابت مشهود و نامشهود بانکی مورد ارزیابی قرار میگیرد. داراییهای ثابت بانکی شامل اموالی با عمر بیش از یک سال است. این اموال فقط در جریان عملیات بانکی و ارائه خدمات به کارکنان استفاده میشود.

از دیگر تغییرات مهم و اساسی در دستورالعمل مصوب سال ۱۴۰۲، کاهش نسبت خالص مجاز نگهداری دارایی ثابت از ۷۵ درصد به ۳۰ درصد است. در نسخه جدید، نگهداری تمامی املاک و مستغلات خارج از عملیات بانکداری که به صورت اختیاری یا قهری تملک شده نیز ممنوع شده است. این تغییرات حاکی از اتخاذ سیاستهای سختگیرانه شورای پول و اعتبار برای محدود سازی ملکداری بانکها است.

در ادامه، میزان املاک و مستغلات نگهداری شده توسط بانک صادرات ایران به عنوان نمایندهای از مجموعه شبکه بانکی مورد سنجش قرار میگیرد.

مثال: نحوه محاسبه اموال مازاد بانک صادرات

بانک صادرات در سال ۱۳۳۱ تاسیس شده است. این بانک در حال حاضر یکی از نهادهای مالی محسوب میشود که بر اساس سیاستهای کلی اصل ۴۴ قانون اساسی جمهوری اسلامی ایران با واگذاری بخشی از سهام دولت، خصوصی شده است. سهامداران عمده این بانک به ترتیب دولت جمهوری اسلامی ایران، صندوق سرمایهگذاری اختصاصی بازارگردانی سپهر بازار سرمایه و صندوق سرمایه گذاری واسطه گری مالی یکم هستند.

آخرین تجدید ارزیابی داراییهای این بانک در پایان سال ۱۳۹۷ انجام شده است. از سال ۱۳۹۷ تاکنون، قیمت املاک و مستغلات افزایش بسیار زیادی داشته است؛ بنابراین ارزش دفتری برخی از این اموال غیرمنقول با ارزش روز فاصله بسیاری دارد.

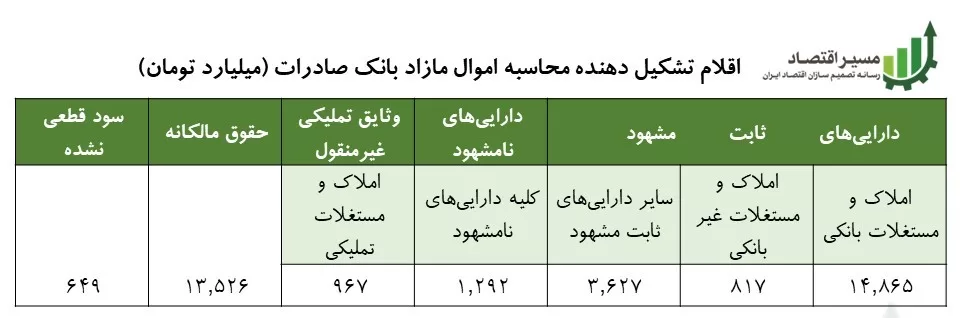

اطلاعات جدول زیر، بر اساس صورت مالی حسابرسی شده بانک صادرات ایران در شش ماهه ابتدایی سال ۱۴۰۲ است. به دلیل عدم تفکیک بین ارزش املاک و مستغلات بانکی و غیربانکی در صورتهای مالی، ارقام این داراییها از گزارش منتشر شده اموال غیرمنقول بانک صادرات استخراج شده است. ارزش سایر داراییهای ثابت مشهود همچون وسایل نقلیه و همچنین داراییهای نامشهود مانند سرقفلی نیز به عنوان داراییهای بانکی محاسبه میشود.

برای محاسبه اموال مازاد، باید املاک و مستغلات موجود در سبد داراییها دستهبندی شوند. در وهله اول، تمامی املاک و مستغلاتی که در جریان عملیات بانکداری مورد استفاده قرار نمیگیرند، مازاد شناسایی میشوند. بر اساس اطلاعات جدول بالا، ۸۱۷ میلیارد تومان املاک و مستغلات به صورت اختیاری و ۹۶۷ میلیارد تومان املاک و مستغلات به طور قهری توسط بانک صادرات در جهت استفادههای غیربانکی تملک شده است.

در مرحله بعدی، نسبت قانونی خالص داراییهای ثابت این نهاد مالی مورد ارزیابی قرار میگیرد. املاک و مستغلات با استفادههای بانکی، سایر داراییهای مشهود و نامشهود بانکی در این نسبت محاسبه میشوند.

فرمول نسبت قانونی خالص داراییهای ثابت بانکی به شرح زیر است:

{خالص داراییهای ثابت = (املاک و مستغلات بانکی + سایر داراییهای ثابت مشهود + کلیه داراییهای نامشهود) \ (حقوق مالکانه – سود قطعی نشده) ≤ ۳۰%}

نسبت خالص داراییهای ثابت بانک صادرات:

{%۱۵۳.۶ = (۶۴۹ – ۱۳,۵۲۶) / (۱,۲۹۲ + ۳,۶۲۷ + ۱۴,۸۶۵) = خالص داراییهای ثابت}

بر اساس محاسبات انجام شده، بانک صادرات حدود ۱۲۴ واحد درصد بالاتر از محدوده قانونی اقدام به نگهداری داراییهای ثابت مشهود و نامشهود بانکی کرده است. ارزش این اموال مازاد، حدود ۱۶ هزار میلیارد تومان برآورد میشود.

ارقام ذکر شده از صورت مالی و گزارش اموال غیرمنقول بانک صادرات استخراج شده است. مازاد این داراییها صرفا بر اساس قیمت دفتری تخمین زده میشود. معمولاً ارزشهای ثبت شده با قیمت روز فاصله بسیاری دارد.

بنابراین ارزش دفتری اموال مازاد بانک صادرات شامل ۸۱۷ میلیارد تومان املاک و مستغلات غیربانکی، ۹۶۷ میلیارد تومان املاک و مستغلات تملیکی و حدود ۱۶ هزار میلیارد تومان از داراییهای ثابت مشهود و نامشهود بانکی میشود. مجموع ارزش دفتری این داراییها به حدود ۱۷ هزار و ۷۸۴ میلیارد تومان میرسد که باید طبق فرایندهای قانونی، به مرور زمان از ترازنامه بانک خارج شود.

پینوشت:

[۱] Universal Bank

منبع:

[۲] سایت بانک مرکزی، بخشنامههای نظارت سال ۱۴۰۲

انتهای پیام/ پول و بانک