مسیر اقتصاد/ سیاست کنترل مقداری ترازنامه از زمان اجرا دارای اثرات و نتایج متفاوتی در اقتصاد ایران بوده است. برخی از این پیامدها مثبت و برخی دیگر منفی بودهاند؛ یکی از این پیامدهای منفی برونرانی[۱] بخشهایی از اقتصاد بوده است. لذا بانک مرکزی باید در جهت کاهش این پیامد منفی تلاش و از سیاستهایی که این پیامد را تشدید میکند، به شدت پرهیز نماید. در این گزارش به اثرات سیاست افزایش نرخ بهره بر برونرانیهای ناشی از کنترل مقداری ترازنامه پرداخته خواهد شد.

برونرانی پیامد منفی سیاست کنترل مقداری ترازنامه

سیاست کنترل مقداری ترازنامه رشد ترازنامه بانکها و موسسات اعتباری غیر بانکی را محدود میکند که به طبع وضع این محدودیت، توان خلق پول و قدرت تسهیلاتدهی بانکها و دیگر موسسات را کاهش میدهد. بانک مواجه با تعداد مشخصی از تسهیلات گیرندگان است، اما پس از وضع محدودیتها نمیتواند به اندازه همه آنها تسهیلات بدهد؛ پس ناگزیر است که بین تسهیلات گیرندگان اولویتبندی کند. اولویتبندی بین تسهیلاتگیرندگان منجر میشود که برخی تسهیلات گیرندگان که معمولا تسهیلاتگیرندگان خرد[۲] هستند مشمول تسهیلات قرار نگیرند. میتوان به این اثر که محرومیت برخی تسهیلات گیرندگان از تسهیلات بانکی را در پی دارد، «برونرانی» گفته شود.

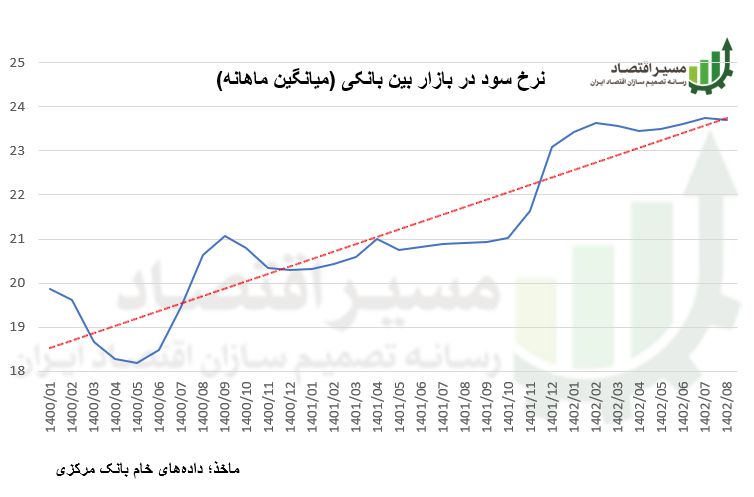

نرخ بهره اثر برونرانی کنترل ترازنامه را دوچندان میکند

در شرایطی که سیاست کنترل مقداری ترازنامه باعث برونرانی حجمی از تسهیلاتگیرندگان میشود، بالا رفتن نرخ بهره میتواند این برونرانی را تقویت و تشدید کند. اثر اول نرخ بهره آن است که بانک ناگزیر است سود بیشتری به سپردههای سپردهگذاران بپردازد. سود بیشتر پرداختی به معنای افزایش حجم سود سپرده در سبد خلق پول بانکی است. زمانی که حجم کل رشد ترازنامه ثابت باشد، اگر سهم یکی از اقلام ترازنامه مانند سود سپرده افزایش یابد منجر به کاهش سهم بقیه اقلام خواهد شد. اینگونه قدرت تسهیلاتدهی و حجم تسهیلات بانک کاهش خواهد یافت و این کاهش مجددا منجر به برونرانی بیشتر تسهیلات گیرندگان خواهد شد.

اثر دوم نرخ بهره آن است که هزینهی گرفتن تسهیلات افزایش پیدا میکند. افزایش هزینهی گرفتن تسهیلات برخی از تسهیلات گیرندگان را از گرفتن تسهیلات منصرف میکند. به خصوص کسانی که درگیر فعالیتهای خرد و تولیدی هستند که سود آنها از بخش حقیقی اقتصاد به اندازهای نیست که بتوانند تسهیلات را با نرخ بهره بالا بپردازند. این درحالی است که فعالیتهای سوداگرانه به علت بازدهی بسیار زیاد حتی در وجود افزایش نرخ بهره نیز متقاضی تسهیلات هستند. لذا اثر دیگر افزایش نرخ بهره تقویت برونرانی به ضرر بخش تولیدی اقتصاد است.

افزایش نرخ بهره در تعارض با کنترل ترازنامه

لذا بانک مرکزی باید به این مهم پی ببرد که سیاست کنترل مقداری رشد ترازنامه با سیاست افزایش نرخ بهره در تعارض است و اجرای هر دو سیاست به صورت همزمان، منجر به افزایش اثرات و پیامدهای منفی این سیاستهای پولی انقباضی در اقتصاد میشود.

در شرایطی که اثر سیاست کنترل مقداری ترازنامه منجر به برونرانی بخشهایی از اقتصاد باشد، بانک مرکزی باید بکوشد تا این برونرانی را کاهش دهد؛ در حالی که بالا رفتن نرخ بهره نه تنها برونرانی را کاهش نمیدهد بلکه آن را تشدید و تقویت نیز خواهد کرد.

پینوشت:

[۱] crowding out

[۲] زیرا تسهیلات گیرندگان کلان با استفاده از قدرت و نفوذ خود در شبکه بانکی مانع از برونرانی بخش خود میشوند. این تسهیلات گیرندگان بعضا از سهامداران خود بانک هستند یا سپردههای کلان را در شبکه بانکی قرار دادهاند تا از آن به عنوان اهرم فشار استفاده کنند.

انتهای پیام/ پول و بانک