مسیر اقتصاد/ نرخ بهره اسمی چسبنده که در شرایط نرخ تورم کاهشی، به منزله افزایش دائمی نرخ بهره واقعی است، از علائم بحران بانکی به حساب میآید.

در یک نظام بانکی سالم، فرآیند گردش پول به شکل اعطای تسهیلات جدید و بازپرداخت تسهیلات قبلی، بهطور دائمی و همزمان موجب ایجاد و محو پول میشود؛ اما در شرایط انجماد دارایی که سیستم بانکی قادر به خلق دارایی جدید نیست، تسهیلات بانکی کمیاب شده و رقابت برای دسترسی به اعتبارات تشدید میگردد. این بدان معناست که افت توان تسهیلاتدهی سیستم بانکی ناشی از عدم بازگشت مطالبات، مازاد تقاضا در بازار اعتبار را تشدید میکند و موجب افزایش نرخ بهره میشود.

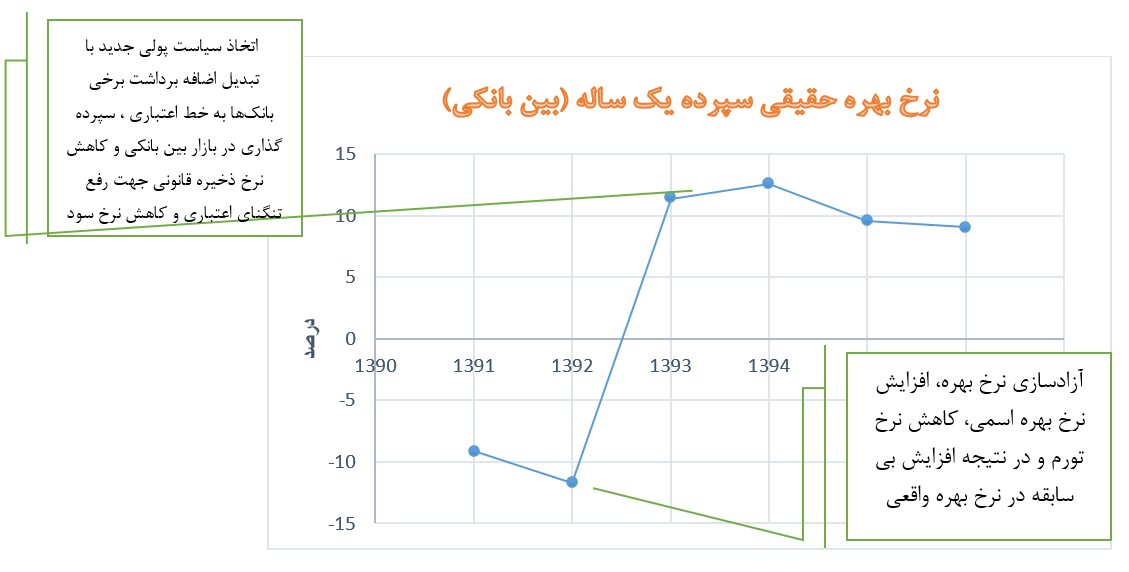

افزایش حجم داراییهای منجد با افزایش نرخ بهره حقیقی

نرخ بهره حقیقی بالا، خود با کاهش قدرت بازپرداخت و تشدید انجماد داراییها از یک سو، و سرعتبخشیدن به رشد بدهیها از سوی دیگر بر تنگنای موجود میافزاید. لذا نرخ بهره بالا صرفنظر از کارکرد آن در بروز و تشدید بحران بانکی، به منزله تب بالایی دال بر عفونت داخلی نظام بانکی است. روند تغییرات نرخ بهره حقیقی، با مبنا قرار دادن نرخ سود سپردههای یکساله در نظام بانکی ایران مطابق نمودار زیر است[۱]:

این در حالی است که مسئولین پولی کشور از سال ۹۲ تا حداقل اواسط سال ۹۳ از افزایش نرخ بهره حقیقی ابراز رضایت کردند و آن را نشانه خوبی برای سیستم بانکی کشور دانستند. در واقع در دولت یازدهم، سیاست دیگری که برای کنترل تورم استفاده شد، افزایش نرخ بهره بانکی تحت عنوان آزادسازی تعیین نرخ بهره به دست بازار بود. در این باره مسعود نیلی مشاور اقتصادی وقت رئیس جمهور در مصاحبه با روزنامه ایران در تاریخ ۲۸ بهمن ۱۳۹۲ درباره دلیل آزادسازی نرخ بهره گفت: «اگر به جای واژه افزایش نرخ سود، بانکها را به سمت شرایط رقابتی شدن سوق دهیم، بانکها میتوانند با هم رقابت کنند زیرا با افزایش نرخ سود عملا هزینه بانکها بیشتر میشود که برای جبران آن بانکها هم اقدام به افزایش نرخ سود تسهیلات میکنند. با افزایش نرخ سود تسهیلات تقاضا برای منابع سیستم بانک کاهش مییابد و این کاهش تقاضا خود عامل تعدیل کننده ای میشود تا نرخ سود با واقعیتهای اقتصاد هماهنگ شود».

خلق پول بانکها برای پرداخت سودهای بانکی

در حالی که این افزایش بی سابقه رشد نرخ بهره حقیقی، نشانه وقوع بحرانی بزرگ در شبکه بانکی بود، مسئولین اقتصادی وقت تا مدتها آن را نشانه خوبی برای کشور میدانستند. اما پس از گذشت چند ماه و با چسبندگی نرخ بهره بانکی و عدم تعدیل آن با واقعیت اقتصادی، ادبیات دولت مردان تغییر کرد.

به گزارش دنیای اقتصاد دکتر نیلی در تاریخ ۲۵/۷/۹۵ در رونمایی از طرح نجات بازار پول چنین بیان داشته اند: «مسالهای که بهعنوان یک پارادوکس مطرح شد این بود که اقتصاد ایران از سال ۱۳۹۲ به بعد بهطور کاملا محسوسی شاهد کاهش نرخ تورم بود؛ بهطوریکه نرخ تورم نقطهبهنقطه بالای ۴۰ درصد به زیر ۱۰ درصد کاهش یافت و علیالاصول نرخ سود بانکی نیز باید متناسب با نرخ تورم کاهش مییافت و انتظار این بود که شیرینی کاهش تورم تنها برای مصرفکنندگان نباشد و هزینه مالی تولیدکنندگان نیز کاهش یابد، اما همگان شاهد آن بودیم که کاهش نرخ سود با مقاومت در بانکها مواجه شد».

در واقع هرچند سیاست گذاران پولی دولت در ابتدا تصور میکردند که سپردن تعیین نرخ بهره به دست بازار میتواند موجب تعیین مقدار تعادلی نرخ بهره شود، ولی به دلیل ضعف نظارت بانک مرکزی و شرایط رقابت شدید در بازار بین بانکی، ناشی از جلوگیری از عرضه پایه پولی توسط دولت با هدف عدم استقراض از بانک مرکزی، نرخ بهره به جای کاهش مدام، افزایش یافت. افزایش سود سپردههای بانکی از یک سو و رکود اقتصادی از سوی دیگر موجب شد بانکها برای پرداخت سود سپردهها مجبور به خلق پول شوند که در نهایت منجر به اضافه برداشت بانکها از بانک مرکزی شد. این اتفاق موجب افزایش پایه پولی از محل بدهی بانکها به بانک مرکزی و رشد بیش از ۲۰ درصدی نقدینگی کشور شد و در عمل جلوی خلق و تخصیص هدفمند و بهینه پول را گرفت.

پیوشت:

[۱]. در مورد آمار نرخ سود سپرده آماری روشن و قابل استناد از نرخهای سود توافقی بین بانک و سپردهگذاران کلان یا نرخهای سود صندوقهای سرمایهگذاری با درآمد ثابت موجود نیست كه البته با لحاظ آنها، متوسط نرخ سود سپرده بطور معنیداری بیش از ارقام رسمیِ اعلامی خواهد شد. لذا باید متذکر شد که آمارهای فوق برآوردهایی کمتر از واقعیت هستند.

منبع نمودار: داده های بانک مرکزی

انتهای پیام/ نظام مالی