به گزارش مسیر اقتصاد در فضای دانشگاهها و حلقه های سیاستی بدبینی عمیقی درخصوص تخصیص اعتبار از سوی بخش عمومی نسبت به بانکهای تجاری وجود دارد. این بدبینی حتی پس از وقوع بحران های مالی سال های ۲۰۰۷ و ۲۰۰۸ که در آن خطر مقرراتزدایی از بازار اعتبار محرز شد همچنان ادامه دارد.

این در حالی است که در دوران پس از بحران، تنظیمگران مالی شروع به توسعه سیاست هایی نمودند که وامدهی به بخش های معین را کاهش دهد. مدیریت فعالانه تامین مالی[۱] در جهت حمایت از بخش های مطلوب اقتصاد، که تا پیش از این نادیده گرفته شده بودند، هدف از انجام چنین اقداماتی بود.

۴ دهه بیتوجهی بانکها به بخشهای واقعی اقتصاد

علاوه بر مسئله وقوع بحران ها، در ۴ دهه گذشته بانک ها برخلاف نقش خود یعنی حمایت از سرمایه گذاری مولد و ارائهدهنده وام به بنگاه های غیرمالی عمل کرده اند.

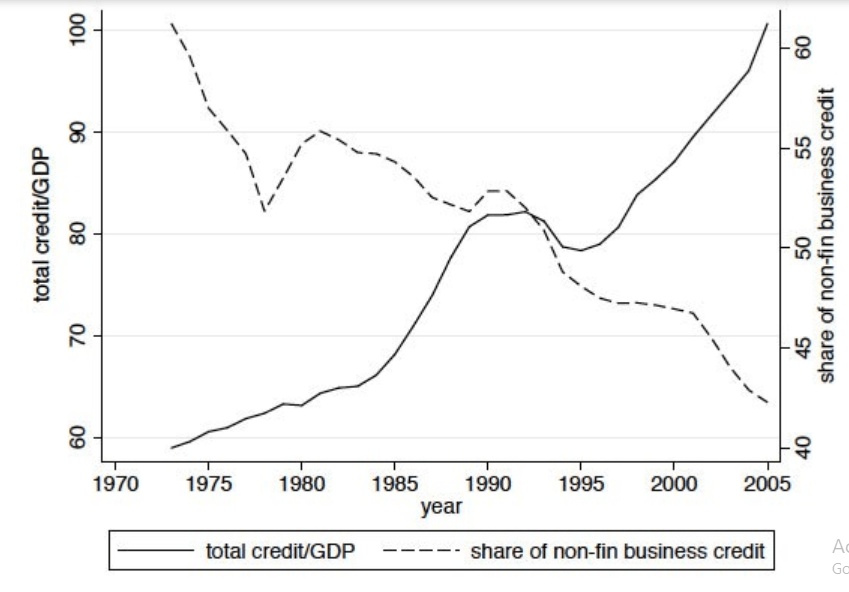

در کشورهای پیشرفته از اوایل دهه ۱۹۷۰ کل اعتبار بانکی در نسبت تولید ناخالص داخلی تقریبا دو برابر شده و سهم اعتبار حمایت از بنگاه ها عملا کاهش شدیدی داشته و از ۶۰ به ۴۰ درصد رسیده است. انبساط وامدهی عمدتا برای حمایت از خانوارها که بیشتر برای خرید مسکن (و در مقادیر کمتر برای خرید کالاها و دارایی های مالی) وام دریافت می کنند صورت گرفته است.

در نمودار زیر سهم اعتباری کسب و کارها برای سال های ۱۹۷۳-۲۰۰۵ در ۱۷ کشور پیشرفته نشان داده شده است.

نقش بانک ها در ایجاد بیثباتی اقتصادی

وام رهنی و سایر انواع وام های بازار دارایی، جریان درآمدی قابل توجهی برای تامین مالی رشد بدهی ایجاد نمی کنند. در عوض، شواهد تجربی نشان می دهد که بعد از یک نقطه خاص نسبت به تولید ناخالص داخلی، افزایش بدهی وام رهنی نوعا آهسته رشد می کند و افزایش سریعتر قیمت های دارایی نسبت به درآمدها منجر به افزایش بی ثباتی مالی می شود.

این یافته های تجربی جدید، نظریه های قدیمیتر را تصدیق می کند که در آن ها استدلال می شد که بازارهای اعتبار تخصیص منابع را بهینهسازی[۲] نمی کنند. افرادی همچون جوزف شومپیتر، کینز و هیومن مینسکی معتقد بودند که منابع مالی بجای سرمایه گذاری در بخش حقیقی و نوآورانه تمایل به بازارهای دارایی و امور سفته بازانه دارند و همچنین بجای اینکه منجر به حرکت در مسیر رشد باثبات شوند به سمت چرخه های ضعیف رونق_رکود با بحران های مکرر حرکت می کنند.

هدایت اعتبار یک قاعده در تنظیمگری پولی

با ارائه این توضیحات، تنظیمگری از طریق ابزارهایی که بتوان هدایت اعتبار انجام داد ضروری به نظر می رسد. در حقیقت، بعد از اتمام جنگ جهانی دوم تا دهه ۱۹۸۰ بیشتر بانک های مرکزی و وزراتخانه های اقتصاد کشورهای پیشرفته از اشکال مختلف هدایت اعتبار به عنوان یک قاعده و نه یک استثناء استفاده می کردند.

به همین منظور، ابزارهایی مورد استفاده قرار می گرفت که هم برای تقاضای اعتبار بخش های خاص (برای مثال نسبت وام به ارزش[۳]) و هم برای عرضه ی اعتبار (برای مثال سقف اعتبار یا محدودیت های نرخ بهره و سهمیه ای) موثر بود.

در قاره اروپا، بیشتر بخش های صادراتی، کشاورزی و ساخت و ساز مورد توجه بود در حالی که از بخش هایی مثل واردات، خدمات و وام های رهنی اجتناب می شد. در واقع، بانک های تجاری در بسیاری از اقتصادهای پیشرفته از ورود به بازار وام رهنی مسکن تا دهه ۱۹۸۰ به طور موثری محدود شدند. نهادهای عمومی _بانک های سرمایه گذاری دولتی[۴]_ اعتبار را به بخش های مشخص هدایت می کردند.

کاهش سهم وامدهی به بنگاه ها نتیجه آزادسازی مالی است

مقرراتزدایی و آزادسازی مالی دهه ۱۹۸۰ منجر به حذف تدریجی هدایت اعتبار و سیاست های کنترل اعتباری و انحراف تخصیص سرمایه شده است. این نکته کلیدی «اجماع واشنگتن» بود که توسط بانک جهانی و صندوق بین المللی پول بر کشورهای در حال توسعه تحمیل و بسیاری از بانک های سرمایه گذاری دولتی خصوصی شدند.

بر مبنای یافته های یک تحقیق علمی، کشورهای پیشرفته در بازه زمانی ۲۰۰۵-۱۹۷۳ بر اثر آزادسازی بازارهای اعتباری و لغو سیاست هدایت اعتبار، سهم وامدهی به بنگاه های غیرمالی کاهش یافته است.

برمبنای همین تحقیق در کشورهای نوظهور و همچنین کشورهای پیشرفته در بازه زمانی ۲۰۱۳_۲۰۰۰ پس از آنکه این کشورها با بحران های اقتصادی دهه ۱۹۹۰ و اوایل دهه ۲۰۰۰ و نیز بحران های سال های ۲۰۰۷ و ۲۰۰۸ مواجه شدند، تنظیمگران مالی تا حدودی به سمت استفاده از کنترل های اعتباری[۵] حرکت کردند. با این حال، در همین دوره نیز رابطه قوی میان معرفی سیاست های کلان احتیاطی[۶] و سهم وامدهی به بنگاه های غیرمالی مشخص نشد.

مسئله دوگان رشد اقتصادی و ثبات اقتصادی

وجود چنین روابطی می تواند نشان دهنده این باشد که پس از سال ۲۰۰۰ مداخلات سیاستگذاران مالی بیشتر از آنکه متمرکز بر رشد اقتصادی و هدایت اعتبار به سمت بخش های مولد اقتصاد باشد بر ثبات اقتصادی تاکید داشته است.

این درحالی است که برخی از آزمون های تجربی نشان می دهد که می توان این دو هدف را در قالب سیاست اعتباری دنبال کرد ولذا برای حمایت از رشد اقتصادی پایدار و همه جانبه و در عین حال تاکید بر حفظ ثبات مالی می بایست سیاستگذاران مالی تشویق به اتخاذ سیاست های هدایت اعتبار شوند و برای انجام این کار، همکاری بیشتر بانک های مرکزی و وزارتخانه های اقتصادی و سیاست صنعتی ضروری خواهد بود.

پینوشت:

[۱] proactively directing finance

[۲] optimise

[۳] Loan-to-Value ratio

[۴] State Investment Banks

[۵] credit controls

[۶] macro-prudential policies

منبع: اونومیکس yon.ir/7mJZv

انتهای پیام/ نظام مالی