مسیر اقتصاد/ یکی از علل اصلی مشاهده وضعیت تاسف بار متغیرهای اقتصادی در دهه ۱۳۹۰ وجود ناترازی بانکی در کشور بوده است. وجود ناترازی به معنی کمتر بودن ارزش دارایی از بدهیها یا حقوق صاحبان سهام منفی موجب افت ظرفیت تولید اقتصاد و محدودیت دسترسی به اعتبار خواهد شد. برای اصلاح این وضعیت حتما بایستی چارهای اندیشیده شود و شروع از بانکهای به شدت ناسالمی مانند بانک آینده لازم و ضروری است.

ایجاد سود صوری از طریق شناسایی درآمد از محل برگشت ذخایر

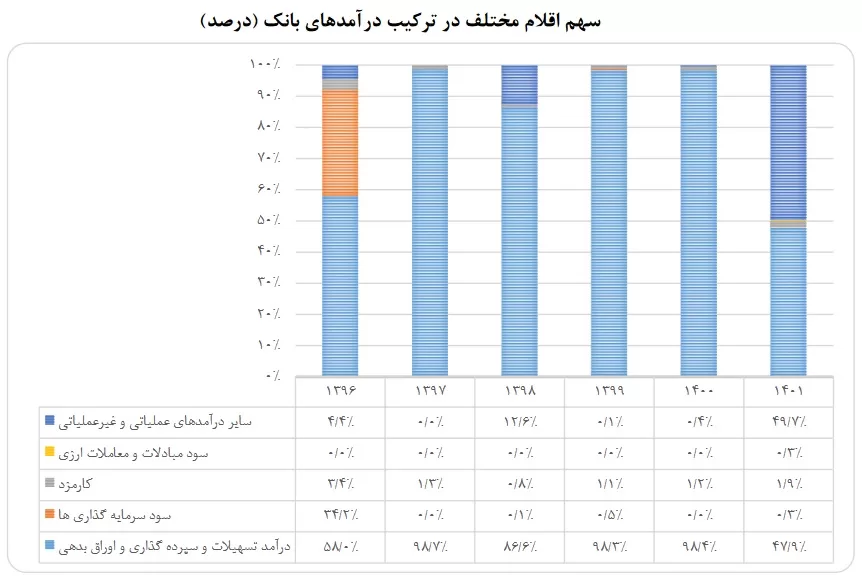

نمودار زیر سهم اقلام مختلف درآمدی در ترکیب درآمدهای بانک آینده را نشان میدهد. ملاحظه میشود که درآمد تسهیلات و سپردهگذاری و اوراق بدهی در سالهای مورد بررسی همواره بیشترین سهم را در ترکیب درآمدی بانک داشته است. این در حالی است که سهم این سرفصل درآمدی در سال ۱۴۰۱ با کاهش بسیار شدیدی به ۴۸ درصد رسیده است. نکته قابل توجه اینکه در این سال سهم سایر درآمدهای عملیاتی و غیرعملیاتی به شدت افزایش یافته و به ۵۰ درصد از ترکیب درآمدی بانک رسیده که این مسئله نشانگر انحراف بانک از فعالیت اصلی خود است.

دلیل اصلی این تغییرات قابل توجه شناسایی درآمد از محل بازگشت ذخایر مطالبات مشکوکالوصول است. بانک ادعا کرده که با توجه به اینکه عمده مطالبات بانک بابت تامین مالی پروژههای نیمه تمام و در ید بانک است و قرار بر این نیست که از اشخاص دیگری وصول مطالبات صورت گیرد، در محاسبه میزان ذخیره مطالبات مشکوکالوصول و با مدنظر قرار دادن میزان پوشش ارزش وثایق مطالبات مذکور حدود ۲۲ هزار میلیارد تومان به عنوان درآمد بازگشت ذخایر شناسایی میشود.

سایر اقلام درآمدی بانک شامل کارمزد، سود سرمایهگذاریها، سود مبادلات و معاملات ارزی است که جمعا کمتر از ۳ درصد از ترکیب درآمدی بانک را به خود اختصاص دادهاند.

بانک آینده به طور میانگین ماهانه ۴ همت زیان شناسایی میکند

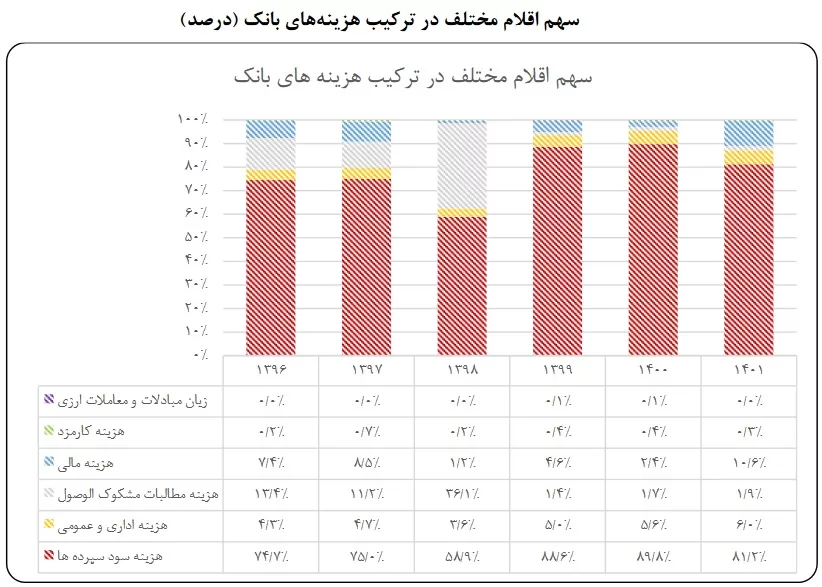

سهم اقلام مختلف هزینه در ترکیب هزینههای بانک در نمودار زیر نشان داده شده است. ملاحظه میشود که هزینه سود سپردهها بیشترین سهم را در سالهای مختلف در ترکیب هزینهای بانک داشته است. در سال ۱۴۰۱ سهم هزینه سود سپردهها به ۸۱ درصد رسیده که نسبت به سالهای ۱۳۹۹ و ۱۴۰۰ کاهش داشته است.

سهم هزینه مالی در سال ۱۴۰۱ به نسبت سالهای قبل از آن افزایش بسیاری داشته و به بیش از ۱۰ درصد رسیده است. هزینه مالی در واقع هزینه بانک در تامین مالی از بازار بین بانکی را نشان میدهد. با توجه به وضعیت بحرانی بانک و ریسک اعتباری بالا، تامین مالی از بازار بین بانکی برای بانک آینده بسیار پرهزینه تمام میشود و بانک با اضافه برداشت از بانک مرکزی مدیریت نقدینگی میکند.

سایر اقلام هزینهای نیز در سال ۱۴۰۱ شامل هزینه اداری و عمومی با ۶ درصد، هزینه مطالبات مشکوکالوصول با ۲ درصد، هزینه کارمزد با کمتر از ۱ درصد و زیان مبادلات و معاملات ارزی با صفر درصد ترکیب هزینههای بانک را تشکیل میدهند.

ناترازی بانک آینده پشت سودهای غیرعملیاتی پنهان شده است

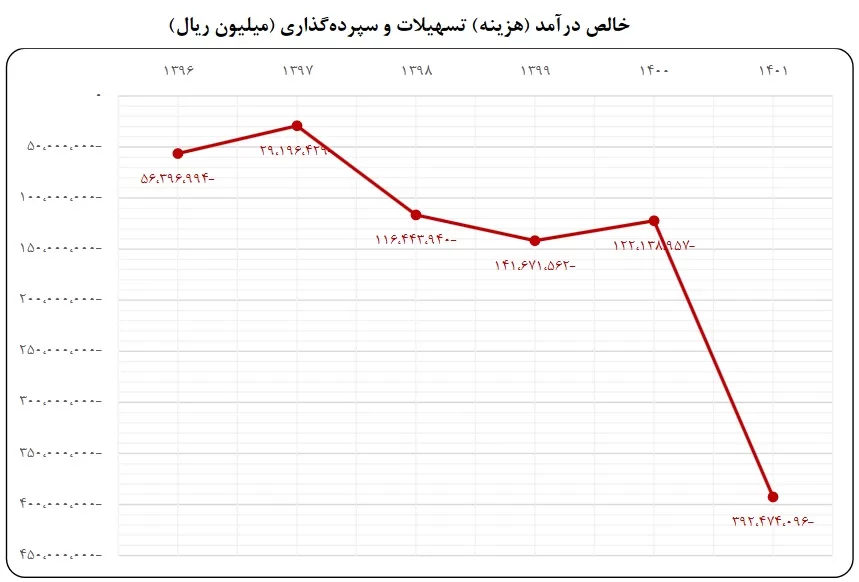

خالص درآمد (هزینه) تسهیلات و سپردهگذاری که حاصل تفاضل مهمترین اقلام درآمدی و هزینهای بانک است در نمودار زیر آمده است. همانگونه که ملاحظه میشود فعالیت بانک در جذب سپرده و اعطای تسهیلات در سالهای اخیر به شدت زیانده بوده و هر ساله نیز بر میزان زیان حاصل شده افزوده شده است. در سال ۱۴۰۱ زیان حاصل از این فعالیت با شدت چشمگیری افزایش یافته است.

بنابراین وضعیت بانک از منظر سوددهی در فعالیت اصلی خود که جذب سپرده و اعطای تسهیلات است به شدت بحرانی و خطرناک است. علاوه بر این مطابق گزارشهای بانک مرکزی بانک آینده به طور میانگین ماهانه ۴ هزار میلیارد تومان زیان شناسایی میکند و در سه ماهه ابتدایی سال ۱۴۰۲ این بانک حدود ۱۱ هزار میلیارد تومان زیان شناسایی کرده است. همچنین حجم اضافه برداشت این بانک تا پایان خرداد سال ۱۴۰۲ به ۸۰ هزار میلیارد تومان رسیده است.

۸۰ درصد هزینههای بانک آینده را سود سپرده تشکیل میدهد

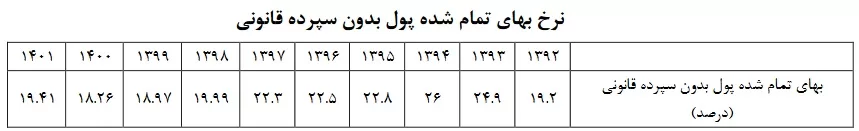

همچنین باید اشاره داشت که هزینه سود سپردهها در بانک آینده در سالهای اخیر تقریبا ۸۰ الی ۹۰ درصد از هزینههای بانک را تشکیل میدهد. طی سالهای مختلف نرخ بهای تمام شده پول در بانک آینده به دلیل جذب سپردههای گران قیمت در رقابت عنانگسیخته برای حفظ و جذب سپردهها در یک جنگ قیمتی فشرده، همواره بالا بوده است به طوری که سهم سپردههای گران قیمت ۹۵.۴ درصد بوده است. این در حالی است که متوسط سهم سپردههای ریالی گرانقیمت در نظام بانکی تقریبا ۷۰ درصد است. در جدول زیر نرخ بهای تمام شده پول بدون سپرده قانونی از سال ۱۳۹۲ الی ۱۴۰۱ ملاحظه میشود که عمده آن مربوط به نرخ بهای تمام شده بهرهای بدون سرمایه است.

منبع: گزارش مرکز پژوهشهای مجلس، شماره مسلسل: ۱۹۲۹۰

انتهای پیام/ پول و بانک