به گزارش مسیر اقتصاد همزمان با نزدیک شدن به انتخابات ریاست جمهوری آمریکا، نامزدها به ارائه برنامهها و وعدههای خود میپردازند. از میان وعدههای نامزدهای دموکرات، اخذ مالیات بیشتر بر ثروت، بالا بردن نرخ مالیات پلکانی افراد، گسترش مالیات بر املاک و افزایش نرخ مالیات بر عایدی سرمایه چهار محور اساسی این برنامهها در حوزه مالیات بوده که مبتنی بر اخذ مالیات بیشتر از ثروتمندان است.

مالیات بر املاک راه کاهش نابرابری در جوامع

کارشناسان می گویند حبس ثروت عامل اصلی نابرابری است. مالیات بر املاک با هدف مقابله با این نابرابری وضع شده است. اما در دهه های اخیر قانونگذاران با روشهای نادرستی موجب آسان شدن فرار و اجتناب مالیاتی در این حوزه شدهاند.

برنی سندرز وعده داده که می خواهد این روش را تغییر دهد. براساس پیشنهاد وی، نرخ مالیات بر املاک از ۴۵ درصد برای دارایی به ارزش بیش از ۳.۵ میلیون دلار شروع شده و برای کسانی که ارزش دارایی آنها بیش از ۱ میلیارد دلار است به ۷۷ درصد افزایش مییابد.

مالیات بر املاک به تعداد افراد کمی اصابت میکند

به گفته آقای سندرز، این پیشنهاد مالیاتی مورد اصابت تعداد کمی از افراد قرار میگیرد و فقط برای ۰.۲ درصد از جمعیت اعمال میشود. درآمد این مالیات طی ۱۰ سال بیش از ۳۱۵ میلیارد دلار خواهد بود که تقریبا به میزان نیمی از هزینههای ارتش آمریکاست.

اما با احتساب مالیات بر املاک بیش از یک میلیارد دلار، درآمد این مالیات میتواند در بلندمدت بیش از ۲.۲ هزار میلیارد دلار باشد که سندرز وعده داده این درآمد را در توسعه برنامههای اجتماعی خود صرف کند.

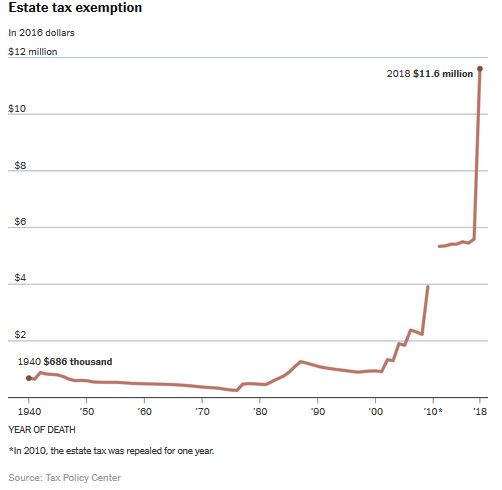

معافیت فزاینده مالیات بر املاک همزمان با افزایش بیسابقه نابرابری در آمریکا

در نمودار زیر میزان معافیت مالیات بر املاک از سال ۱۹۴۰ به بعد در آمریکا نشان داده شده است. جالب توجه است که این معافیتها در سالهای اخیر به طور فزایندهای افزایش داشته و حتی در سال ۲۰۱۰ ، مالیات بر املاک به مدت یک سال لغو شد. این معافیتها در حالی اعطا شده است که نابرابری در آمریکا به بیشترین میزان خود طی ۵۰ سال اخیر رسیده است.

خانم وارن نیز تحت عنوان بخشی از لایحه مسکن، پیشنهاد افزایش مالیات بر املاک را داده است. مالیات بر املاک از ۵۵ درصد شروع میشود و به ۷۵ درصد افزایش مییابد. وی گفته است كه این مالیات بر ۱۴۰۰۰ خانواده ثروتمند در سال تأثیر میگذارد.

پایین بودن نرخ مالیات بر عایدی سرمایه به نفع ثروتمندان است

چندین دموکرات، از جمله جو بایدن معاون رئیس جمهور سابق، خواستار رفع اختلاف بین نرخهای مالیات انواع روشهای کسب درآمد هستند. به عنوان مثال و به عنوان یک فاجعه، عایدی سرمایه بلند مدت با نرخ ۲۰ درصد در بالاترین نرخ مشمول مالیات میشود در حالی که بالاترین نرخ برای حقوق و دستمزد ۳۷ درصد است.

نرخ پایین مالیات بر درآمدهای حاصل از عواید سرمایهای، سیستم را به نفع خانواده های ثروتمند منحرف کرده و ترجیح میدهد. افزایش نرخ مالیات بر عایدی سرمایه باعث برای رفع این مشکل و تغییر آن میشود.

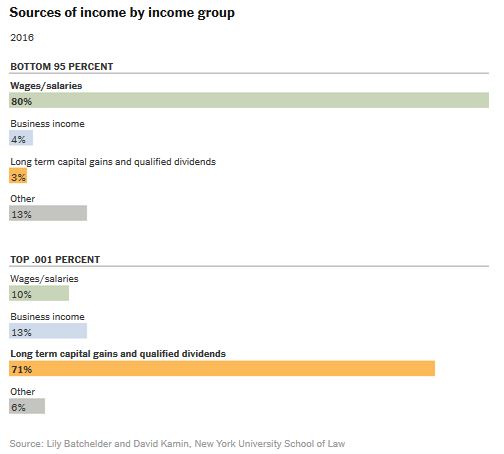

بیش از ۷۰ درصد درآمد ثروتمندان از محل عواید سرمایهای است

براساس مقالهای که لیلی باتچدلر[۱] و دیوید کامین[۲] از دانشکده حقوق دانشگاه نیویورک منتشر کردهاند، تا سال ۲۰۱۶، حدود ۸۰ درصد درآمد خانوارهایی که درآمد سالانه کمتر از ۱۹۸۰۰۰ دلار دارند، در قالب دستمزد و حقوق دریافت میشود.

در مقابل، حدود ۷۰ درصد درآمد خانوادههایی که سالانه ۵۳ میلیون دلار یا بیشتر درآمد دارند را عایدی سرمایه و سود سهام تشکیل میدهند. بر این اساس راهی که سرمایهداران و ثروتمندان در آمریکا برای کسب درآمد انتخاب میکنند با بقیه متفاوت است.

در نمودار زیر نحوه کسب درآمد ۹۵ درصد مردم و ۰.۰۰۱ درصد ثروتمند جامعه با یکدیگر مقایسه شده است:

قبل از فروش دارایی از ثروتمندان CGT بگیرید

اکنون ۸۴ درصد کل سهام موجود در آمریکا در اختیار ۱۰ درصد ثروتمند جامعه قرار دارد. طبق برنامه آقای بایدن، نرخ مالیات بر عایدی سرمایه برای این گروه به ۳۹.۶ درصد افزایش خواهد یافت.

سناتور ران ویدن نیز پیگیر تغییر نرخ مالیات بر عایدی سرمایه و افزایش نرخ آن به خصوص برای ثروتمندان است. وی اخیراً پیشنهاد داده است تا از افزایش ارزش سهام ۰.۳ درصد از ثروتمندترین خانوارها، حتی اگر این دستاوردها محقق نشده و یا فروش نرفته باشد، مالیات اخذ شود.

آقای ویدن همچنین از برابر کردن نرخ مالیات بر عایدی سرمایه و نرخ مالیات سایر درآمدها حمایت میکند. بر اساس پیشنهاد آقای ویدن این مالیات طی ۱۰ سال حدود ۱.۵ تا ۲ هزار میلیارد دلار درآمد دارد که برای خدمات تأمین اجتماعی اختصاص مییابد.

پینوشت:

[۱] Lily Batchelder

[۲] David Kamin

منبع: نیویورک تایمز

انتهای پیام/ دولت و حاکمیت