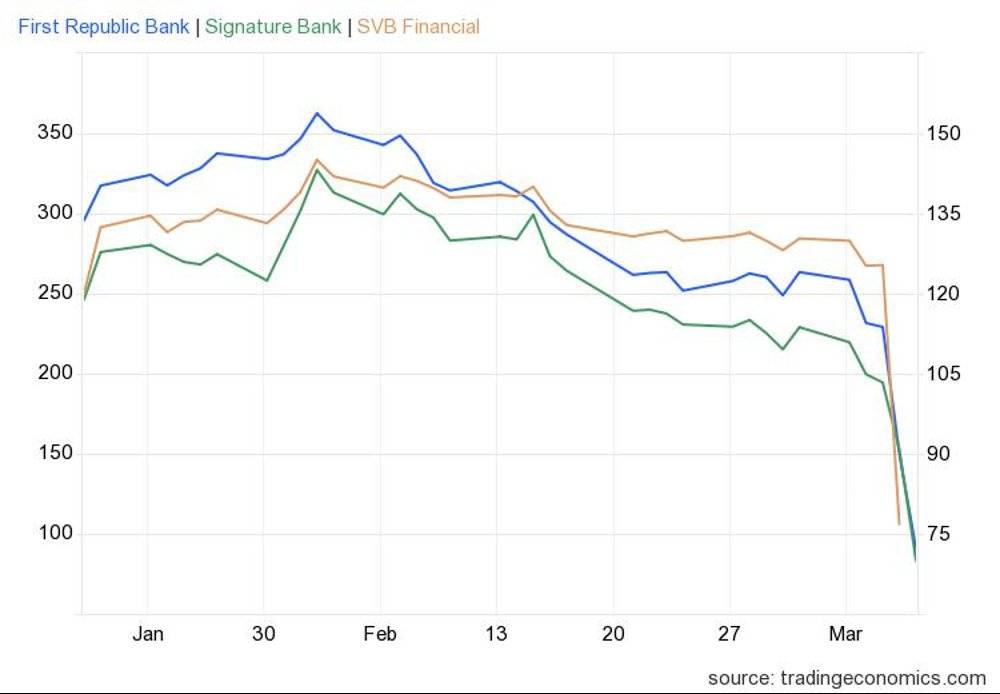

مسیر اقتصاد/ سقوط شدید ۳۰ تا ۶۰ درصدی سهام برخی بانکهای آمریکا در روزهای اخیر میتواند علائم وقوع یک بحران بزرگ باشد که ریشه در نسبت های بالای بدهی در اقتصاد آمریکا دارد. بدهی عمومی فدرال آمریکا با سیر تند صعودی به بیش از ۳۱ تریلیون دلار رسیده است.

مالیسازی، سقوط بانکهای آمریکا و علائم بحرانی سخت

وقتی نسبت بدهی به «تولید ناخالص داخلی» یک کشور به سطوح بالایی میرسد عملا به معنای ناتوانی ساخت درونی یک اقتصاد برای تسویه بدهی هایش است، این ترجمان ریسک نکول است. این نسبت برای آمریکا طی ۴۰ سال اخیر از ۳۵٪ به ۱۳۰٪ رسیده است.

روند صعودی نسبت بدهی به تولید ناخالص داخلی آمریکا در شکل زیر آمده است.

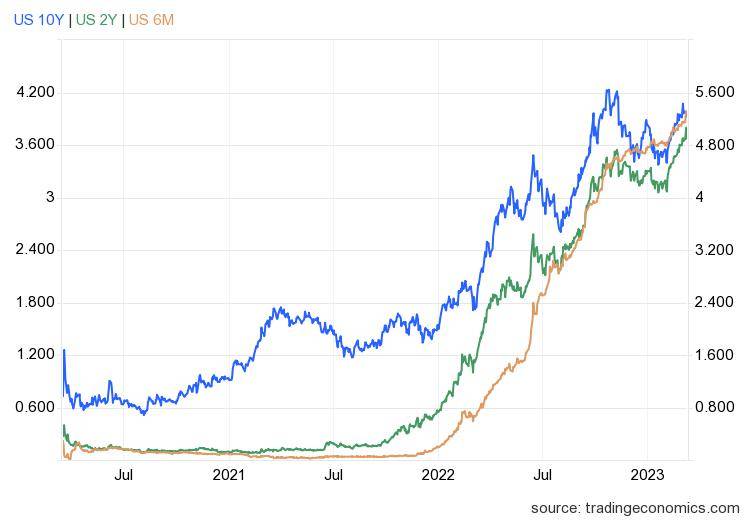

ریسک نکول (ریسک عدم بازپرداخت بدهیها) باعث کاهش تقاضای سرمایه گذاری (کاهش خرید اوراق بدهی) و سوق دادن سرمایه گذاران به سمت مطالبه نرخ بهره بیشتر میشود و مطابق با آنچه در اقتصاد به «ساختار ریسک نرخ های بهره» مشهور است، منجر به افزایش نرخ های بهره میگردد.

در چنین شرایطی که نظام اقتصادی دچار ریسک نکول شده است، «نظام اقتصاد بدهی محور» که مبتنی بر فروش اوراق بدهی مخارج دولت را تأمین کرده است، دچار کاهش تقاضا برای خرید اوراق و از طرف دیگر افزایش عرضه اوراق بدهی توسط سرمایه گذاران سابق این اوراق تا قبل از تاریخ سررسید آن ها میشود. بدیهی است که نتیجه چنین رخدادی کاهش ارزش اوراق است.

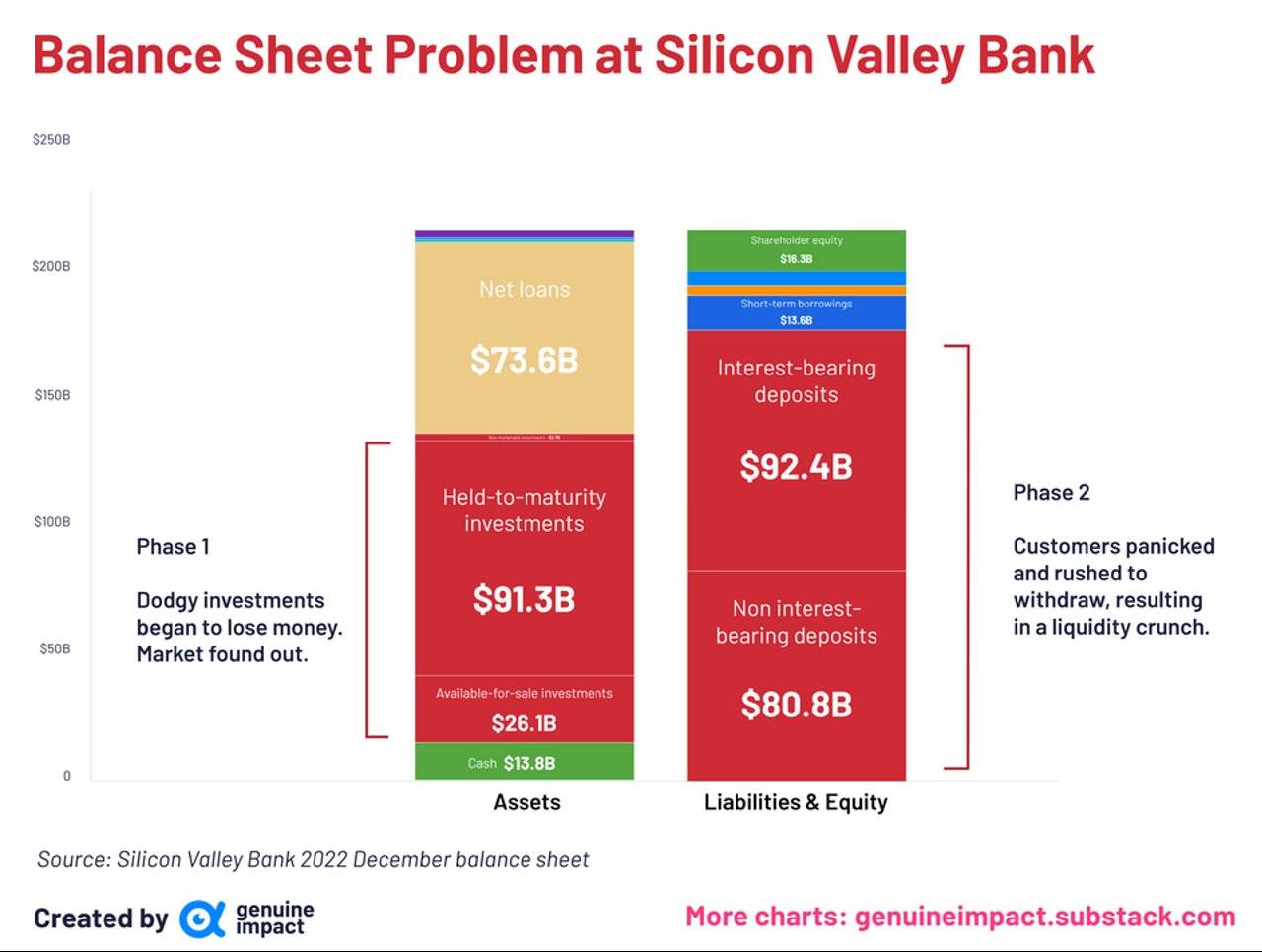

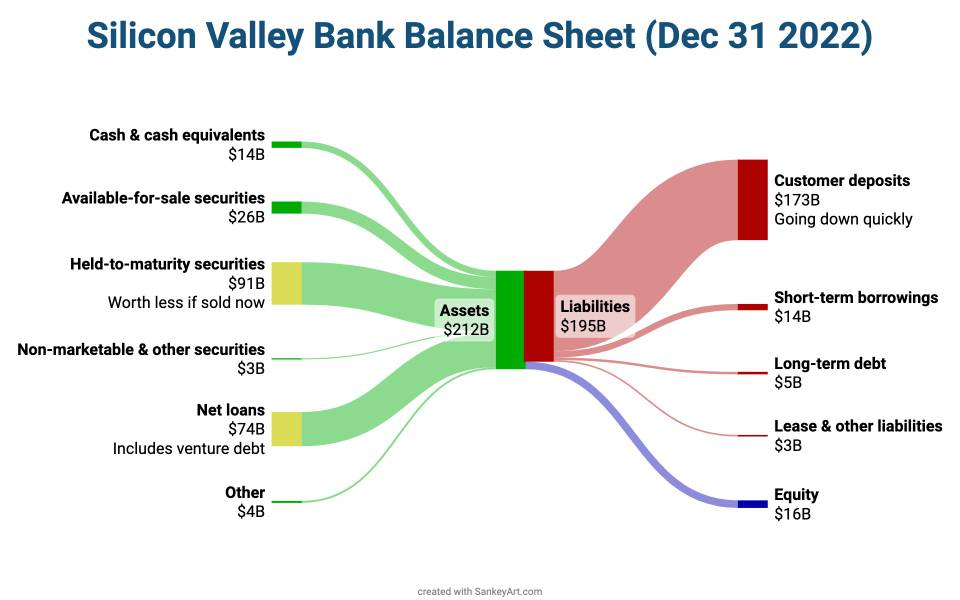

بیش از ۵۰ درصد دارایی بانک سیلیکن ولی آمریکا را اوراق بدهی تشکیل میدهد

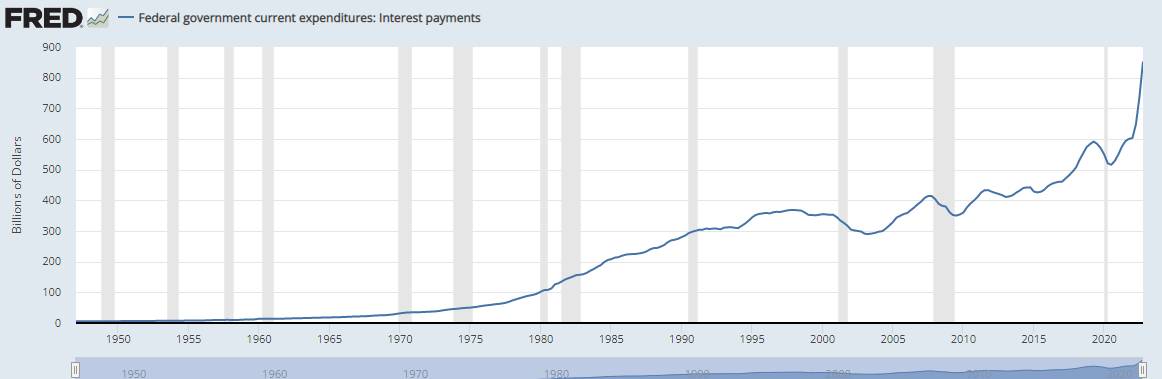

کاهش ارزش و افزایش نرخ بهره اوراق چند اثر مخرب دارد از جمله افزایش هزینه تأمین مالی و کاهش توان تأمین مالی عاملان اقتصادی (از دولت تا بنگاه و خانوار) که خود این عامل اثر فزاینده بر رشد بدهی دولت و در نتیجه رشد فزاینده ریسک نکول اوراق بدهی دارد. مثلا آمریکا تا سال ۲۰۲۲ هزینه ای که باید بابت بهره های اوراق بدهی پرداخت کند به ۸۵۰ میلیارد دلار یعنی در حدود کل بودجه نظامیاش رسیده است.

موارد زیر از دیگر عوامل مخرب کاهش ارزش و افزایش نرخ بهره اوراق هستند:

- کاهش سهم افراد کم ریسک و رشد پرریسک ها در بازارهای مالی

- ناتوانی بانک مرکزی برای «عرضه بیشتر اوراق و افزایش نرخ بهره» به دلیل خطر رکود

- کاهش تمایل به «سپرده گذاری در بانک ها یا خرید اوراق بلندمدت و میان مدت بازارسرمایه» به دلیل رشد نرخ بهره اوراق کوتاه مدت بازار پول

- در نهایت این مالی سازی دارایی ها، منجر به کاهش ارزش دارایی های نهادهای مالی از جمله بانک ها به دلیل کاهش ارزش اوراق موجود در ترازنامه آنها و بروز «ریسک ورشکستگی» و کاهش کفایت سرمایه میشود.

برای مثال در همین بانک سیلیکن ولی(SVB) آمریکا، اوراق بدهی بیش از ۵۰ درصد دارایی بانک را تشکیل میدهد.

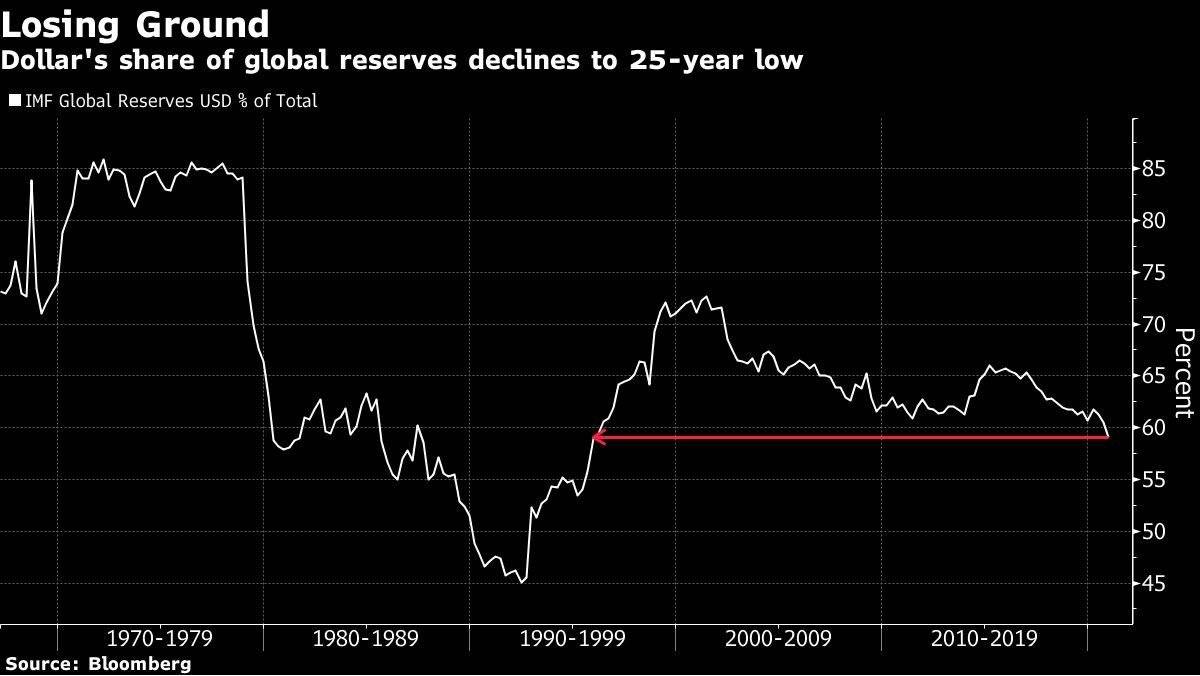

حالا در صورت سرایت بیشتر بحران بدهی، دارایی ارزی کشورهایی که اوراق بدهی دولتی آمریکا را در سبد ارزیشان نگهداری میکنند به شدت در معرض ریسک قرار میگیرد، از این رو است که سهم دلار در سبد دارایی ارزی کشورها طی ۴۰ سال اخیر از ۸۵ به ۵۸ درصد کاهش یافته است.

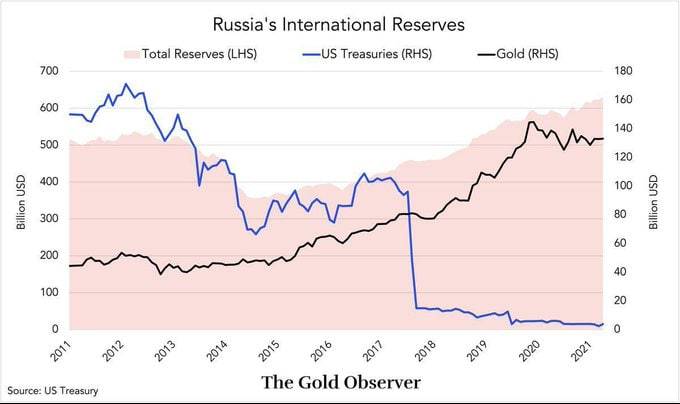

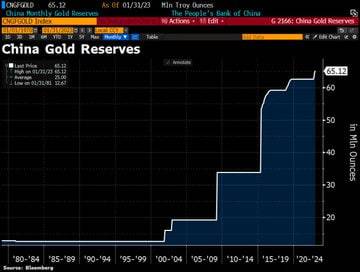

همین چین و روسیه در یک دهه اخیر بیمحابا در حال افزایش سهم طلا در سبد ذخایر خارجیشان هستند. رشد نسبت «بدهی به تولید ناخالص داخلی» در آمریکا و اروپا و در نتیجه افزایش ریسک اعتبار و ریسک نرخ بهره؛ کشورها را نسبت به کاهش ارزش ذخائر دلاریشان شدیدا نگران کرده است.

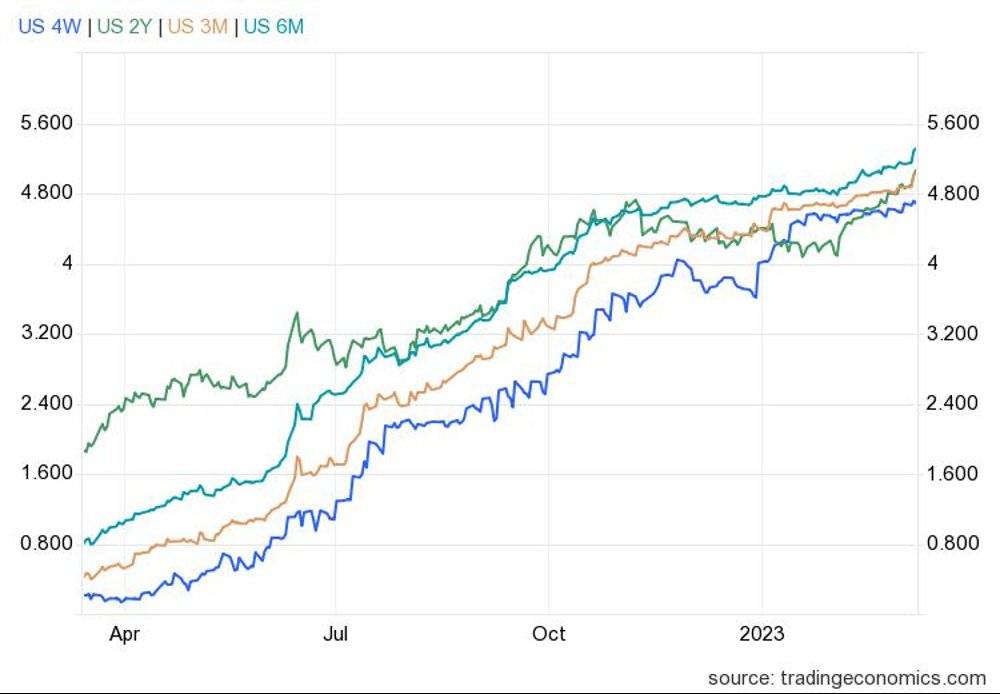

اما به صورت مصداقی در مورد بانک های آمریکا اتفاقی که افتاده این است که، افزایش عرضه اوراق خزانه توسط فدرال رزرو برای کاهش حجم پول در اقتصاد آمریکا باعث افزایش نرخ بهره به ویژه در اوراق کوتاه مدت شده است.

حالا بانک هایی مثل «SVB و signature» در طرف دارایی ترازنامهشان اوراق بلندمدت بازار سرمایه زیادی از جمله اوراق وام رهنی (MBS) با سررسید بیش از ۵ سال دارند (۹۱ میلیارد دلار معادل ۴۳ درصد دارایی های SVB از این جنس اوراق است).

بنابراین این بانک ها نمیتوانند همگام با اوراق کوتاه مدت بازار پول بازدهی بالایی برای سپرده گذاران خود داشته باشند، بنابراین اولا سپرده گذاران در این بانک ها تمایل شان برای خارج کردن سپرده هایشان و سرمایه گذاری در اوراق صندوق های بازار پول که کوتاه مدتی هستند افزایش می یابد.

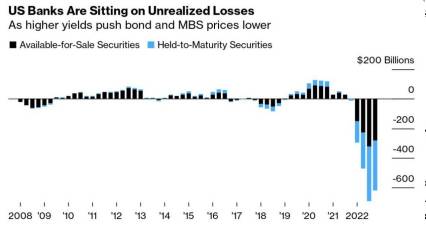

ثانیا کاهش ارزش اوراق ناشی از افزایش بهره فدرال رزرو، دارایی بانک ها را نیز که مملو از اوراق بدهی است با کاهش ارزش تا مرز ۶۰۰ میلیارد دلار مواجه کرده است (یعنی ریسک نرخ بهره). مشابه همین اتفاق در سال ۲۰۲۲ در انگلیس رخ داد و صندوق های بازنشستگی را در معرض ریسک ورشکستگی قرار داد.

بانک ها برای تأمین ذخائر لازم برای خروج این سپرده ها به نقطه ای میرسند که چاره ای جز فروش اوراق بلندمدت شان ندارند و ناچار میشوند با ارزش پایین تر آن ها را به فروش برسانند و از این محل متضرر میشوند و کفایت سرمایه شان کاهش می یابد، اینجاست که بانک به نقطه ورشکستگی میرسد.

افزایش فروش اوراق بدهی تهدیدی برای فروپاشی و ورشکستگی اقتصاد آمریکا

برخی از اهالی بازارهای مالی در آمریکا پیش بینی میکنند سرایت ورشکستگی دو بانک اخیر آمریکا به سایر بانک ها به دلیل ایجاد پنیک و نگرانی مالی در سپرده گذاران سایر بانک ها، میتواند بحرانی به مراتب بزرگتر از ۲۰۰۸ خلق کند.

در این شرایط فدرال رزرو که به دنبال عرضه بیشتر اوراق برای جمع کردن پول و در نتیجه کاهش تورم بود، با ریسک بزرگ ورشکستگی و فروپاشی اقتصاد مواجه است، بنابراین ناچار به تعدیل سیاست انقباضی برای جلوگیری از بحران مالی به قیمت به جان خریدن تورمهای بزرگتر میشود.

به همین دلیل است که جو بایدن احتمال نکول (عدم امکان تسویه اوراق بدهی) را بزرگترین تهدید اقتصاد آمریکا خطاب میکند و وزیر خزانه داری آمریکا افزایش فروش اوراق بدهی را تهدیدی برای فروپاشی و ورشکستگی اقتصاد آمریکا میداند.

انتهای پیام/ بازار مالی