به گزارش مسیر اقتصاد مساله تامین مالی و تامین سرمایه در گردش لازم برای انجام و بقای فعالیت های تولیدی، همواره به عنوان اصلی ترین مانع محیط کسب و کار مطرح شده است.

طبق گزارش های فصلی که به منظور پایش محیط کسب و کار توسط مرکز پژوهش های مجلس و اتاق بازرگانی تهیه شده است، فعالان اقتصادی در اکثر فصول و سال ها مولفه «مشکل بودن تامین مالی از بانک ها» را مهم ترین مانع محیط کسب و کار دانسته اند.

https://masireqtesad.ir/27186/%d8%b1%da%a9%d9%88%d8%af-%d8%a8%d8%a7%d8%b2%d8%a7%d8%b1%d8%8c-%d8%aa%d8%a7%d9%85%db%8c%d9%86-%d9%85%d8%a7%d9%84%db%8c-%d9%86%d8%a7%d9%82%d8%b5-%d8%a8%d8%a7%d9%86%da%a9-%d9%88-%d9%81%d8%b3%d8%a7%d8%af/

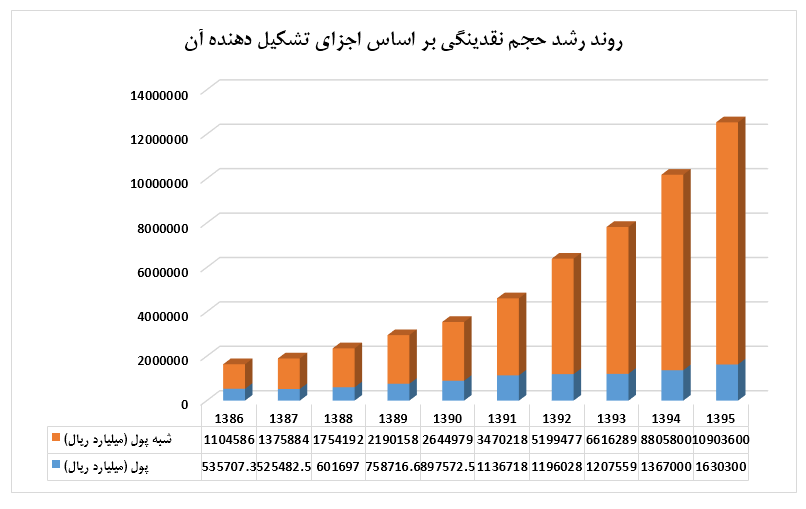

این مسئله در حالی اتفاق افتاده است که حجم نقدینگی در آذر ماه سال ۱۳۹۶به حدود ۱۴۴۵ میلیارد تومان رسیده است. همچنین حجم نقدینگی در یک بازه تقریبا ۱۳ ساله حدود ۲ هزار درصد رشد کرده است.[۱]

طبق آمار ارائه شده توسط وزارت امور اقتصادی و دارایی رشد حجم نقدینگی در سال های گذشته به شکل فزاینده و نگران کننده ای بوده است. میزان حجم نقدینگی بر اساس ۲ جزء اصلی تشکیل دهنده آن در نمودار زیر آمده است:

طبق نمودار بالا، میزان افزایش پول چندان زیاد نبوده است؛ اما رشد بالای شبه پول که اکثرا در سپرده های سرمایه گذاری بانک ها و منابع دیگر بانکی وجود دارد، قابل توجه است. پس می توان نتیجه گرفت که بانک ها برای تامین مالی فعالیت های مولد، مشکلی بابت تامین نقدینگی ندارند. لذا برای دریافت ریشه این مسئله، بایستی دلایل عدم اقبال بانک ها به سرمایه گذاری و تامین مالی فعالیت های تولیدی شناسایی شود.

ریشه یابی اکراه بانک ها برای تامین مالی فعالیت های تولیدی

توجه هم زمان به رشد پایین نرخ تورم و عدم تامین مالی بنگاههای اقتصادی در مقابل رشد بالای نقدینگی، آشکار کننده انحراف منابع مالی بانک هاست.

به منظور ردیابی نقدینگی لازم است تغییر اقلام داراییهای بانک ها مورد بررسی قرار گیرد. از سال ۱۳۹۲ تا آذر ماه سال گذشته میانگین نسبت تسهیلات به سپردهها به کمتر از ۸۰ درصد کاهش یافته است. در حالی که میانگین این نسبت در سال های ۱۳۸۴ تا ۱۳۹۱ در حدود ۱۰۲ درصد بوده است.

این کاهش به این معنی است که تغییرات معادلی در سایر داراییهای بانکها ایجاد شده است. با نگاه به افزایش ۱۰۰ درصدی دارایی های خارجی بانک ها می توان اولین مسیر انحرافی نقدینگی را که سرمایه گذاری ارزی است، پیدا کرد.

انحراف منابع بانکی به ۳ مسیر غیر متعارف

با نگاه به دیگر آمار دارایی بانک ها، دیگر مسیرهای نامتعارف و انحرافی شناسایی می شوند. جزء «سایر دارایی ها» در ترازنامه بانک ها با حدود ۲۷۴ درصد رشد و بعد از آن «تسهیلات بخش دولتی» نیز با حدود ۲۲۲ درصد رشد بیشترین سهم را داشته اند.

بنابراین اولین مسیر انحرافی در زمانهای آشفتگی ارزی بوده که شکاف بین تسهیلات و سپردهها به حداکثر رسیده و سپردهها وارد مسیر داراییهای خارجی میشوند. دومین مسیر انحرافی در سالهای قبل را بانکهای دولتی با تسهیلات دهی دولتی خلق کردهاند. سومین مسیر انحرافی نیز بنگاهداری بانکهای غیردولتی است که باعث میشود سپردههای جذب شده از کانال اعطای تسهیلات خارج و به کانالهای غیر مرتبط با اصول متعارف بانکداری وارد شود.

سوددهی بالاتر و کم خطرتر فعالیت های غیرمولد عامل انحراف منابع بانکی

همه موارد بالا نشان از سوددهی بالاتر و کم ریسک تر فعالیت های غیر مولد در مقابل فعالیت های مولد دارد. لذا بانک ها به عنوان یک بنگاه اقتصادی برای دستیابی به سود بیشتر و پاسخ دهی مناسب به سود سپرده های جذب شده، به سرمایه گذاری و هدایت نقدینگی به سمت فعالیت های غیرمولد روی آورده اند و تمایل زیادی برای اعطای تسهیلات و تامین مالی فعالیت های مولد و تولیدی ندارند.

سود انتظاریِ بالا در فعالیتهای غیرمولد، عامل انحراف نقدینگی

در واقع کاهش سود سپرده ها نسبت به دیگر بازارهای موازی، تنها باعث خروج نقدینگی از حساب های سرمایه و ورود آن به حساب های کوتاه مدت جهت سرمایه گذاری در فعالیت های غیرمولد اعم از بازار طلا و ارز و مسکن شده است.

پینوشت:

[۱] دنیای اقتصاد، کد خبر: ۳۳۵۴۰۹۴