به گزارش مسیر اقتصاد مدیریت کارا و با کیفیت، مهم ترین مولفه برای استمرار بقای بانک ها و موسسات اعتباری محسوب می شود.

در فعالیت های بانکی، عموما تجهیز و تخصیص بهینه منابع بر اساس سیاست های تعیین شده و در نهایت کسب سود و افزایش ثروت سهامداران، به عنوان اهداف فعالیت ها در نظر گرفته می شود. بنابراین در محاسبه کیفیت مدیریت، بهره وری و کارایی بانکها، می توان از میزان جذب منابع از طریق کارکنان و شعب به عنوان شاخص استفاده نمود.

در ادامه سلسله گزارش های مسیر اقتصاد در بررسی بانک ها، در این گزارش بانکها و موسسات اعتباری بر اساس نسبت سپرده های جذب شده به تعداد شعب که از شاخص های کیفیت مدیریت (M) از مدل CAMEL است، بررسی می شوند. شایان ذکر است که برای بررسی و رتبه بندی بانکها و موسسات اعتباری، استفاده از یک شاخص، گمراه کننده و ناقص خواهد بود و باید شاخص های مختلف را در کنار هم بررسی و مدنظر قرار داد.

بررسی بانک ها بر اساس شاخص سپرده سرانه شعب

شاخص سرانه سپرده شعب، میزان کارایی بانک در جذب منابع را بر اساس هر شعبه نشان می دهد. این نماگر بیانگر آن است که به طور متوسط به ازای هر یک از شعب، چه میزان سپرده جذب بانک شده است و میزان کارایی بانکها را در سطح شعب نشان می دهد.

بررسی ۳۲ بانک و موسسه اعتباری با این شاخص

در این گزارش ۵ دسته بانک ها و موسسات اعتباری خصوصی-تجاری، خصوصی-قرض الحسنه، خصوصی شده-تجاری، دولتی-تخصصی و دولتی-تجاری بررسی می شوند. به دلیل عدم وجود اطلاعات سه موسسه اعتباری توسعه، نور و کاسپین، این سه موسسه در این شاخص بررسی نشده اند.

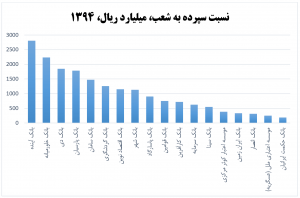

بانک های خصوصی – تجاری

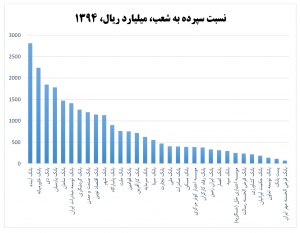

در گروه بانک ها و موسسات اعتباری خصوصی – تجاری، به بررسی ۱۸ بانک و موسسه اعتباری پرداخته شد که نمودار زیر نسبت سپرده به شعب این بانک ها و موسسات اعتباری را نشان می دهد:

وضعیت پرریسک بانک آینده

در بین بانکهای خصوصی-تجاری، بانک آینده با ۲۸۰۹ میلیارد ریال جذب سپرده توسط هر شعبه خود بالاترین رقم را در این گروه به خود اختصاص داده است؛ اختلاف فاحش این بانک در جذب سپرده با دیگر بانک ها در کنار بررسی دیگر شاخص ها از جمله نرخ سود بالایی که این بانک به سپرده های خود می دهد، نشان از وضعیت پرریسک این بانک دارد.

همچنین بانک خاورمیانه نیز با ۲۲۳۸ میلیارد ریال بعد از بانک آینده قرار دارد. بانک خاورمیانه به جای تمرکز بر توسعه فیزیکی و جغرافیایی شعب، بر استفاده از ابزارها و ارتباطات سازمان یافته با مشتریان (به ویژه شرکت ها) تاکید دارد. این بانک با اختصاص رابطین مالی یا Account Officers شعب بانک را در محل کار شرکت ها مستقر نموده است. به همین دلیل با تعداد شعب کم، سپرده زیادی را جذب کرده است.

بانک های قرض الحسنه

جدول زیر نسبت سپرده به شعب را برای بانک های قرض الحسنه نشان می دهد:

| نام بانک یا موسسه اعتباری | تعداد شعب | نسبت سپرده به شعب، میلیارد ریال، ۱۳۹۴ |

| بانک قرض الحسنه رسالت | ۲۷۷ | ۲۳۸ |

| بانک قرض الحسنه مهر ایران | ۵۴۶ | ۷۲ |

گفتنی است دو بانک قرض الحسنه رسالت و بانک قرض الحسنه مهر ایران با توجه به ماهیت قرض الحسنه ای که دارند، برای تسهیلات پرداختی سودی دریافت نمی کنند و در مقابل نیز در قبال سپرده ها سودی پرداخت نمی کنند؛ هرچند در این زمینه بانک قرض الحسنه رسالت وضعیت بهتری دارد و سپرده ها را با نرخ صفر درصد تجهیز کرده و با نرخ ۲ درصد تخصیص می دهد.

در مقایسه دو بانک قرض الحسنه در این شاخص مشاهده می شود که بانک قرض الحسنه رسالت در این شاخص، بهتر از بانک قرض الحسنه مهر عمل کرده است و با سرانه سپرده شعب ۲۳.۸ میلیارد تومان، وضعیت بهتری دارد.

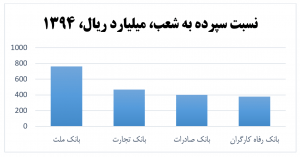

بانک های خصوصی شده

بانک ملت با جذب ۷۶۲ میلیارد ریال سپرده به ازای هر شعبه خود در این میان بالاتر از سه بانک رفاه، صادرات و تجارت قرار گرفته است:

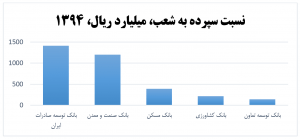

بانک های تخصصی – دولتی

نمودار زیر نسبت سپرده به شعب را برای بانک های تخصصی-دولتی نشان می دهد:

بانک های تخصصی و توسعه ای اساسا بر سپرده گیری متکی نیستند و بیشتر بر سرمایه خود، سپرده های کلان تولیدکنندگان و فعالان در زمینه اقتصادی خاص و کمک های دولت متکی هستند.

با این حال طبق نمودار بالا، بانک توسعه صادرات ایران با ۱۴۱۴ میلیارد ریال سپرده جذب شده، عملکرد بهتری را نسبت به سایر بانکهای توسعه ای و تخصصی رقم زده است.

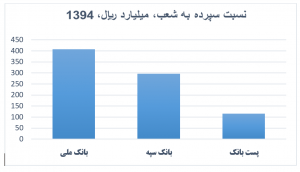

بانک های دولتی – تجاری

در این گروه، بانک ملی با ۴۰۸ میلیارد ریال جذب سپرده به ازای هر شعبه خود، بالاتر از بانک سپه و پست بانک، عملکرد بهتری را در این شاخص رقم زده است:

جدول و نمودار زیر ارقام نسبت سپرده به شعب و تعداد شعب بانکها و موسسات اعتباری را بر اساس ۵ گروه بیان شده نشان می دهد:

| نام بانک یا موسسه اعتباری (خصوصی-تجاری) | تعداد شعب | نسبت سپرده به شعب، میلیارد ریال، ۱۳۹۴ |

| بانک آینده | ۱۶۵ | ۲۸۰۹ |

| بانک خاورمیانه | ۱۳ | ۲۲۳۸ |

| بانک دی | ۹۱ | ۱۸۴۸ |

| بانک پارسیان | ۲۹۴ | ۱۷۸۴ |

| بانک سامان | ۱۴۳ | ۱۴۷۳ |

| بانک گردشگری | ۸۳ | ۱۲۶۲ |

| بانک اقتصاد نوین | ۲۸۲ | ۱۱۴۹ |

| بانک شهر | ۲۶۱ | ۱۱۳۲ |

| بانک پاسارگاد | ۳۲۷ | ۹۰۱ |

| بانک قوامین | ۷۳۴ | ۷۵۲ |

| بانک کارآفرین | ۱۰۷ | ۷۱۸ |

| بانک سرمایه | ۱۴۳ | ۶۲۶ |

| بانک سینا | ۲۵۷ | ۵۵۱ |

| موسسه اعتبار کوثر مرکزی | ۳۵۱ | ۳۸۶ |

| بانک ایران زمین | ۳۲۷ | ۳۳۳ |

| بانک انصار | ۶۴۲ | ۳۱۵ |

| موسسه اعتباری ملل (عسگریه) | ۳۲۰ | ۲۴۹ |

| بانک حکمت ایرانیان | ۱۲۶ | ۱۸۷ |

| میانگین جذب سپرده شعب بانکهای خصوصی-تجاری | – | ۱۰۳۹ |

| نام بانک یا موسسه اعتباری | تعداد شعب | نسبت سپرده به شعب، میلیارد ریال، ۱۳۹۴ |

| بانک قرض الحسنه رسالت | ۲۷۷ | ۲۳۸ |

| بانک قرض الحسنه مهر ایران | ۵۴۶ | ۷۲ |

| میانگین جذب سپرده شعب بانکهای قرض الحسنه | – | ۱۵۵ |

| نام بانک یا موسسه اعتباری | تعداد شعب | نسبت سپرده به شعب، میلیارد ریال، ۱۳۹۴ |

| بانک ملت | ۱۵۹۴ | ۷۶۲ |

| بانک تجارت | ۱۷۱۷ | ۴۶۹ |

| بانک صادرات | ۲۶۰۲ | ۴۰۲ |

| بانک رفاه کارگران | ۱۰۵۷ | ۳۷۷ |

| میانگین جذب سپرده شعب بانکهای خصوصی شده | – | ۵۰۲ |

| نام بانک یا موسسه اعتباری | تعداد شعب | نسبت سپرده به شعب، میلیارد ریال، ۱۳۹۴ |

| بانک توسعه صادرات ایران | ۴۰ | ۱۴۱۴ |

| بانک صنعت و معدن | ۶۲ | ۱۲۰۰ |

| بانک مسکن | ۱۲۵۵ | ۳۹۴ |

| بانک کشاورزی | ۱۹۰۴ | ۲۱۸ |

| بانک توسعه تعاون | ۳۹۶ | ۱۴۳ |

| میانگین جذب سپرده شعب بانکهای توسعه ای تخصصی | – | ۶۷۳ |

| نام بانک یا موسسه اعتباری | تعداد شعب | نسبت سپرده به شعب، میلیارد ریال، ۱۳۹۴ |

| بانک ملی | ۳۱۵۰ | ۴۰۸ |

| بانک سپه | ۱۶۹۵ | ۲۹۶ |

| پست بانک | ۴۰۶ | ۱۱۶ |

| میانگین جذب سپرده شعب بانکهای دولتی-تجاری | – | ۲۷۴ |

این نتایج برای ۳۲ بانک مورد بررسی در نمودار زیر آمده است:

آنچه که مقامات بانک مرکزی و مسئولان باید بدان توجه داشته باشند، این است که مدیریت ناکارآمد و پرداخت سودهای بالا برای سپردهها، هرچند منجر به جذب سپرده بیشتر می شود اما هزینه تمام شده پول را بالا خواهد برد و در نتیجه بر ریسک بانک می افزاید؛ بنابراین بانک مرکزی باید با نظارت بیشتر بر پرداخت سود و کارآیی مدیریت در بانکها و موسسات اعتباری، شرایط لازم برای کاهش هزینه جذب سپرده و در نتیجه هزینه پول (تسهیلات) را فراهم آورد و بانک های پرریسک در این زمینه را کنترل و مدیریت نماید.

اقدامی که قرار است با نظارت دقیق بر سود پرداختی بانک ها به سپرده های خود از شنبه عملیاتی شود.

حسادت به بانک اینده باعث کوری چشمتان میشود

ماشاءالله به بانک آینده... ضمنا حسود هرگز نیاسود

ماشالله به شعور بعضی خوانندگان!!!

از مسیر اقتصاد که با آمار رسمی حقایق بانکها را منتشر می کند

متشکریم

بانک آینده حق مردم به خودش برمیگردونه، بخاطر همون همه سرمایه گذاری کردن در بانک آینده

انشالله همینطوره ولی روال این بانکها در حال حاضر دست و پا زدن در منجلاب است.مواظب باشید هیچ بانکی اونقدر قابل اطمینان نیست! سپرده گذاران فرشتگان و میزان هم یه روزی تو بانک پولشون رو گذاشتن.نفرمایید که اونا غیر مجاز بود چون شما یه بقالی بدون مجوز نمیتونی راه بندازی .پس همه در این کلاه برداری شریکند و اونها به شما هم رحم نمیکنند هر چند خودتون رو از اونا بدونید

متاسفانه خیلی از مردم انگار متوجه نیستن

اگه بانکی سود بالا می ده از روی ناچاری و دست و پا زدن این کارُ انجام می ده

بانک آینده با این نرخ نجومی که به سپرده ها میده هیچ فکر کردین از کجا میاره، مگه نه اینه که بانک واسطه وجوهه، پول مردم تجهیز میکنه و به افرادی که نیاز دارند در قالب معامله میده (پرداخت تسهیلات) اونم که برابر اعلام بانک مرکزی حداکثر ۱۸ درصده، پس این تفاوت سود بیشتر را از کجا میاره، تازه بعضا بازگشت منابع هم به صورت اقساط معوق با ریسک همراهه.

بانک ها خودشون در بخش های مهم اقتصادی سرمایه گذاری مستقیم میکنند و امکان ضرر هم دارد یعنی مبلغ سودی که از سرمایه گذاری برده کمتر ار سودی بوده که باید پرداخت میکرده

به همین خاطر سرمایه بانک کم میشود و بانک ضرر میکند و بدهکار میشود

باسلام و احترام

با توجه به گزارش های ارائه شده از بانک های دولتی و خصوصی، با توجه به تجارب صاحب نظران آیا سرمایه گزاری جهت خرید دستگاه خودپرداز شخصی مقرون به صرفه هست یا خیر؟ اگر هست کدام بانک احتمال سود دهی بیشتری برای شخص خریدار دستگاه ATM دارد.

متشکرم