مسیر اقتصاد/ یکی از شاخصهای مهم که در موضوع نظارت بر شبکه بانکی معرفی شده است و توسط نهادهایی چون کمیته بازل نیز بر آن تاکید می شود، «نرخ کفایت سرمایه» است.

در بازل ۱ در سال ۱۹۸۸ برای اولین بار این نرخ معرفی شد. بعد از بازنگریهای انجام شده در سال ۲۰۰۴، نسخه دوم توافقنامه بازل به تصویب رسید و روش جدید و پیچیدهتری برای معرفی این نرخ پیشنهاد شد. زمانی که در سال ۲۰۰۹ به نسخه سوم بازل رسید، روش محاسبه، پیچیدهتر از قبل و نسبتهای سرمایهای جدید نیز با هدف بهبود الزامات سرمایه ایجاد شد.

تمرکز تمامی این اقدامات بر سرمایه بانک بود، اما پیش از ۱۹۸۸ (سالی که بیانیۀ بازل ۱ منتشر شد) هیچکس نگران سرمایه بانکها نبود و با این وجود، هیچ بحران جدیای از رکود بزرگ (۱۹۳۳) به این سو نیز رخ نداده بود؛ اما به طرز تعجب بر انگیزی، اعمال مقررات کفایت سرمایه همزمان با دوره آزادسازی یا مقرارتزدایی در نظام مالی رخ داد. با وجود پذیرش الزامات سرمایه، این نسبت، قدرت پیشبینی ورشکستگی بانکها را در بحران، به خصوص بحران سال ۲۰۰۸ نداشت.

نرخ کفایت سرمایه برای نظارت بر شبکه بانکی مناسب نیست

به همین دلیل، اتکا بیش از حد به سرمایه در نظارت بر بانکها در سالهای گذشته، مورد انتقادات کارشناسان اقتصادی قرار گرفته است. آنها معتقدند که نرخ کفایت سرمایه نمیتواند معیار مناسبی به منظور بررسی ثبات و سلامت بانکها و جلوگیری از ورشکستگی آنها باشد. مشاهدات تجربی نیز صحت ادعای فوق را تایید می کند.

الزامات سرمایهای ممکن است ابزار خوبی برای شرکتهای تجاری غیر مالی باشد، اما برای بانکها مناسب نیستند؛ لذا الزام بیش از حد به این نسبتها حتی ممکن است مانع از عملکرد صحیح سیستم بانکی شده و در نهایت منجر به ایجاد اختلال در اقتصاد واقعی شود.

بانک با بنگاه اقتصادی تفاوت دارد

سرمایه ابزاری برای تضمین امنیت است و باید تقویت شود. در شرکتهای تجاری این کار باید صورت گیرد و امری مطلوب است، اما این گزاره در مورد بانکها درست نیست زیرا بانکها همانند شرکتهای تجاری نیستند.

تصور این است که سرمایه موجب تضمین بدهیهای بانک میشود، همانگونه که سرمایه بنگاههای اقتصادی بدهیهای آنها را تضمین میکند. اما واقعیت این نیست و سرمایه بانک بدهی آن را تضمین نمیکند. برای فهم این نکته باید ترازنامه بانکهای سپرده پذیر و شرکتهای تجاری را مقایسه کرد.

مقایسه ترازنامه بنگاه اقتصادی و بانک

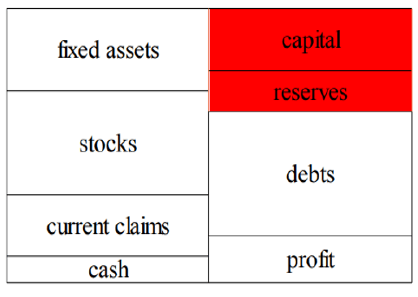

در شکل پایین، ترازنامه یک بنگاه اقتصادی قابل مشاهده است. سرمایه (capital) نشاندهنده ارزش آورده یا مشارکت سهامداران است. ذخایر (reserves) نشاندهنده بخشی از دارایی هستند که به واقع متعلق به سهامداران است، اما آن بخشی که در ارزش سرمایه محاسبه نمیشود (مانند سود انباشته). مجموع سرمایه و ذخایر حقوق صاحبان سهام را تشکیل میدهد (بخش قرمز رنگ).

اولین کارکرد حقوق صاحبان سهام (بخش قرمز رنگ) تأمین مالی بخشی از داراییها که متعلق به سهامداران است، می باشد.

دومین کارکرد آن تضمین بدهیهاست، چراکه بستانکاران میتوانند دارایی های متعلق به سهامداران را تصاحب کنند. این همان کارکردی است که طرفداران کفایت سرمایه میخواهند برای بانکها اعمال کنند.

با چنین کاری، آنها تصور میکنند که بدهیهای بانک را تضمین خواهند کرد. از آنجا که بانک به لحاظ قانونی یک بنگاه محسوب میشود، ترازنامهاش شباهتهایی به ترازنامه یک بنگاه اقتصادی دارد. ترازنامه بانکی در شکل زیر قابل مشاهده است:

اما دو ویژگی در ترازنامه بانک وجود دارد که آن را از یک بنگاه اقتصادی متمایز می کند[۱]:

اول اینکه سهم داراییهای ملموس در ترازنامۀ بانک بسیار کوچک است (بانک نیازی به مواد اولیه ندارد). و از طرف دیگر سهم بدهیهای مالی در ترازنامه بانکها بسیار بزرگتر از سایر صنایع است. دوم اینکه باید در ستون داراییهای مالی، حساب نزد بانک مرکزی (بخش سبز رنگ) را با ذخایر در سمت بدهی (بخش قرمز رنگ) متمایز دانست.

نظارت بر خلق پول بانکها با «نرخ کفایت سرمایه» امکانپذیر نیست

این وضعیت، ناشی از قانون یا اصول حسابداری نیست، بلکه ناشی از ماهیت بانک است. در واقع طرفداران کفایت سرمایه فراموش کردهاند که بانکها، برخلاف دیگر بنگاههای اقتصادی، پول خلق میکنند. مسئلۀ خلق پول هم توسط نظریۀ جریان متعارف و هم توسط مبدعین کفایت سرمایه نادیده انگاشته میشود. آنها صرفا بانک را واسطه وجوه میدانند. همین دو ویژگی است که طرفداران کفایت سرمایه از آنها غافل بودهاند. در واقع با چنین رویکردی، آنها ضرورت بانک مرکزی را فراموش کردهاند.

بنابراین می توان گفت بانکها همانند دیگر بنگاههای اقتصادی نیستند و سرمایه بانک، همانگونه که سرمایه بنگاههای صنعتی بدهیهای آنها را تضمین میکند، موجب تضمین بدهیهای بانک نمی شود. به همین دلیل تمرکز بر مفهوم کفایت سرمایه برای کنترل و نظارت بر بانکها کفایت نمیکند.

پینوشت:

[۱] V.allageas, B. (2013). Basel III and the Strengthening of Capital Requirement: The obstinacy in mistake or why “it” will happen again. Monetary Economies of Production: Banking and Financial Circuits and the Role of the State, ۱۱۲.

انتهای پیام / نظام مالی