مسیر اقتصاد/ در دانشگاهها و در کتب درسی به دانشجویان اینگونه میآموزند که دولتها برای تامین هزینههای خود به پول نیاز دارند و بانکهای مرکزی پولی را که ما استفاده میکنیم چاپ میکنند، و بانکها پول مشتریان را در یک نظام بانکی با ذخیره قانونی نگهداری کرده و با استفاده از ضریب فزاینده این پول را به دیگران وام میدهند. این تصور سطحی و نادرست است.

تصور نادرست از مکانیزم دقیق عملکرد پول بخش واقعی

نظام پولی معمولا بر روی دو سطح کاملا تفکیکپذیر از پول کار میکند. پول بخش واقعی (با قابلیت بالقوه ایجاد تورم عمومی) و پول بخش مالی (با قابلیت بالقوه ایجاد تورم در قیمت داراییها). پول بخش واقعی، پولی است که توسط عاملان اقتصادی و به تعبیر دقیقتر توسط عوامل بخش خصوصی غیر مالی (خانوارها و بنگاهها) استفاده میشود.

عاملان اقتصادی با این پول معاملاتی انجام میدهند که فعالیت اقتصادی آنها را تسهیل میکند.هر چه پول اقتصاد واقعی بیشتر باشد، احتمال رشد اقتصادی بیشتر خواهد بود. افزایش سریع حجم پول واقعی، زمانی که عرضه کالاها و خدمات نمیتواند سریعا رشد یابد، باعث تشدید تورم از طریق مازاد تقاضای کل خواهد شد. اما پول بخش مالی پولی است که توسط نهادهای مالی (بانکها، مؤسسات اعتباری، صندوقهای بازنشستگی، و …) استفاده میشود.

مکانیزم دقیق عملکرد پول بخش واقعی نشان میدهد که این پول عمدتا سپردههای بانکی است که توسط بخش خصوصی غیرمالی در سیستم بانکی و یا به صورت نقدی و در حجم بسیار محدود در خارج از بانک نگهداری میشود. هر بار که بانکهای تجاری به خانوارها و بنگاهها وام میدهند، پول جدیدی در بخش واقعی ایجاد میشود.

در فرآیند خلق وام جدید، در بانکهای تجاری تغییری رخ نمیدهد. تنها در سیستم بانکی و در دو طرف ترازنامه بانک وامدهنده، به میزان ارزش وام جدید، دارایی و بدهی ثبت میشود. به همین دلیل به محض خلق وام جدید، به طور همزمان، دارایی و بدهی بانک وام دهنده به طور هماهنگ و به اندازه وام جدید، رشد میکند.

با این اتفاق، حجم M2 یا همان Broad Money افزایش مییابد. افزایش دفعی حجم M2 بدون افزایش متناسب عرضه کالا و خدمات در دنیای واقعی، منشا تورم ناشی از فشار تقاضاست.

فعالیت وامدهی بانکها به چه عواملی بستگی دارد؟

نکته قابل توجه آن است که بانکها ذخایر یا سپردههای موجود خود را به بخش خصوصی وام نمیدهند بلکه هنگام اعطای وامهای جدید ترازنامه خود را گسترش داده و متناسب با میزان ذخیره قانونی نزد بانک مرکزی، اعتبار جدید برای مشتری خلق میکنند. عمدتا مقام ناظر پولی، تناسب ذخیره قانونی بانک و میزان وام جدید خلق شده توسط آن را به صورت برخط کنترل نمیکند. فعالیت وامدهی بانکها به موارد زیر بستگی دارد:

- اعتبار وامگیرندگان نزد بانک

- جذابیت نرخ بازده وام برای بانک

- سرمایه مورد نیاز و هزینههای ترازنامه (یعنی محدودیتهای نظارتی مقام ناظر پولی)

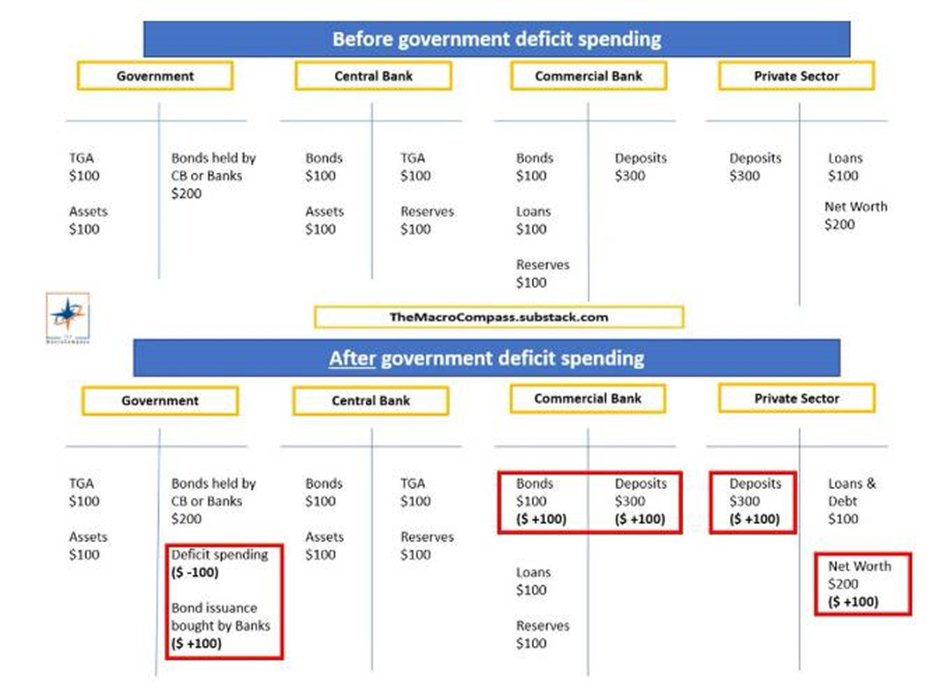

همچنین چاپگر دیگر پول بخش واقعی دولت است. اگر دولت بیش از درآمد (مالیاتی و اختصاصی) هزینه کند، غالبا پول جدید در بخش واقعی ایجاد میشود. کسری مخارج دولت نسبت به منابع آن، خالص ارزش دارایی بخش خصوصی را افزایش میدهد، بدون اینکه بدهی به آن اضافه شود.

به عنوان مثال، طبق نمودار زیر زمانی که دولت آمریکا در سال ۲۰۰۸ برای شهروندان خود چک ارسال میکرد، مردم آمریکا به معنای واقعی کلمه شاهد افزایش حجم پول در دسترس خود بودند.

تا وقتی خانوارهای امریکایی نیاز به خرید اوراق خزانه صادر شده توسط دولت نداشته باشند، کسری مخارج دولتی، میزان سپردههای بخش خصوصی غیرمالی (پول بخش واقعی) را افزایش میدهد.

کسری بودجه، ثروت مالی بخش خصوصی را افزایش میدهد

این بدان معناست که دولت معادل کسری مخارج خود، پول واقعی چاپ میکند و ارزش خالص ثروت بخش خصوصی را افزایش میدهد. زیرا خانوارها افزایش بدهی را تجربه نمیکنند. به عبارت دیگر، کسری بودجه، ثروت مالی بخش خصوصی را افزایش میدهد.

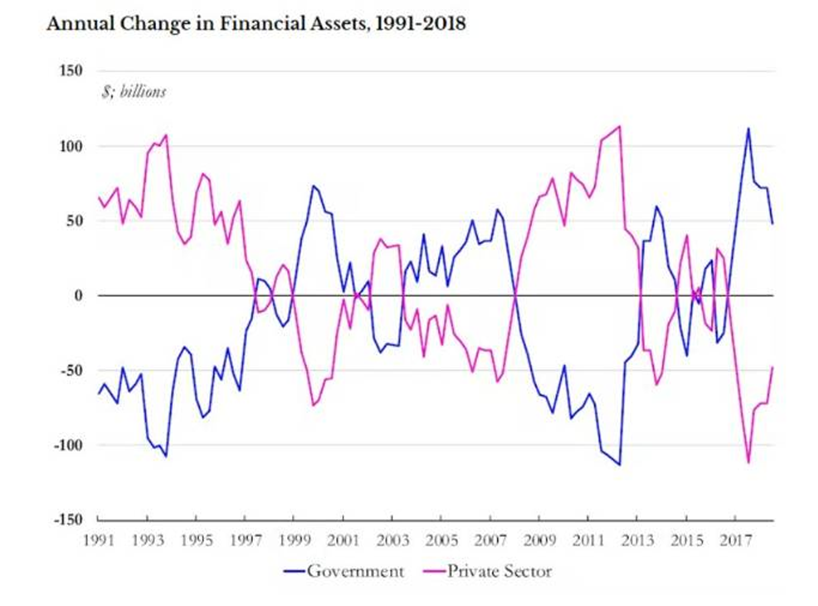

نمودار زیر تغییرات داراییهای مالی دولتی و خصوصی ایالات متحده در سه دهه گذشته است که غالبا کسری بودجه دولتی، معادل چاپ پول بخش واقعی و در نتیجه افزایش دارایی بخش خصوصی را نشان میدهد.

خلق اعتبار، تقاضای کل را افزایش میدهد و منجر به فشارهای تورمی با منشا تقاضا میشود. این دقیقا همان چیزی است که در سالهای ۲۰۲۰-۲۰۲۱ در نظام مالی آمریکا مشاهده شد. کسریهای مالی هنگفت و وامهای بانکی با حمایت دولت منجر به گرمای بیش از حد اقتصاد و رشد GDP واقعی و فشارهای تورمی شد.

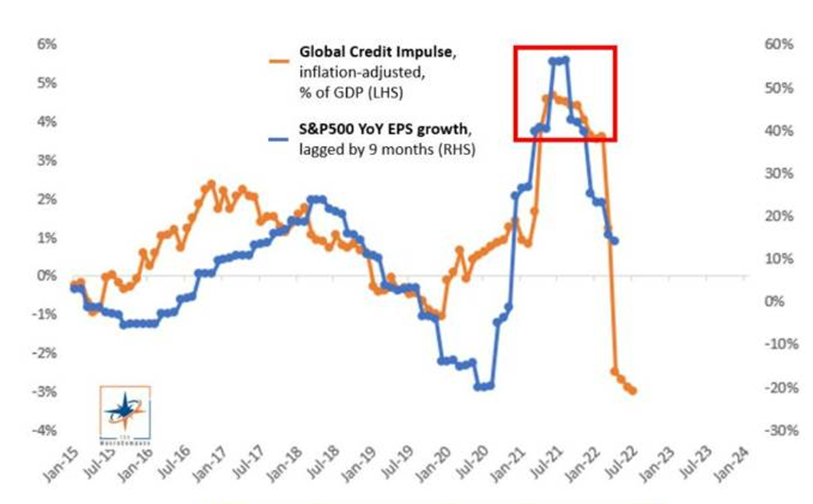

نمودار زیر تغییرات سریع مقدار پول بخش واقعی، در مقابل تغییرات سریع در رشد اقتصادی را پیشبینی میکند. بنابراین (در بیشتر موارد) کسری بودجه دولت و وامهای جدید بانکی، منجر به چاپ پول واقعی بیشتر در اقتصاد میشود.

بانکها به اقتصاد بخش واقعی از ذخایر خود وام نمیدهند

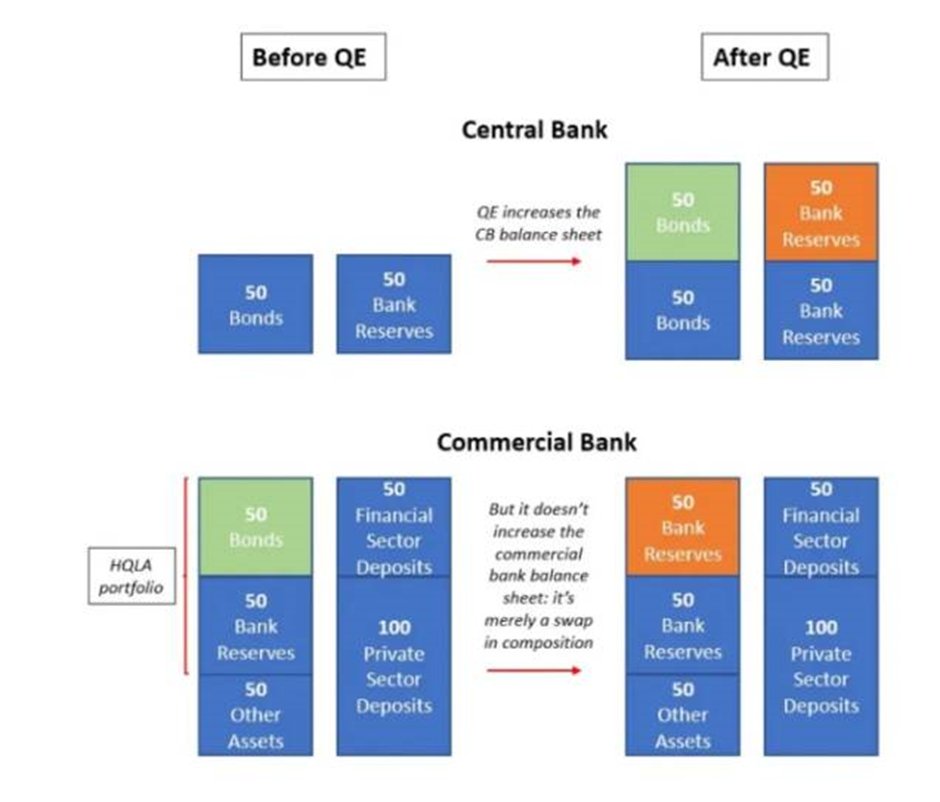

بانکهای مرکزی از طریق تغییر در نرخ سود سپرده و تسهیلات، QE یا سایر عملیاتهای انحصاری در اختیار مقام ناظر پولی، پول بخش مالی را چاپ میکنند. ذخایر قانونی بانکها منحصرا در اختیار بانک مرکزیست که میتوان آنها را به عنوان پول برای بانکها در نظر گرفت. بانکها از ذخایر خود برای تسویه تراکنشها و شرکت در عملیات بازار بین بانکی با یکدیگر استفاده میکنند.

این ذخایر فقط توسط اشخاص حقوقی دارای حساب نزد بانک مرکزی (بانکها و مؤسسات مالی و اعتباری) قابل استفاده است. بانک مرکزی با اجرای QE، ترکیب سمت دارایی ترازنامه موسسات مالی و بانکها را تغییر میدهد؛ اوراق قرضه آنها را برداشته و با ذخایر آنها مبادله میکند.

اکنون بانکها اوراق قرضه کمتر و ذخایر بیشتری (نزد سایر بانکها) یا داراییهای (غیربانکی) دیگری دارند. اجرای QE ترازنامه CB را از دو طرف دارایی و بدهی به صورت متوازن گسترش میدهد؛ اما در ترازنامه بانک تجاری تنها نوع و کیفیت بخشی از دارایی را تغییر میدهد.

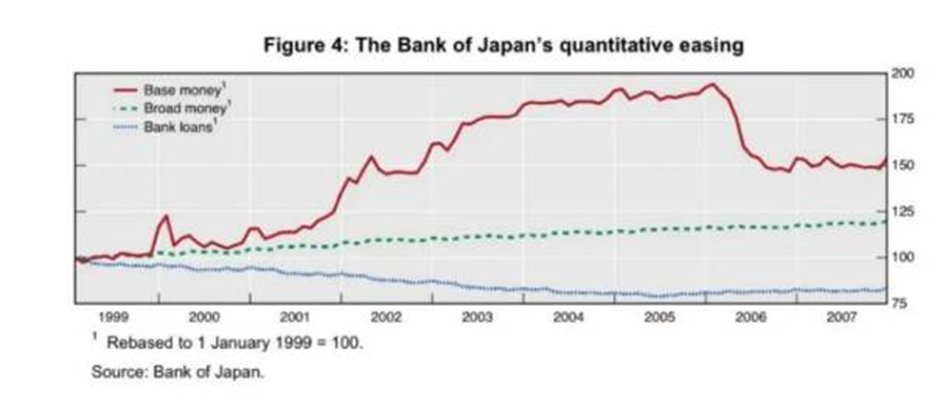

بنابراین بانکها به اقتصاد بخش واقعی از ذخایر خود وام نمیدهند، شما میتوانید هر چقدر که میخواهید به صندوق آنها پول واریز کنید، اما این کار باعث تغییر موضع آنها در مورد وام نمیشود. به طور مثال، ژاپن اوایل دهه ۲۰۰۰ شاهد این مدعاست.

در نمودار بالا ذخایر بانکی (قرمز) طی ۵ سال دوبرابر شده که بانک تجاری ژاپن سیاست QE را در پیش گرفته است. با وجود دو برابر شدن میزان ذخایر بانکها (نمودار قرمز)، تسهیلات بانکی (نمودار آبی) در همان دوره ۲۵ درصد کاهش یافته آنچه در مورد فرآیند چاپ پول در کتب اقتصادی متعارف ذکر شده با واقعیت کمی متفاوت است.

بنابراین سیستمهای پولی متداول با دو شکل مختلف پول کار میکند؛ پول بخش واقعی و پول بخش مالی. دولتها و بانکها پول بخش واقعی و بانکهای مرکزی پول بخش مالی را منتشر میکنند و تا زمانی که پول بخش مالی اثری بر حجم پول بخش واقعی نگذارد، انتشار آن موجب تورم نمیشود.

انتهای پیام/ پول و بانک