مسیر اقتصاد/ نظام ارزی کشور در دهههای گذشته شامل دورههای مکرر سرکوب نرخ ارز و جهش نرخ ارز بوده است و همواره بعد از دورههای جهش ارزی یکی از چالشها، عدم بازپرداخت بدهیهای ارزی توسط تسهیلاتگیرندگان ارزی بوده است. پس از جهش ارزی سال ۱۳۹۷ تاکنون این موضوع را مکررا تسهیلاتگیرندگان ارزی و تشکلهای صنفی آنها اعم از اتاق بازرگانی صنایع، معادن و کشاورزی ایران مطرح کرده و میکنند. این موضوع بعد از هر جهش ارزی تكرار میشود و در نهایت به ضرر منابع عمومی و بیتالمال ختم میشود.

تلاش تسهیلاتگیرندگان ارزی برای تسویه ریالی بدهی ها

این چالش از این جهت ایجاد میشود که در مقاطع ثبات نرخ ارز اسمی (به رغم رشد نقدینگی و تورم) به دلیل پایین بودن نرخ سود مؤثر تسهیلات ارزی (با احتساب رشد نرخ ارز) نسبت به تسهیلات ریالی، دریافت تسهیلات ارزی ولو برای مصارف ریالی و به رغم نداشتن پیشبینی درآمد ارزی، نسبت به دریافت تسهیلات ریالی جذابیت بیشتری دارد.

طبیعی است تداوم بهرهمندی از این تسهیلات ارزانتر برای تسهیلاتگیرندگان ارزی منوط به عدم افزایش نرخ ارز است، اما زمانی که نرخ ارز با یک جهش دفعی مواجه شود، مابهالتفاوت نرخ سود ریالی و ارزی سالهای گذشته جبران خواهد شد و سود مؤثر تسهیلات ارزی را در مقایسه با تسهیلات ریالی بیشتر خواهد کرد، این موضوع میتواند در شرایطی گیرندگان تسهیلات ارزی را با مشكل جدی مواجه کند. از همین رو بعد از جهشهای ارزی، تسهیلاتگیرندگان ارزی تلاش میکنند با اقامه دلایلی که در ادامه آمده است، امكان تداوم بهرهمندی از منافع پیش گفته را برای خود فراهم کنند.

وارد نبودن ادله تسهیلاتگیرندگان ارزی برای عدم بازپرداخت بدهیهای ارزی

استدلال اول؛ برخی از تسهیلاتگیرندگان ارزی اگرچه برای موضوع تسهیلات خود نیاز ارزی داشتهاند ولی پروژه فاقد درآمد ارزی بوده است و امكان بازپرداخت تسهیلات ارزی را ندارند. در این خصوص باید توجه داشت که پرداختکنندگان تسهیلات اعم از صندوق توسعه ملی ماهیت حقوقی مستقل از دولت دارند و اگر با اقدامات دولت زیانی متوجه بدهكار شده و توان ایفای تعهدات وی را دچار خدشه کرده است، مسئولیتی متوجه آنها نیست و عنداللزوم دولت باید این زیان وارده را جبران کند.

استدلال دوم؛ قیمتگذاریهای غیرمنصفانه وضع شده برای فروش داخلی بعضی از بنگاهها یا عدم ایفای دولت به تعهدات مالی خودش به کاهش توان ایفای تعهدات بنگاهها منجر شده است. صرفنظر از اینكه در برخی از بنگاههای بدهكار قیمتگذاری هم در سمت ستانده (محصول نهایی) و هم در سمت نهاده (مواد اولیه) وجود داشته، با توجه به دامنه گسترده قیمتگذاری در کشور و سابقه طولانی موضوع، طرح توجیهی پروژه بایستی با لحاظ این موضوع تهیه میشد و غفلت از این عامل از سوی تسهیلاتگیرنده و بانک عامل توجیهی ندارد.

استدلال سوم؛ دلیل دولت به وظیفه خود برای معرفی ابزارهای پوشش ریسک نرخ ارز عمل نكرده است و اساسا این امكان برای بدهكاران فراهم نبوده است که ریسک نرخ ارز را پوشش دهند. اگرچه اهمال دولتهای مختلف در طول هفت سال گذشته قابل پیگیری است ولی لازم به ذکر است یكی از دلایل شكل نگرفتن ابزارهای پوشش ریسک، نبود تقاضای مؤثری برای پوشش ریسک ارزی است؛ چون نرخ ارز حتیالامكان تثبیت میشود و زمانیکه خروجی سیاست تثبیت نرخ ارز اسمی، یعنی شوک ارزی اتفاق بیفتد نیز تجربه نشان داده است با یک قانون یا مصوبهای، پوشش این ریسک از عهده تسهیلاتگیرندگان خارج شده و متوجه بیتالمال خواهد شد.

پیامدهای مخرب مجاز شمردن تسویه تعهدات ارزی به صورت ریالی برای نظام مالی کشور

علاوه بر نكات فوق به نظر میرسد قوانین و مصوبات قبلی دال بر مجاز شمردن تسویه تعهدات ارزی به صورت ریالی پیامدهای مخرب بسیاری برای نظام مالی کشور در پی داشته است که در ادامه به برخی از این پیامدها اشاره میشود:

- تنبیه و مغبون ساختن تسهیلاتگیرندگان خوش حساب و متعهد و در مقابل اعطای امتیاز مجدد به تسهیلاتگیرندگان بدحساب که به ترویج نكول تعهدات در کشور و تضعیف التزام به قرارداد منجر خواهد شد

- توزیع رانت از محل منابع عمومی کشور که متعلق به همه مردم است به نفع یک بخش کوچكی از بدهكاران ارزی بدحساب کشور

- کاهش توان پرداخت تسهیلات ارزی به دلیل عدم تجدید منابع ارزی کشور

جدول زیر نوع و میزان تأمین مالی از محل منابع صندوق توسعه ملی از ابتدای تأسیس تا خردادماه ۱۴۰۰ را نشان میدهد:

همانطور که جدول فوق نشان میدهد از ابتدای تأسیس تاکنون قریب به ۴۱ میلیارد دلار در قالب ۳۱۸ طرح یا پروژه و ۴۶ فقره سپردهگذاری، تأمین مالی ارزی انجام شده است. به میزان ۵۵۸ هزار میلیارد ریال نیز پرداخت تسهیلات ریالی از محل منابع صندوق اتفاق افتاده است.

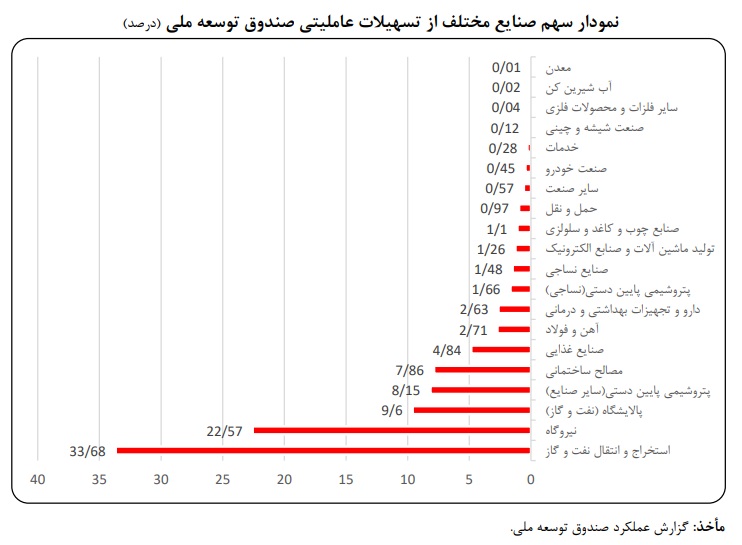

اما آنچه حائز اهمیت است، تبیین اینکه این تسهیلات به کدام بخشهای اقتصادی تعلق گرفته است و بخش خصوصی چقدر از این تسهیلات بهرهمند شده، است. نمودار زیر تسهیلات ارزی پرداختی به شیوه عاملیت به تفكیک بخشهای اقتصادی را نشان میدهد.

براساس گزارش صندوق توسعه ملی، ۳۳ درصد از تسهیلات عاملیتی به بخش استخراج و انتقال نفت و گاز پرداخت شده است. اگر پتروشیمی و پالایشگاهها را نیز به استخراج و انتقال نفت و گاز اضافه کنیم، در مجموع حدود ۵۳ درصد از منابع صندوق توسعه ملی به زنجیره نفت و گاز پرداخت شده است.

عمده بدهكاران صندوق توسعه ملی بنگاههای با ماهیت عمومی غیردولتی هستند

جدول زیر نیز نشان میدهد ۵۲ درصد از تسهیلات عاملیتی ارزی صندوق توسعه ملی (گشایش اعتبار شده) به نهادهای عمومی غیردولتی و ۴۸ درصد آن به بخش خصوصی و تعاونی تعلق گرفته است.

درخصوص سپردهگذاری ارزی صندوق توسعه ملی نیز جدول زیر نشان میدهد که تقریبا همه منابع به بخش نفت و گاز پرداخت شده است.

با توجه به آنچه اشاره شد، عمده بدهكاران صندوق توسعه ملی، صنایع دارای صادرات و درآمد ارزی یا در زنجیره متصل به بنگاههای با درآمد ارزی و با ماهیت عمومی غیردولتی هستند.

پیشنهاداتی برای جلوگیری از تكرار مسئله عدم بازپرداخت تسهیلات ارزی

ریشه اصلی ایجاد مشكل تسویه بدهكاران ارزی، راهبرد غلط ارزی کشور در تثبیت نرخ ارز اسمی در شرایط تورمی و ایجاد زمینه برای جهش ناگهانی این نرخ است و اصلاح راهبرد ارزی کشور این مشكل را به صورت ریشهای حل میکند. علاوه بر این لازم است درخصوص تسهیلات ارزی نیز تمهیداتی اندیشیده شود که به طور مشخص موارد زیر پیشنهاد میشود:

- ممنوعیت پرداخت تسهیلات ارزی به تولیدکنندگان فاقد درآمد ارزی از محل منابع ارزی صندوق توسعه ملی، بانکهای دولتی و بانک مرکزی (منابع بخش عمومی)؛ در این خصوص باید تولیدکننده در کنار محاسبه بازدهی مورد انتظار طرح خود، اثبات کند که طرح وی در صورت رسیدن به مرحله تولید، قابلیت ایجاد درآمد ارزی دارد.

- الزام بانک عامل به احراز وجود و تداوم جریان ارزی یا توانمندی بازپرداخت تسهیلات ارزی توسط تسهیلاتگیرنده و تضمین این موضوع برای تسهیلات دهنده.

- ارزیابی وضعیت کفایت سرمایه بانک عامل به منظور برآورد میزان توانمندی وی درخصوص پوشش ریسک و تضمین بازگشت تسهیلات.

- با فرض اصلاح راهبرد ارزی، معرفی ابزارها و نهادهای پوشش ریسک نوسانات ارز نظیر مشتقات ارزی میتواند تا حدودی راهگشا باشد.

پیشنهادهای تعیین تكلیف بدهكاران ارزی

با توجه به نكات گفته شده به نظر میرسد رویكرد صحیح التزام به قرارداد و وصول کامل مطالبات از بدهكاران است. بر این اساس بانک عامل و تأمینکننده منابع (بانک مرکزی و صندوق توسعه ملی) میبایست با هدف بازیافت حداکثری منابع ارزی خود، بر تسویه ارزی (و یا ریالی به نرخ روز تسویه) اصرار و تأکید داشته باشد. در صورت عدم بازپرداخت تعهدات، باید تملک طرح و دارایی بدهكار و سایر وثایق اشخاصی که اقدام به بازپرداخت تسهیلات ارزی نكردهاند، متناسب با میزان بدهی در دستور کار قرار گیرد.

همچنین ضروری است درخصوص بدهكاران ارزی با ویژگیهای ذیل هیچگونه بخششی اعمال نشود:

- بدهیهایی که سررسید آنها قبل از نیمسال ۱۳۹۶ بوده است (قبل از شوک ارزی) و با امهال یا نكول بازپرداخت آن به تعویق افتاده است

- بدهیهای واحدهای صادراتی و دارای درآمد ارزی و غیرمشمول قیمتگذاری (یا قیمتگذاری داده و ستانده همزمان )

- بدهیهای نهادهای عمومی غیردولتی،

- بدهكارانی که به موجب قرارداد یا تعهد رسمی ریسک تغییرات نرخ ارز را پذیرفتهاند

- بدهیهای شرکتهای پذیرفته شده در بورس که به تشخیص سازمان بورس و اوراق بهادار میتوانند با واگذاری سهام خود در بورس منابع لازم برای ایفای تعهدات خود به صندوق توسعه ملی را فراهم کنند.

منبع: گزارش مرکز پژوهشهای مجلس، شماره مسلسل: ۱۸۴۲۶

انتهای پیام/ تجارت و دیپلماسی