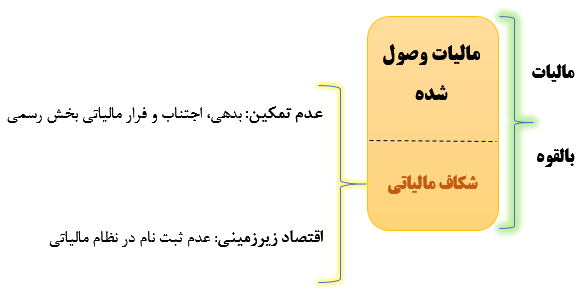

مسیر اقتصاد/ تفاوت مالیات وصول شده و ظرفیت مالیاتی بالقوه را اصطلاحا «شکاف مالیاتی» مینامند. این شکاف حاصل فرار مالیاتی بخش غیررسمی اقتصاد، فرار و اجتناب مالیاتی بخش رسمی (عدم پرداخت مالیات با سوء استفاده از خلاهای قانونی)، معوقات مالیاتی و غیره است.

شکاف مالیاتی در ایران نزدیک به ۱۰۰ هزار میلیارد تومان است

به طورکلی شکاف مالیاتی از دو بخش تشکیل می شود: ۱) شکاف ناشی از گسترش اقتصاد زیرزمینی که پیامد آن فرار مالیاتی است. ۲) شکاف ناشی از عدم تمکین مؤدیان که پیامد آن فرار و اجتناب است. شکاف کل از مجموع فرار مالیاتی بخش غیررسمی و عدم تمکین در بخش رسمی اقتصاد بدست میآید. لذا ابتدا لازم است برآوردی از حجم اقتصاد زیرزمینی (غیررسمی) بدست آورد و سپس بر اساس میانگین نرخی که از بخش رسمی مالیات دریافت میشود، برآورد میزان مالیات از دست رفته از بخش غیررسمی را برآورد کرد.

حجم اقتصاد غیررسمی بر اساس روشهای مختلف مانند تابع تقاضای پول، منطق فازی، روش های اقتصادسنجی و… در دوره های زمانی متفاوت توسط کارشناسان و سازمانها برآورد شده است. بررسی این برآوردها نشانگر پراکندگی بسیاری در نتایج است، اما آخرین برآورد موجود، مربوط به مطالعه صندوق بین المللی پول است.

طبق برآوردهای صندوق بین المللی پول در سال ۲۰۱۹، حجم اقتصاد غیررسمی در ایران به بیش از ۵۱۱ هزار میلیارد تومان در پایان سال ۱۳۹۸ رسیده است. طبق برآوردهای این نهاد، شکاف مالیاتی (مجموع فرار و اجتناب مالیاتی) در پایان سال ۱۳۹۸، در حدود ۹۷ هزار میلیارد تومان برآورد شده است.[۱]

نقص شاخص نسبت شکاف مالیاتی به تولید ناخالص داخلی

بررسی روند حجم شکاف مالیاتی از سال ۱۳۹۲ تا ۱۳۹۸ نشان میدهد، شکاف مالیاتی از ۶۷ هزار میلیارد تومان به ۹۷ هزار میلیارد تومان رسیده است.

بررسی مقدار مطلق حجم شکاف مالیاتی نمیتواند ملاک ارزیابی قرار گیرد. لذا مرسوم است که مقایسه روند این شاخص بر اساس سهم آن از تولید ناخالص داخلی انجام گیرد. اما این نسبت به دلایلی نظیر تاثیر حجم تولید ناخالص داخلی بر حجم اقتصاد زیرزمینی ملاک مناسبی برای ارزیابی نیست.

این نسبت از ۶.۹ درصد در سال ۱۳۹۲ به ۴.۱ درصد در سال ۱۳۹۸ رسیده است که لزوما به معنی بهبود عملکرد دستگاه مالیاتستان نیست. زیرا رکود اقتصادی در سال های ابتدایی و نوسانات اقتصادی از سال ۹۷ به بعد تاثیر بسیاری بر رشد تولید ناخالص داخلی و گسترش فعالیت های غیررسمی داشته است.

ریشه شکاف مالیاتی در ساختار مالیاتستانی و عوامل عملیاتی

اقدامات متناسب با کاهش شکاف مالیاتی با علم به علل آن معین خواهد شد. علل کلی شکاف مالیاتی را میتوان در دو بخش گسترش اقتصاد زیرزمینی و عدم تمکین بررسی کرد. به طور کلی هر آنچه که به طور مستقیم و غیرمستقیم، هزینه های مبادله و فعالیت در بخش رسمی اقتصاد را افزایش میدهد موجب فعالیت در بخش غیررسمی اقتصاد و به تبع افزایش فرار مالیاتی میشوند.

دلایل عدم تمکین نیز به دو دسته دلایل کلان (ساختاری) و عملیاتی تقسیم میشوند که دلایل کلان اغلب منشا قانونی و فرایندی دارند و دلایل عملیاتی ریشههایی در خارج از سازمان مالیاتی نظیر فرهنگ، جنس فعالیت و نوع مودیان دارد.

ضعف نظام اطلاعاتی مالیاتی عامل پررنگ فرار مالیاتی

نظام اطلاعاتی ناکارآمد یکی دیگر از عوامل موثر بر فرار مالیاتی است. در این ارتباط در کشورهای توسعهیافته به علت دسترسی دستگاه مالیاتستان به اطلاعات درآمدی و معاملاتی افراد حقیقی و حقوقی از جمله اشخاص ثالث، میزان فرار مالیاتی بسیار اندک است. ولی در کشورهای درحال توسعه، ضعف و عدم همکاری مناسب سیستم بانکی و عدم ثبت دقیق معاملات و انتقالات موجب شده است مسئولان مربوطه نتوانند اطلاعات دقیقی از درآمد و ثروت افراد بهدست آورند.

شایان ذکر است، الزام ارایه اطلاعات اشخاص ثالث و استفاده کارآمد از این ابزار در کشورهای توسعهیافتهای همچون کشورهای حوزه اسکاندیناوی (سوئد، نروژ و دانمارک) باعث شده تا فرار مالیاتی در این کشورها در مقایسه با سایر کشورها در سطح پائینتری قرار گیرد.[۲]

بیتوفیقی در تشکیل بانک یکپارچه اطلاعاتی به دلیل عدم همکاری دستگاهها

در کشورهای دارای نظام مالیاتی پیشرفته، راهکار بنیادین جهت اشراف کامل اطلاعاتی نظام مذکور، قرار گرفتن اطلاعات اقتصادی افراد جامعه در اختیار دستگاه مالیات ستان از طریق اطلاعات ارسالی اشخاص ثالث همچون نظام بانکی، بیمهای و سایر دستگاهها و نهادهای دارنده اطلاعات مذکور است.

اگرچه امکان دریافت اطلاعات مذکور توسط سازمان امور مالیاتی کشور در قالب پایگاه اطلاعات هویتی، دارایی و عملکردی موضوع ماده (۱۶۹) مکرر قانون مالیاتهای مستقیم مصوب ۱۳۹۴ فراهم شده است، لیکن به دلیل عدم همکاری مناسب دستگاهها و نهادهای اجرایی و حاکمیتی در ارسال اطلاعات مورد نیاز سازمان مالیاتی، پایگاه اطلاعاتی مذکور با ضعف اطلاعاتی شدیدی مواجه است.

سامانه مودیان، پروژه مهم برای تشکیل بانک اطلاعاتی و کاهش فرار مالیاتی

سازمان مالیاتی برای حل مشکل اطلاعات، رویکرد خود را تغییر داده و با رها کردن طرح جامع، در صدد راه اندازی سامانه مودیان مالیاتی است. این سامانه که موضوع قانون پایانههای فروشگاهی است، با ایجاد شفافیت در مبادلات و معاملات اقتصادی، پایگاه اطلاعاتی بسیار قوی و جامعی در اختیار سازمان مالیاتی قرار می دهد که مشکلات طرح جامع مالیاتی را نداشته و با الکترونیکی شدن فرایندها و دریافت دادههای استاندارد، پوشش گسترده ای بر معاملات خواهد داشت و فرار مالیاتی را به حداقل میرساند.

سامانه مودیان زیرساخت اجرایی مهمی برای شفافیت اطلاعاتی در نظام مالیاتی کشور و ستون اصلی پایههای مالیاتی جدید و مهمی مانند مالیات بر عایدی سرمایه و مالیات بر مجموع درآمد خواهد بود.

لازم است مسیر تحقق این پروژه اولویت دار و مهم که از قضا برخی ذینفعان در مقابل استقرار آن مانع تراشی میکنند را هموار کرد تا هر چه سریعتر علاوه بر عدالت مالیاتی در کشور، شاهد کاهش چشمگیر فرار مالیاتی بوده و با تسهیل فرایند مالیاتستانی افزایش سطح تمکین مودیان مالیاتی اتفاق بیفتد.

پینوشت:

[۱] برآورد شکاف مالیاتی در کشور، مرکز آموزش، پژوهش و برنامه ریزی سازمان امور مالیاتی کشور، پاییز ۹۹

[۲] US Internal Revenue Service (2012) Estimates

انتهای پیام/ مالیات