مسیر اقتصاد/ در سالهای اخیر پایه مالیاتی جمع درآمد به عنوان بهترین معیار اقتصادی برای توانایی پرداخت، توجه سیاستگذاران را به خود جلب کرده به طوری که نظام مالیات بر درآمد افراد در بسیاری از کشورها از الگوی مالیات بر مجموع درآمد (CITS) پیروی میکنند.

نظام مالیات بر مجموع درآمد چیست؟

در نظام مالیات بر مجموع درآمد (CITS) ، خالص درآمد حاصل از منابع مختلف درآمدی (درآمد سرمایه، درآمد کار و دیگر درآمدها منهای کسورات مجاز مالیاتی) تجمیع و مقادیر درآمد بالاتر از سقف معافیت پایه (آستانه مالیاتی)، براساس نرخهای تصاعدی مشمول مالیات میشود. به این معنی که مالیات درآمد کار و درآمد سرمایه در نرخ مشابهی مشمول مالیات میشوند و ارزش معافیتها و تخفیفهای مالیاتی با درآمد افزایش مییابد.

۴ مزیت مهم نظام مالیات بر مجموع درآمد

دلیل روی آوردن کشورهای توسعه یافته و بسیاری از کشورهای در حال توسعه به این نظام مالیاتی مزایای قابل توجه آن است که از جمله آنها میتوان به موارد زیر اشاره کرد:

اول، مزیت مهم مالیات بر مجموع درآمد رفتار یکسان این نظام با درآمد حاصل از کار و درآمد سرمایه است که خنثی بودن مالیات نسبت به روشهای مختلف کسب درآمد و روشهای مختلف سازماندهی کسب و کارها (شرکتی و غیر شرکتی) را نتیجه میدهد.

دوم، این نظام مالیاتی، بازتوزیع درآمدها را به شکل مؤثری از طریق نرخهای تصاعدی ساده میکند. چنین نظامی دوری جستن از پرداخت مالیات از طریق انتقال درآمد از یک منبع درآمدی به منبع درآمدی دیگر را دشوار میسازد و همین امر عدالت افقی، عدالت عمودی و ادراک عدالت مالیاتی را تأمین میکند.

سوم، شناسایی فقرا و فسادهای مالی از طریق این نظام مالیاتی راحتتر انجام میگیرد. بنابراین این نظام به اجرای هدفمند سیاستهای حمایتی کمک و از مفاسد مالی پیشگیری میکند.

چهارم، گسترش پایه مالیاتی و به تبع آن کاهش نرخهای مالیات، ویژگی اصلی این نظام مالیاتی است که کاهش انگیزههای برنامهریزی مالیاتی، فرار قانونی و غیر قانونی از پرداخت مالیات را در پی خواهد داشت که در نهایت به بهبود تمکین مالیاتی و کاهش هزینههای اجرایی مرتبط برای شناسایی و کنترل تخلفات مالیاتی منجر میشود.[۱]

لازم به ذکر است کشورهایی که مالیات بر مجموع درآمد را اجرایی کردهاند، به دلیل برخی ملاحظات کارایی، سادگی و در مواردی هم که تعریف درآمد و اندازهگیری آن دشوار باشد برخی معافیتها و استثناها مورد توجه قرار گرفته و همین امر باعث شده در اجرا از نسخه محض مذکور فاصله بگیرند. اما همچنان اکثر این کشورها دارای نظامهای مالیاتی هستند که در اصل مبتنی بر نظام مالیات بر مجموع درآمد است.

نقاط ضعف نظام مالیات بر مجموع درآمد

در حقیقت، هیچ کشوری از تعریف مجموع درآمد ارائه شده به شکل محض آن که در ابتدا توسط هیج-سیمونز معرفی شده بود، پیروی نمیکند. در عمل، نظامهای مالیات بر مجموع درآمد اساساً مبتنی بر درآمد تحققیافته است. یعنی پایه مالیاتی شامل دستمزد(حق الزحمه و پاداش) و عایدی سرمایه است که فرد در عمل دریافت میکند. این دلالت دارد بر اینکه عایدیهای سرمایه، اگر مشمول مالیات شود، در زمان تحقق یافتن مشمول مالیات میشوند نه در زمان رخ دادن، که این امر باعث میشود مزایای این نظام مالیاتی به بهترین نحو ممکن تحقق نیابد. در ادامه عواملی که باعث تشدید این وضعیت میشود ذکر شده است.

اختلال در عدالت عمودی: نگرانیهایی وجود دارد که وضع مالیات بر مجموع درآمد به شکل تصاعدی، کارایی و عدالت عمودی را مختل کند؛ زیرا در مورد درآمدهای متغیر تبعیض قائل میشود. به عنوان مثال ممکن است کار فصلی را غیرجذاب کند و سرمایهگذاری در سرمایه انسانی و تقاضا برای داراییهای ریسکی را کاهش دهد. اما به هر حال چنین آثار منفی میتوانند از طریق دیگر سیاستهای بخش عمومی تعدیل شوند. به عنوان مثال کارکنان با درآمد پایین را میتوان از طریق نظام تأمین اجتماعی مورد حمایت قرار داد و انگیزههای مرتبط با سرمایهگذاری در سرمایه انسانی، به یارانههای عمومی به آموزش بستگی خواهد داشت. علاوه بر این اثر نرخهای تصاعدی بر روی تقاضا برای داراییهای ریسکی به نحوه برخورد و رفتار نظام مالیاتی با زیان حاصل از این داراییها بستگی دارد.

ترجیح سرمایه بر کار و فرار مالیاتی آسان سرمایهدارها

مسئله دیگری که الگوی مالیات بر مجموع درآمد با آن مواجه است این حقیقت است که سرمایه نسبت به کار تحرکپذیری بینالمللی بیشتری دارد. در حقیقت بیشتر فرارهای مالیاتی حاصل از درآمد سرمایه، از طریق انتقال دادن پساندازها به خارج از کشور صورت میگیرد و گزارش نکردن درست درآمدها به اداره امور مالیاتی نیز بسیار ساده است.

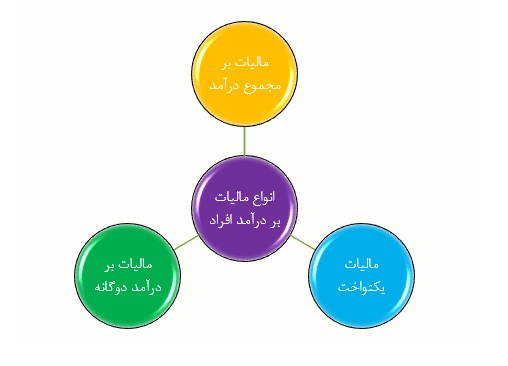

بررسی اصلاحات مالیاتی نشان میدهد که وجود برخی مشکلات نظیر عدم توجه به تحرکپذیری بینالمللی سرمایه، تورش ناشی از اخلال مالیاتی بر ضد سرمایهگذاری در سرمایه فیزیکی در مقایسه با سرمایه انسانی و در نهایت عدم برقراری عدالت افقی و عمودی بر اساس درآمد طول عمر و تبعیض علیه درآمدهای متغیر در مقابل درآمدهای دائمی، در نظام مالیات بر مجموع درآمد منجر به ارائه دو نظام مالیاتی جدید به نامهای مالیات بر درآمد دوگانه و مالیات یکنواخت شده است. در شکل زیر انواع الگوی مالیات بر درآمد افراد نشان داده شده است.

همچنین آن دسته از کشورهای توسعه یافته که الگوی مالیات بر مجموع درآمد را اجرا میکنند، اغلب در مقایسه با دیگر کشورهای توسعه یافته که نظام دوگانه یا یکنواخت را اجرا میکنند، تکیه بیشتری بر هزینههای مالیاتی دارند.

چنین انحرافاتی دلالت دارد بر اینکه الگوهای مالیات بر مجموع درآمد در عمل عدالت افقی و عمودی را کمتر محقق میکنند، منجر به درآمد مالیاتی کمتر میشوند، پیچیدگی بیشتری دارند و در مقایسه با نسخه محض مالیات بر مجموع درآمد کمتر خنثی هستند.

پینوشت:

[۱] درویشی، باقر. محمدی، فرشته. معاونت پژوهش و برنامهریزی و امور بینالملل سازمان مالیاتی، (۱۳۹۵).

انتهای پیام/ دولت و حاکمیت