به گزارش مسیر اقتصاد در گزارش پیشین بیان گردید که چطور در سیستم بانکی، وامها به وسیله فرایند ایجاد سپرده جدید، خلق میشوند. اما این بدین معنا نیست که هر کدام از بانکهای تجاری به صورت جداگانه میتوانند بدون هیچ گونه محدودیت و تا بینهایت خلق پول کنند؛ چرا که بانک مجبور است در بازار رقابتی وامی دهد که به سوددهی منجر شود و مطمئن شود که میتواند به خوبی مدیریت ریسک مربوط به وام جدید را انجام دهد.

درآمد بانکها از طریق اختلاف نرخ بهره سپردهها و تسهیلات

بانکها بر روی داراییهای خود مانند وام، بهره دریافت میکنند؛ اما از طرف دیگر آنها مجبورند که بر بدهیهای خود مانند سپردهها، بهره پرداخت کنند. الگوی یک بانک تجاری، گرفتن بهره بیشتر نسبت به بهره پرداختی به حسابهاست. این دو نرخ بهره (نرخ بهره وامها و نرخ بهره پرداختی به سپرده ها) بستگی به نرخ سیاستیای دارد که توسط بانک مرکزی اتخاذ میشود که در واقع آخرین محدودکننده خلق پول است.

بانک تجاری از این اختلاف دو نرخ[۱] و درآمدی که از آن به دست میآورد برای پوشش هزینهها و کسب سود استفاده میکند. به منظور وام دهی بیشتر بانکها باید نرخ بهره وامدهی خود را کاهش دهند تا بتوانند خانوارها و بنگاهها را برای گرفتن وام بیشتر ترغیب کنند. از طرف دیگر زمانی که بانک وام جدید خلق میکند ممکن است سپرده جدیدی را که خلق کرده است در بازار بین بانکی از دست بدهد. این دو نکته بر روی وامدهی بانک و میزان آن تاثیرگذار است.

فرآیند جابجایی سپردههای بانکی، هنگام خرید دارایی با وام جدید

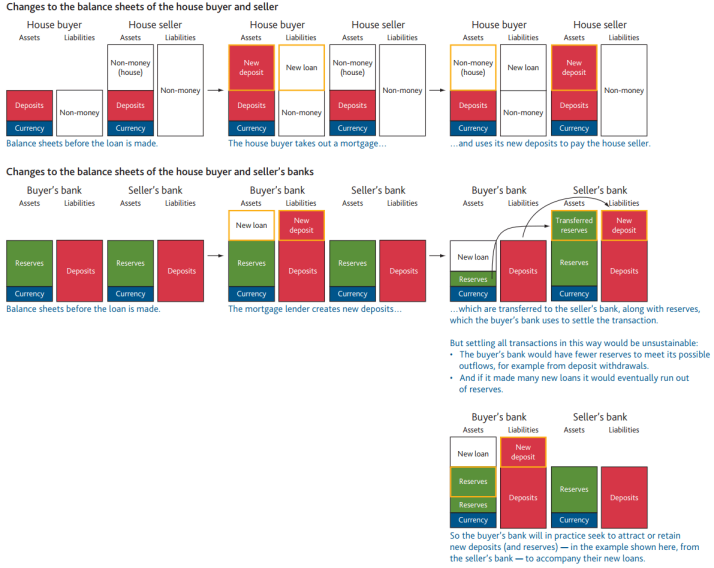

برای مثال، فرض کنید که یک بانک با کاهش نرخ وامدهی خود، خانوادهای را برای گرفتن وام رهنی برای خرید خانه ترغیب کند. زمانی که خریدار با سپرده جدید اقدام به خرید خانه میکند، دارایی جدید در فرم خانه و بدهی جدید در قالب وامی که گرفته است، به او تعلق میگیرد. فروشنده نیز سپرده جدید در ازای فروش خانه دریافت میکند. همچنین سپرده خلق شده توسط بانک خریدار به بانک فروشنده خانه منتقل میشود. بانک خریدار با پرداخت ذخایر به بانک فروشنده این کار را انجام میدهد. این اقدام موجب میشود که نسبت وام جدید به ذخایر در بانک خریدار افزایش یابد و در واقع ذخایر بانک کم شود. بنابراین بانک با ریسک کمبود ذخایر روبهرو میشود.

در ادامه بانک تلاش میکند تا با جذب سپردههای جدید، مشکل خروج سپردههای خود را کاهش دهد. در صورتی که نتواند با جذب سپردههای جدید، این مشکل را حل کند باید با گرفتن ذخایر سایر بانکها در بازار بین بانکی و یا جذب بدهیهای دیگر، ذخایر لازم را فراهم کند. هزینه به دست آوردن ذخایر جدید از طریق سیاستهای بانک مرکزی و تعیین نرخ بهره بین بانکی مشخص میشود.

کاهش سود وامها و مدیریت ریسک، ۲ عامل محدودیت خلق پول بانکها

بنابراین اگر بانکی تلاش کند تا قرضگیرندگان بیشتری را با کاهش نرخ بهره وام جذب کند، از طرف دیگر باید با افزایش نرخ پرداختی بر روی سپردهها، از خروج وام جدید جلوگیری کند؛ چرا که در غیر این صورت باید به ازای آن به بانکهای دیگر ذخایر بانک مرکزی پرداخت کند و این اتفاق حاشیه سود وامهای بعدی را کاهش میدهد. پس رقابت برای وام بیشتر و سپرده بیشتر و کسب سود از این طریق، نهایتا خلق پول بانکی را محدود میکند.

از طرف دیگر بانکها نیاز دارند به اینکه ریسک افزایش وامهای جدید خود را مدیریت کنند. در صورتی که حجم وامدهی بانک زیاد باشد، ممکن است در مدت کوتاهی حجم زیادی از سپردهها از بانک خارج شود و چون بانک برای مدت چند ماه یا چند سال وام داده است و این وامها تا زمان سررسید باز نمیگردند در صورت رجوع سپردهگذاران برای خارج کردن حسابهای خود از بانک، بانک با ریسک نقدینگی (اعسار نقدینگی) روبهرو میشود.

پینوشت:

[۱] spread

منبع: قسمتی از مقاله پول در اقتصاد مدرن۲ yon.ir/RPAZO

انتهای پیام/ اقتصاد بین الملل