مسیر اقتصاد/ در گزارش قبل ضمن بررسی مشکلات سنجش و ارزیابی وضعیت ارزی کشور با استفاده از تراز تجاری گمرکی و تفاوت آن با تراز ارزی، مهمترین ریشهها و پیامدهای سیاستگذاری ارزی و اظهار نظرهای کارشناسی بر مبنای اطلاعات تراز تجاری گمرکی مورد بررسی قرار گرفت و تراز پرداختها به عنوان شاخصی برای بازتاب تراز ارزی کشور معرفی شد. تراز پرداختها با توجه به ساختار خود پاسخ بسیاری از مسائل حل نشده ارزی تراز تجاری گمرکی را در بردارد.

در این گزارش علاوه بر معرفی اجمالی تراز پرداختها و ساختار آن، تفاوتهای آن با تراز تجاری مورد بررسی قرار میگیرد.

تراز پرداختها، چیستی و چگونگی

تراز پرداختها عبارت است از یک سند آماری که ارزش دلاری تمام مبادلات اقتصادی بین افراد مقیم و غیر مقیم [۱] یک کشور را در یک بازه زمانی مشخص گزارش میکند. این قابلیت در تراز پرداختها وجود دارد که ارتباط مبادله بازارهای مختلف از قبیل کالا و خدمات، بازارهای مالی کشورهای مختلف را با میزان جابجایی ارز و در نتیجه میزان ذخایر ارزی یک کشور را به خوبی نشان دهد. استانداردهای مربوط به نحوه تهیه این سند توسط صندوق بین المللی پول[۲] منتشر میشود و تدوین کننده و انتشار دهنده[۳] کشورها مبتنی بر آن استانداردها، اقدام به تهیه این سند مینمایند.

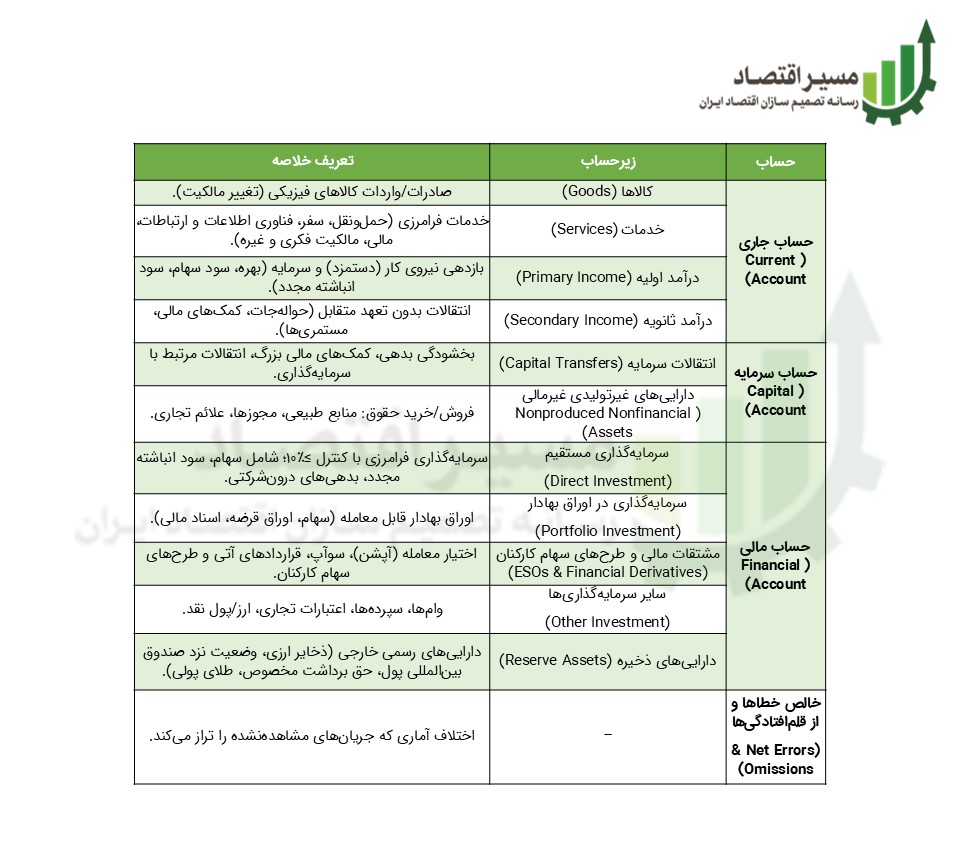

این سند متشکل از ۳ حساب شامل حساب جاری، حساب سرمایه و حساب مالی است:

۱. حساب جاری

در این بخش، مبادلات کالا، خدمات، درآمد عوامل تولید و انتقال وجوه بلاعوض بین شهروندان مقیم و غیرمقیم در کشور گزارش میشود و مشتمل بر چهار زیربخش است :

- حساب کالا: شامل دریافتهای ارزی ناشی از صادرات و پرداختهای ارزی مربوط به واردات کالا.

- حساب خدمات: شامل دریافتها و پرداختهای ارزی مربوط به گردشگری، حملونقل، آموزش، سفر، ساختوساز، بیمه، خدمات مالی، استفاده از مالکیت فکری، فناوری اطلاعات و ارتباطات و سایر خدمات تجاری و دولتی.

- درآمد اولیه[۵]: شامل دریافتهای ارزی مربوط به درآمد عوامل تولید داخلی در خارج از کشور و پرداختهای ارزی مربوط به درآمد عوامل تولید خارجی در داخل کشور، مانند جبران خدمات کارکنان، بهره، سود سهام، سود سرمایهگذاری و … .

- درآمد ثانویه[۶]: شامل دریافتها و پرداختهای ارزی بلاعوض دولتی و خصوصی مانند کمکهای بینالمللی.

تراز حساب جاری در واقع نشانگر جریان خالص منابع با جهان است و پایداری در آن نقش به سزایی در مهار و پیش بینی وقوع بحرانهای ارزی دارد.

۲. حساب سرمایه

این حساب شامل نقل و انتقال وجوه عاید از سرمایه و داراییهای غیرتولیدی و غیرمالی است. برای تفسیر آثار بخشایش بدهی و کمکهای بلاعوض سرمایهگذاری بسیار حیاتی است.[۷]

- انتقالات سرمایه: شامل بخشودگی بدهیهای ارزی، کمکهای بلاعوض سرمایهگذاری و انتقالات بزرگ یکباره.

- داراییهای غیرتولیدی و غیرمالی: شامل دریافتهای و پرداختهای ارزی حقوق منابع طبیعی، قراردادها، اجارهنامهها، مجوزها و علائم تجاری.

۳. حساب مالی

این بخش نشان میدهد که چگونه عدم توازنهای حسابهای بالا (کسری یا مازاد) تأمین مالی میشوند. معیار آن، خالص تملک داراییهای خارجی و خالص ایجاد بدهیهای خارجی است. این بخش بیانگر خالص وامدهی/وامگیری در قبال کشورهای جهان است.

- سرمایهگذاری مستقیم: نشاندهنده منافع و کنترل پایدار (معمولاً ۱۰ درصد یا بیشتر از حق رأی) در کسبوکار است. شامل خالص تملک و واگذاری هر نوع خاص از داراییهای مالی مشابه مانند سهام، سودهای انباشته مجدد و بدهیهای درونشرکتی است.

- سرمایهگذاری در اوراق بهادار (پرتفو): شامل دریافت و پرداختهای ارزی مربوط به سرمایهگذاری در اوراق بهادار قابل معامله (سهام و اوراق قرضه). این نوع سرمایهگذاری به احساسات بازار بسیار حساس است.

- مشتقات مالی و طرحهای سهام کارکنان: قراردادهایی نظیر سوآپ، اختیار معامله[۸] و قراردادهای آتی[۹] در این قسمت قرار میگیرند.

- سایر سرمایهگذاریها: شامل وامها، سپردهها، اعتبارات تجاری و موجودیهای ارزی است.

- داراییهای ذخیره: ذخایر ارزی، حق برداشت مخصوص (SDRs)، میزان ذخایر ارزی نزد صندوق بینالمللی پول (IMF) و میزان ذخایر طلا که تحت کنترل مقامات پولی هستند.

۴. خالص خطاها و از قلمافتادگیها

این بخش از تراز پرداختها بهعنوان یک بخش ترازکننده باقیمانده عمل میکند و نشاندهنده اختلاف آماری ناشی از شکافهای دادهای یا عدم تطابق در ثبت اقلام است. بنابراین شامل دریافتها و پرداختهای ارزی لحاظ نشده است.

جدول ۱. خلاصه تمام زیرحسابهای تراز پرداختها

تراز پرداختها مهم ترین سند مالی بین المللی یک کشور است که دادههای مرکب اتصال بخشهای حقیقی و اسمی داخلی اقتصاد با بخشهای خارجی متناظر را از مجاری گستره پیچیده انواع بازارها را نشان میدهد. از این حیث؛ سیاستگذاری ترار پرداختها اثر بسیار بالایی در سیاستگذاری اقتصادی کشور و به ویژه هم پوشانی اثرات جانبی سوء سیاستها نسبت به یکدیگر خواهد داشت. دراین شرایط همگرایی سیاستهای ارزی، تجاری و صنعتی معنا پیدا میکند.

ویژگیهای فراتر تراز پرداختها به عنوان بازتاب دهنده تراز ارزی

به روشهای مختلفی در زیر تیترهای قبل سعی بر بیان وجود ویژگیهای فراتر برای تراز پرداختها در سنجش وضعیت ارزی بیان شد. در این قسمت به شرح برخی از این ویژگیها در دو محور خواهیم پرداخت.

- فرایند ثبت دادهها

دقت در اندازه گیری منابع و مصارف با توجه به تفکیکهای دقیق و مشخص شدن سطح دسترسی و کیفیت ارزهای به دست آمده برای مثال میتوان به موارد زیر اشاره کرد:

- الف) ثبت دو طرفه ارز رفع تعهد نشده صادرات که از طریق آن واردات قاچاق اتفاق میافتد به طوری که هم در طرف حساب جاری صادرات کالا ثبت میشود و هم در طرف حساب مالی خروج سرمایه ثبت خواهد شد.

- ب) ثبت خروج سرمایه و افزایش در سپرده ارزی در قسمت حساب مالی در زمان احتکار ارزی اشخاص مقیم ایران به طوری که در دو زیر حساب حساب مالی تغییر اتفاق میافتد.

- ج) اندازه گیری دو طرفه ارز خارج شده از اقتصاد به وسیله هزینههای پرداخت شده به سرمایه گذاریهای خارجی و دستمزد نیروی کار خارجی که این موارد به هیچ وجه در تراز تجاری گمرکی لحاظ نخواهند شد.

- د) نشان دادن میزان اشتباهات آماری و از قلم افتادگیها که اهمیت بسیار زیادی در سنجش وضعیت استیلای حکمران بر مصارف منابع ارزی دارد.

- هـ) تفکیک مصارف و منابع ارزی مختلف و شناسایی آنها در زیر حسابهای مختلف با اینکه ذیل یک فعالیت اقتصادی واحد دیده میشوند برای مثال در نظر گرفتن هزینههای حمل و نقل و بیمه کشتی در زیر حساب خدمات و جدا کردن آن از ارز مصرف شده برای واردات در گزارش هزینهها به شکل CIF

- و) نشان دادن دقیق تر برخی مصارف ارز خدماتی که امکان تأمین آنها از مبادی گوناگون وجود دارد که برای مثال میتوان به اختلاف عجیب ۲/۱ میلیارد دلار با ۲۰ میلیارد دلار و یافتن سطح دسترسی واقعی ناچیز به منابع ارزی اشاره داشت.

- ویژگیهای ساختاری تراز پرداختها

- الف) ثبت منابع و مصارف ارزی به شکل سازمان دهی شده و امکان بررسی ماهیت ارزهای خارج و وارد شده از و به کشور به علت ساختار لایه ای و بخشهای زیرین زیر حسابها.

- ب) نشان دادن ارتباط بین بخشهای حقیقی و اسمی اقتصاد داخل و خارج

- ج) امکان رصد نقاط قوت و ضعف ارزی کشور برای جلوگیری از شوکهای ارزی با روندیابی از ایجاد هماهنگی بین سیاست گذاری بخشهای مختلف برای همبستگی سیاستی.

مقایسه سنجش وضعیت ارزی توسط تراز تجاری گمرکی و تراز پرداختها

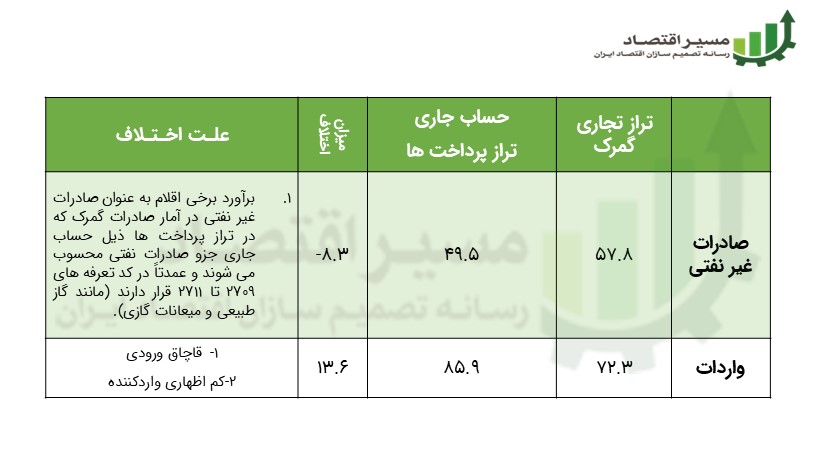

در جدول زیر تفاوت میان آمار تراز تجاری گمرکی و تراز پرداختها در دو شاخص «صادرات غیرنفتی» و «واردات» نشان داده شده است.

جدول ۲. تفاوت گزارش صادرات و واردات از روی تراز گمرکی و تراز پرداختها سال ۱۴۰۳ (میلیارد دلار)

با توجه به اینکه تراز تجاری گمرکی معادل ارزی (دلاری) جریان ورودی و خروجی کل کالا نشان میدهد و حساب جاری نیز کل منابع و مصارف ارزی حال[۱۰] کشور در نظر میگیرد، جدول ۲ نشان میدهد تراز تجاری از سمت صادرات غیرنفتی (منابع ارزی) ۳/۸- میلیارد دلار و از سمت واردات (مصارف ارزی) ۶/۱۳+ میلیارد دلار با تراز پرداختها تفاوت دارد. تفاوت این دو آمار در سمت صادرات غیرنفتی ناشی از دو عامل است:

- آمار تراز پرداختها علاوه بر صادرات رسمی، برآورد صادرات قاچاق را نیز شامل میشود.

- برخی از اقلام صادرات غیر نفتی در تراز تجاری گمرکی (مانند کد تعرفههای ۲۷۰۹ تا ۲۷۱۱ نظیر گاز طبیعی و میعانات گازی) در آمار تراز پرداختها جزو صادرات نفتی محسوب شده و ذیل صادرات غیر نفتی تعریف نمیشوند.

تفاوت دو آمار در سمت واردات نیز به این دلیل است که آمار تراز پرداختها علاوه بر واردات رسمی، برآورد قاچاق ورودی را نیز در بر میگیرد.

بنابراین تراز تجاری گمرکی در مقابل تراز پرداختها با در نظر نگرفتن بسیاری از عوامل از جمله:

- ثبت دریافتها و پرداختها ارزی ناشی از تجارت بدون در نظر گرفتن خدمات، درآمدهای اولیه و ثانویه

- در نظر نگرفتن معاملات ارزی ناشی از تجارت غیرقانونی (قاچاق) و خروج سرمایه

- ناکارآمدی به سبب اندازه نگرفتن بیش اظهاریهای واردات و کم اظهاریهای صادراتی

- عدم وجود حسابهای دریافتی و پرداختنی و نداشتن شاخصی برای میزان دردسترس بودن منابع ارزی

- عدم امکان سنجش نقل و انتقالات ارزی نهاد و دستگاهها

- عدم امکان سنجش مداخلات ارزی و نوع اثرگذاری آن بر شاخصههای پولی

با توجه به اعداد جدول ۲ همانطور که در جدول ۱ توضیح داده شد، به وضوح دیده میشود که بخش کالا صرفاً بخشی از حساب جاری ذیل تراز پرداختها بوده و اشتراکاتی با تراز تجاری گمرکی دارد.

با توجه به مطالب بالا، ارزیابی وضعیت ارزی کشور بر اساس تراز پرداختها میتواند ظرفیتهای جدیدی را در تصمیم گیریهای چند بعدی و کلان ارزی از جمله کیفیت نظام و ترتیبات ارزی، کیفیت ساختار نرخها و تعامل با بازیگران مختلف در بازارهای رسمی و غیررسمی ایجاد کند یا حداقل راهگشا باشد. البته این رویکرد آسیبها و ضعفهای مخصوص به خود را نیز دارا است که باید در گزارش بعدی قرار گیرد.

پانویس:

[۱] یکی از اصول مهم در دستور العمل ۷، اصل مقیم بودن یا ساکن بودن در کشور مورد مطالعه است.

[۲] جدیدترین نسخه دستورالعمل تراز پرداختها، ویرایش هفتم است که در تیرماه سال جاری توسط صندوق بین المللی پول منتشر شده است.

[۳] بانکهای مرکزی، مراکز آمار

[۴] حساب جاری: Current Account، حساب سرمایه: Financial Account، حساب سرمایه: Capital Account، خالص خطاهای آماری و ازقلمافتادگیها: Net Errors and Omissions. معادله ریاضی تراز پرداختها از قرار زیر است:

![]()

[۵] در گزارش تراز پرداختهای ایران که مبتنی بر استاندارد ۵ صندوق بین المللی پول است، این بخش «حساب درآمد» نام دارد.

[۶] در گزارش تراز پرداختهای ایران که مبتنی بر استاندارد ۵ صندوق بین المللی پول است، این بخش «حساب انتقالات» نام دارد.

[۷] با توجه به تعریف جدید استاندار ششم از این حساب و تفکیک آن از حساب مالی در استاندارد ۴ و ۵ اندازه این حساب معمولاً کوچک است.

[۸] Option

[۹] Futuers

[۱۰] مبادلات ارزی بدون در نظر گرفتن سرمایه گذاریها و تبادلات مالی که ترجیح زمانی (نرخ بهره) بر آنها اثر دارد.

انتهای پیام/ پول و بانک