مسیر اقتصاد/ برای دستیابی به شرایط بهینه در اقتصاد و رفع نیازهای حیاتی اقتصادی که با هدف رسیدن به رشد اقتصادی و افزایش رفاه انجام میگیرد، مسئله کنترل نرخ ارز دارای اهمیت بسیار است. طبیعتاً این نرخ باید از درون یک بازار کشف و به اقتصاد معرفی شود؛ بنابراین مدیریت بازار ارز از اهمیت بسیار زیادی برخوردار است.

در شماره قبل از همین سلسله یادداشت، این مطلب مورد تأکید فراوان قرار گرفت که بین مدل نظری یک فرضیه یا تعریف با شکل عملیاتی آن، تفاوتهای شگرفی وجود دارد. البته این تفاوتها ناشی از سادگی جایگاه نظر در قیاس با پیچیدگی جایگاه عمل است. این پیچیدگیها نیز ناشی از تعداد عوامل بیشتر در واقعیت و شدت و ضعف رابطه آنها با یکدیگر در نسبت با مدلهای نظری است؛ بنابراین سنجش میزان آزادی در عمل بسیار مهم است.

یافتن رابطه بین نظریه آزادی بازار در نظر و عمل برای درک دقیق از چیستی آزادی و مقایسه آن با آنچه در لفظ بدان بازار ارز آزاد گفته می شود، از اهمیت بسیاری برخوردار است. این فرایند نیازمند دقت در گذار از مفهوم در نظر، تا واقعیت آزادی بازار در عمل است. از این حیث، در این یادداشت به بررسی تجربه بازار آزاد ارز و پیشنیازهای آن در بازارهای جهانی پرداخته میشود.

معرفی بازار ارزهای خارجی (فارکس)

بازار مبادله خارجی[۱] یا بازار ارزهای خارجی، بهاختصار انگلیسی فارکس؛ بزرگترین بازار از نظر حجم مبادلات در بین بازارهای مالی دیگر است. این بازار از ویژگیهای خاصی برخوردار است که آن را در مقایسه با بازارهای دیگر متمایز میسازد. از جمله مهمترین این ویژگیها، میتوان به پویایی به علت عرضه و تقاضای مشتقه و مرکب[۲]، تعداد عوامل بسیار زیاد و رقابتی بودن با وجود غیرمتمرکز بودن این بازار اشاره کرد.[۳]

نرخ نقدی[۴] کشف شده در این بازار بر تمام فعالیتهای اقتصادی تأثیر خواهد داشت. یعنی علاوه بر تأثیر بر نرخ کشف شده در قراردادهای مشهور بازار مشتقه[۵] بر سایر بازارهای مالی و در قدم بعدی بازارهای کالا و خدمات اثرگذار خواهد بود؛ بنابراین کارکرد بهینه چنین بازاری جهت رسیدن به سطح تعادلی درآمد ملی و برقراری تعادل میان اقتصاد داخل و خارج، مطلوب سیاستگذار و بازیگر اقتصادی خواهد بود.

در نتیجه اجزا، ساختار و سازوکار تعیین نرخ در این بازار برای رسیدن به هماهنگی مطلوب باید در بهینهترین حالت ممکن قرار گیرند تا اهداف مورد نظر حاکمیت هر کشور را محقق سازند. سطح توسعهیافتگی بازار که آزادی بازار از پیشنیازهای آن است، معیار و ملاک این هماهنگی قرار میگیرد.

اجزا و شرکت کنندگان بازار فارکس

در یک نوع تقسیمبندی، اجزای بازار فارکس، قابل تقسیم به دو دسته کلی هستند. این دسته بندی بر پایه مدل عرضه و تقاضا به نحو زیر شکل گرفته است[۶]:

بازارساز؛ شامل بانک مرکزی و دلالان:

- بانک مرکزی؛ به عنوان بازار ساز اصلی تلقی می شود، به این معنی که با اعلام قیمت هایی که جذابیت کمتری دارند، اجازه می دهد تا بانک های دیگر و مؤسسات مالی به ورود در بازار تشویق شوند. در این شرایط خود بانک ها با پیشنهاد مظنه های دوطرفه به نحوی که حداقل قیمت انتخاب شود، به بازار ساز تبدیل خواهند شد.

- دلالان[۷]: شامل تمام عناصری که نقطه اتصال تقاضا و عرضه را در بازار با سرعت بیشتری مشخص میکنند (به غیر از بانک مرکزی که البته بازار بین بانکی مهم ترین و بزرگ ترین جزء این بازار است) میشود.

مشتریان؛ طیف گسترده تمام متقاضیان ارزهای خارجی که می توان به مؤسسات مالی غیر دلال، سرمایه گذاران خرد، تجار و حتی دولت اشاره کرد.

در نگاهی دیگر با توجه به سیاستگذاری، اجزای بازار شامل عامل سیاستگذار، عامل مجری سیاست (حکمران پولی؛ بانک مرکزی) و بازیگران خواهد شد که بهصورت تفکیکی به شکل زیر صورتبندی میشوند:

|

|

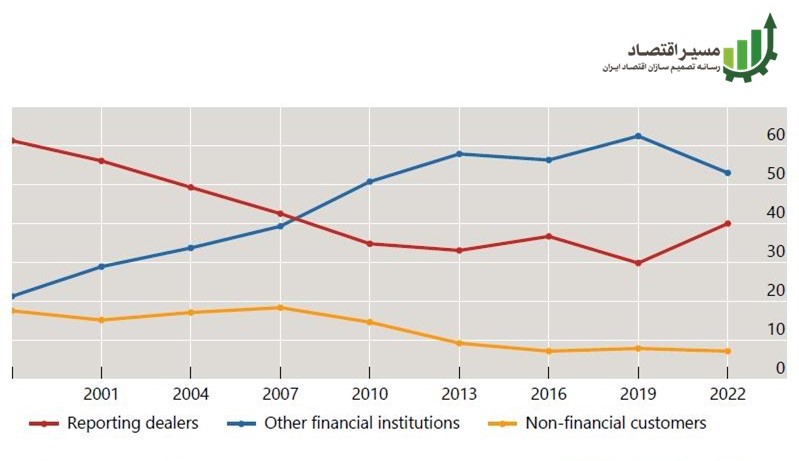

نمودار ۱؛ نشاندهنده درصد مشارکت در تراکنش های بازار فارکس توسط هر یک از سه گروه الف) دلالان گزارششده و رسمی ب) دلالان بهعنوان مؤسسههای مالی دیگر ج) مشتریان بدون مقاصد. سرمایهگذاری در بازار مالی منبع: BIS Triennial Central Bank Survey. |

از بازار آزاد نظری تا عملی؛ نسبت بازار فارکس با نظریه

بعد از بررسی اجزای بازار فارکس سؤالی که باید پرسیده شود این است؛ تا چه حد نظریه بازار آزاد ارز با بازار جهانی تجربه شده فارکس در عمل مرتبط است؟ بهعبارتدیگر بازار فارکس در عمل در چه نسبتی با نظریه بازار آزاد معرفی شده قرار دارد؟ البته این سؤال باید در کنار نقدهایی که در همان یادداشت قبلی مطرح شد دیده شود.

رابطه توسعه بازار ارزهای خارجی با میزان آزادی آنها و بر عکس، بهعنوان یک رابطه دوطرفه مکمل مورد بررسی قرار میگیرد؛ بنابراین برای رسیدن به بازار آزاد با درجه آزادی بالا به رسیدن به سطحی از توسعه و رشد نهادها در اقتصاد نیاز است؛ یعنی سطح توسعهیافتگی از مهمترین پیشنیازهای ایجاد آزادی در بازار است.[۸]

پس میتوان ادعا کرد درجه آزادی در بازارها تا حد بسیار زیادی متوقف بر میزان رشد نهادهای اقتصادی است. حتی بخشهای فرهنگی، هویتی و اجتماعی جامعه که خارج از تقسیمبندی اقتصاد متعارف هستند نقش اساسی در میزان آزادی بازارها دارند. بدون رسیدن به چنین مرحلهای حرکت به سمت آزادسازی بازار تبعات ضد بازاری خواهد داشت و از نتایج آن چندنرخی شدن بازار و شکلگیری بازار موازی خواهد بود.[۹]

اینکه گفته میشود میزان توسعهیافتگی هر بازار به میزان درجه آزادی در این بازارها بستگی دارد، یعنی با توجه به ظرفیتهای موجود هر اقتصاد[۱۰] بازار بتواند بیشترین نیازها را در کوتاهترین زمان ممکن پوشش دهد. به عبارت سادهتر باید مجموعه نیروهای عرضه و تقاضا و بازارساز در بهترین جایگاه نسبت به یکدیگر در بازار قرار گیرند تا شرایط شکلگیری ویژگیها و فروض رقابت کامل در بازار آزاد مهیا شود.

شناخت پیشنیازهای دستیابی به توسعهیافتگی بازار، مسئله محوری

آنچه در این یادداشت بیان شد مقدمهای برای شناخت اصول و ویژگیهای بازار بزرگ و شناخته شده فارکس بهعنوان یک تجربه جهانی از بازار ارز بود؛ اما در نهایت باید پس از این شناخت به درک نسبت فاصله بازار آزاد نظری با بازار آزاد در عمل رهنمون شد.

تاکنون این مطلب روشن شد که برای تحقق آزادی عملی در بازار نیازمند ایجاد یک نوع تکامل در آن است که بهعنوان معیاری برای اندازهگیری آن، سطح توسعهیافتگی مورد بررسی قرار گرفت؛ اما در گام بعد آنچه که مهم است باید پیشنیازهای دستیابی به سطح بالایی از توسعهیافتگی کشف کرد که این مسئله در یادداشت بعدی مورد بررسی قرار خواهد گرفت.

پینوشت:

[۱] Foreign Exchange Market یا Forex یا FX

[۲] منظور از تقاضای مشتقه، تقاضایی است که به طور مستقیم و مستقل ایجاد نمی شود بلکه ای ن تقاضا ناشی از اشتقاقی از بازار دیگر است. برای مثال این تقاضای بازار واقعی محصولات و خدمات است که تقاضای ارز را به بار می آورد یا تقاضای سرمایه گذاری علت موجده تقاضای ارز خواهد بود. لفظ مرکب نیز اشاره به تنوع و پیچیدگی این تقاضا در بازار ارز دارد.

[۳] Alain Chaboud, Dagfinn Rime and Vladyslav Sushko, April 2023, the foreign exchange market (BIS Working Papers No 1094).

[۴] Spot rate

[۵] قرارداد های چهارگانه: Forward, Futures, Option and Swap

[۶] King, Michael R.; Osler, Carol; Rime, Dagfinn, 2011, Foreign Exchange Market Structure, Players and Evolution (Working Paper, No. 2011/10, ISBN 978-82-7553-616-5, Norges Bank, Oslo).

[۷] ما بین broker همان کارگزار یا واسطه مالی با speculator یا نوسانگیر در ادبیات بازار مالی تفاوت وجود دارد که هر دو را به طور کلی می توان دلال خواند.

[۸] International Monetary Fund. (2008). “III Foreign Exchange Markets“. In Developing Essential Financial Markets in Smaller Economies. USA: International Monetary Fund.

[۹] ارزیابی این نکته در ایران بسیار جای بحث دارد و باید دانست صرف وجود طرفین عرضه و تقاضا بهعنوان اولین شرط شکلگیری بازار و رفع مانع دستوری سازیهای اقتصاد توسط دولت برای ایجاد آزادی نهتنها کفایت نمیکند؛ بلکه می تواند بهعکس، خود مقدمه نوعی انحصار از درون بازار و عدم شکلگیری رقابت کامل باشد.

[۱۰] اشاره به مفهوم دقیق درونزایی اقتصاد.

انتهای پیام/ بازار مالی