مسیراقتصاد/ تامین مالی زنجیرهای مجموعهای از شیوههای تأمین مالی است که باعث بهبود مدیریت سرمایه در گردش بنگاههای تولیدی میشود. در این روش، به جای شیوه متعارف دریافت تسهیلات مستقیم توسط بنگاههای اقتصادی، فرایند تأمین مالی بنگاهها به صورت پیوسته و در طول زنجیرههای تأمین و مبتنی بر جریان واقعی کالا و خدمات صورت میگیرد.

لزوم بکارگیری شیوههای تامین مالی زنجیرهای در بخش کشاورزی ایران

در حال حاضر و مبتنی بر ساختار فعلی، تأمین سرمایه در گردش بنگاهها و تولیدکنندگان بخش کشاورزی به ویژه در واحدهای کوچک و متوسط[۱] با تنگنای شدید مواجه است و نیاز به بکارگیری شیوههای جدید نظیر تامین مالی زنجیرهای را دو چندان کرده است. از جمله معایب شیوه متعارف تامین مالی عبارتند از:

- رویه دریافت تسهیلات از بانکها، گذشتهنگر و مبتنی بر توثیق دارایی (عموماً مستغلات) است.

- ابزار و بازارهای مالی مناسب برای تهاتر مطالبات و بدهیهای بنگاهها وجود ندارد.

- تسهیلات به طور موازی توسط تمامی حلقههای تولید دریافت میشود.

- احتمال انحراف منابع مالی از چرخه تولید و ورود به بازار داراییهای غیرمولد بسیار زیاد است.

- تأمین مالی از طریق بازارهای غیررسمی به صورت پرهزینه انجام میشود.

- هزینه تمام شده محصول افزایش مییابد.

- قیمت و تولید محصولات پرنوسان و بیثبات شده است.

ابلاغ سند تامین مالی زتجیرهای کشاورزی قراردادی

بانک مرکزی در تاریخ ۱۴۰۱/۰۸/۰۴ به منظور بهبود روشهای تأمین سرمایه در گردش زنجیرههای ارزش کشاورزی، شیوه نامه اجرایی «تأمین مالی کشاورزی قراردادی[۲]» در ۱۱ ماده و ۱ تبصره را به تصویب رساند و جهت اجرا به تمامی بانکهای عامل ابلاغ کرد.

در سند تامین مالی زنجیرهای کشاورزی قراردادی، تأمین مالی تولیدکنندگان به منظور تهیه نهادههای تولید و محصول نهایی انجام میشود. در این سند، قرارداد تولید به عنوان وثیقه توسط بانکهای عامل دریافت میشود و بر اساس ارزش قرارداد، تسهیلات مالی لازم در اختیار کشاورزان و خریداران قرار میگیرد و در زمان برداشت محصول مبلغ پیش پرداخت از کل بهای محصول دریافت شده کسر میشود. در این شیوه، هرگونه مداخله اعم از تأمین مالی یا عملیات پرداخت، متعاقب فعال شدن یک رویداد واقعی در زنجیره تأمین فیزیكی، به جریان خواهد افتاد.

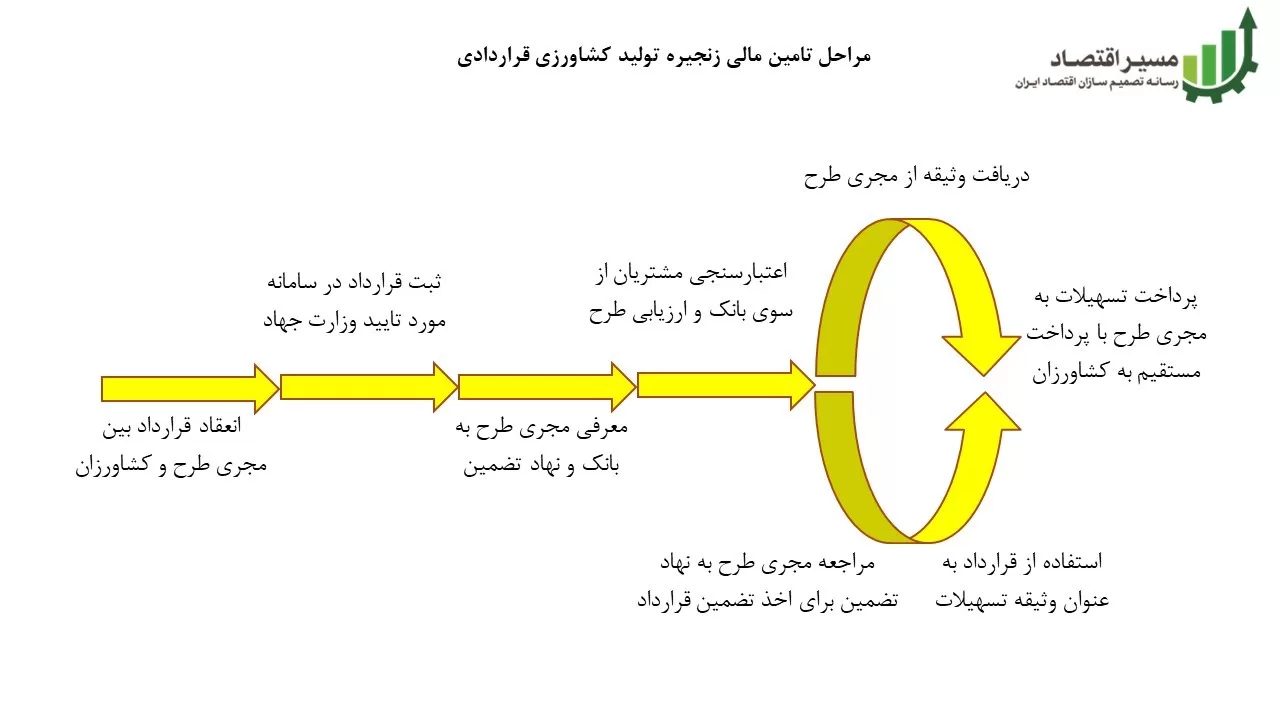

طبق دستورالعمل بانک مرکزی، طرفین کشاورزی قراردادی با طی مراحل زیر میتوانستند سرمایه در گردش مورد نیاز خود را در قالب سازوکار تامین مالی زنجیره تولید تامین نمایند:

یکی از اثرات مثبت تامین مالی زنجیرهای تولید، رصد جریان فیزیکی و مالی فعالان توسط دولت، بانکها و نهادهای اعتباری است که این موضوع معمولا از طریق بكارگیری ابزارهای نوین فناوری اطلاعات و هوش مصنوعی در جهان انجام میشود. توسعه فناوریها و ابزارهای نوین به منظور رصد جریان فیزیكی کالا، زمینه اجرایی شدن نوآوری های مالی در زنجیرههای ارزش کشاورزی را نیز فراهم میكند.

لزوم ایجاد زیر ساختهای تامین مالی زنجیرهای توسط نهادهای عامل

با وجود گذشت بیش از ۱.۵ سال از ابلاغ سند تامین مالی کشاورزی قراردادی به بانکها و موسسات اعتباری، تنها اقدامی که صورت گرفته معرفی پلتفرم مدیریت زنجیره تأمین بانک کشاورزی (پالیز) بوده است. این پلتفرم اعتبار معاملات را به نحو قابل توجهی افزایش داده و ضمن بهینهسازی فرآیندها، در تقویت ارتباط تأمینکنندگان و مشتریان، افزایش هماهنگی بین اعضای زنجیره و بهبود برنامهریزی تولید کمک خواهد کرد.[۳] البته این بستر، همچنان نیازمند انجام اقدامات جدی و ورود فعال موسسات اعتباری است.

چالش تسهیلاتدهی به بنگاههای خرد

طی سالهای اخیر به منظور کنترل ترازنامه بانکها، سقف ارائه تسهیلات ماهانه برای بانکها تعیین شده است، لذا اعطای تسهیلات خرد در اولویت بانکها نیست. به همین منظور بانکها ترجیح میدهند معمولا تسهیلات محدود خود را به شرکتهای بزرگ (که اعتبار بالایی دارند) یا شرکتهای تحت مالکیت خود بدهند.

بررسیها نشان میدهد مجموع دریافت تسهیلات توسط شرکتهای کوچکمقیاس صنایع غذایی در سال ۱۴۰۱ رشد منفی ۱۷ درصد را تجربه کرده است، رشد منفی با وجود ۴۵ درصد رشد کل تسهیلاتدهی در سال ۱۴۰۱، نشان از کاهش شدید سهم تسهیلات بنگاههای کوچکتر دارد؛ این کاهش سهم، در اثر بزرگتر شدن سهم بقیه اجزا از جمله تسهیلات شرکتهای بزرگتر بوده است.[۴]

از آنجایی که بخش کشاورزی در ایران عموما دارای شرکتهای متوسط و کوچکمقیاس و تولیدکننده خردهپا است، بنابراین محدودیت در تسهیلاتدهی باعث بروز مشکلات زیادی در زمینه تامین منابع مالی لازم برای تولید میشود که ضروری است با روشهایی از جمله تامین مالی زنجیرهای جبران گردد.

پینوشت:

[۱] SME

[۲] «کشاورزی قراردادی» روشی از تولید است که از طریق آن، تولیدکننده ( اعم از اشخاص حقیقی یا حقوقی که به صورت مستقیم یا از طریق تشکل تولیدی معین، بر اساس قرارداد با مجری طرح، به تولید محصول میپردازند) از طریق عقد قرارداد با یک مجری طرح، نسبت به تولید محصولات کشاورزی اقدام مینماید و طرفین به یکدیگر تعهداتی می دهند.

[۴] مسیراقتصاد، شناسه: ۱۷۸۶۴۴

انتهای پیام/ کشاورزی