مسیر اقتصاد/ نوسان قیمتها و بیثباتی آن به یکی از معضلات اقتصاد ایران تبدیل شده است، به گونهای که در بسیاری از نظرسنجیها تورم در صدر مهمترین مشکلات مردم قرار گرفته است. به همین خاطر رهبر انقلاب شعار سال ۱۴۰۲ را به این موضوع اختصاص دادند و به درستی «مهار تورم» را در کنار «رشد تولید» مطرح نمودند. با توجه به احتمال برداشتهای غلط و نامتناسب با اقتصاد ایران از شعار «مهار تورم»، ضروری است ضمن تبیین ماهیت تورم در اقتصاد ایران، راهبردهای صحیح جهت مهار پایدار تورم معرفی شود.

آیا فشار اقتصادی چند ساله اخیر تماماً ناشی از تورم بوده است؟

فشار اقتصادی و معیشتی که این روزها عمده مردم بالاخص دهکهای پایین درآمدی با آن مواجه هستند ناشی از حداقل سه متغیر است که تورم (افزایش سطح عمومی قیمتها) ملموسترین آنهاست. طی یک دهه گذشته درآمد سرانه هر ایرانی به طور متوسط ۳۷ درصد کاهش پیدا کرده است. نرخ تورم در ۵ ساله اخیر متوسط حدود ۴۰ درصد بوده و ضریب جینی به بالای ۰.۴ رسیده است. یعنی همزمان با افزایش سطح عمومی قیمتها، هم کیک اقتصاد کوچک شده است و هم سهم افراد به شکل نامتوازن تغییر کرده است. پس فشار اقتصادی کنونی صرفاً محصول تورم نیست، بلکه برآیند این تغییرات است که فشار معیشتی کنونی را رقم زده است.

عواملی که موجب بروز تورم رکودی میشوند معمولا از جنس شوکهای برونزای اقتصادی هستند. تغییرات قیمت انرژی، سقوط ناگهانی یک منبع مهم در تأمین زنجیرۀ عرضه (مثل درآمد نفت برای ایران) یا تغییرات شدید نرخ ارز برای کشورهایی با سطح حساسیت بالا به مراودات خارجی، از این جملهاند. در ایران تکرار وقوع شوکهای برونزا از ناحیۀ فروش نفت، قیمت ارز و واردات، تورم رکودی و جهشی با منشا شوک هزینه را از واقعهای منحصر به مقاطع معدود، به یک عادت تکرارشونده تبدیل کرده است. این نوع از تورم علاوه بر جهش در قیمتها و افزایش هزینههای زندگی، به کاهش درآمد سرانه و درنتیجه فشار معیشتی مضاعف منجر میگردد.

کنترل تورم یک هدف میانی و غیر غائی است

هدف اصلی در اقتصاد «افزایش رفاه اقتصادی» است که خود را در شکل «افزایش قدرت خرید» نشان میدهد. قدرت خرید متغیری حقیقی است که در دل خود نسبتی از درآمد به هزینهها را نشان میدهد. بنابراین اگرچه تورم با قدرت خرید ارتباط دارد اما دو مقولهی جدا از یکدیگرند. یعنی میتوان حالتی را متصور شد که بر خلاف وجود یک تورم بالا، قدرت خرید ثابت بماند و حتی افزایش یابد. چرا که تورم در عین حال که هزینهها را متاثر میکند، میتواند درآمدها را نیز متاثر کند و اگر این دو تناسب یکسانی داشته باشند تغییری در قدرت خرید ایجاد نمیشود (هر چند در عمل این اتفاق به صورت متقارن رخ نمیدهد و هزینه گروههایی بیش از درآمدشان متاثر میشود).

بنابراین در بحث مهار تورم باید دقت نمود که تورم را از آن جهت که آسیبزاست باید کنترل نمود. اساساً تورم پایین به خودی خود، یک هدف غیرغایی و متوسط است که خود به دنبال تمهید «ثبات» با هدف «عملکرد بهتر بخش حقیقی» اقتصاد است. در نتیجه زمانی کنترل تورم موفقیتآمیز است که بتواند اهداف غائی یعنی «ثبات اقتصادی» و «افزایش قدرت خرید» را محقق نماید.

تورم بسته به ماهیت آن هزینههای متفاوتی دارد

تورم بسته به نوع و ماهیت آن میتواند اثرات مختلفی داشته باشد. اثرات تورمهای ناشی از افزایش تقاضا با اثرات تورمهایی که به دنبال افزایش هزینه و شوک سمت عرضه حادث میشود، تفاوت دارد. همچنین اثرات ناشی از یک تورم بالا ولی باثبات و پیشبینی پذیر با اثرات ناشی از یک تورم شوکوار و جهشی با نوسان بالا تفاوت دارد. لذا هر کدام از انواع تورم، راهکارهای متناسب با خود را میطلبد. تورمی که ناشی از شوک عرضه است را نمیتوان با سیاستهای طرف تقاضا کنترل نمود. بنابراین اگر در شناخت هزینههای هر نوع از انواع تورم خطایی صورت گیرد ممکن است راه حل نیز دچار خطا شود.

هر چند تورمهای ملایم و باثبات نیز هزینههایی دارند اما هزینههایی که به اختلال و آسیب در اقتصاد منجر میشود عمدتاً ناشی از تورمهای شوکوار و غیرقابل پیشبینی است. این نوع تورم به تغییر شدید در توزیع درآمد و ثروت میان دهکهای مختلف منجر میشود. به واسطه تیره شدن چشمانداز آینده، سرمایهگذاری را در اقتصاد کاهش میدهد. عوامل اقتصادی را به شاخصبندی مکرر برای تعیین ارزش اسمی تولیداتشان مجبور میکند و قیمتهای نسبی را با اختلال مواجه میسازد. هزینهی دیگری که تورم ممکن است داشته باشد نه به خاطر اثرات حقیقی آن، بلکه بدین دلیل است که تورم برای مردم خوشایند نیست. مردم با شرایط و محیط اقتصادی خود برحسب ارزشهای پولی ارتباط برقرار میکنند. بنابراین، آنها تغییرات بزرگ در قیمتها و دستمزدهای پولی را مختلکننده میدانند، حتی اگر هیچ پیامد حقیقی برای قدرت خرید آنها نداشته باشد.

اثرات «تورم رکودی و شوکوار» بر بیثباتی و کاهش قدرت خرید

اگرچه برای تورم هزینههای دیگری را میتوان ذکر کرد اما به طور خلاصه میتوان آسیبهای اصلی تورم را در دو عنوان خلاصه کرد: اول به وجود آمدن «بیثباتی» که خود به افت سرمایهگذاری و اختلال بخش حقیقی اقتصاد منجر میگردد و دوم «کاهش قدرت خرید» که به کاهش رفاه اقتصادی منجر میشود. با توجه به توضیحات فوق مشخص شد که این دو اثر ناشی از نوع خاصی از تورم است. «تورم شوکوار، جهشی و غیرقابل پیشبینی» به بیثباتی و افت بخش حقیقی اقتصاد منجر میشود و «تورم رکودی» با منشأ شوک عرضه کاهش قدرت خرید را در پی دارد.

آیا دولت باید جلوی هر سیاست تورمزائی را بگیرد؟

با توجه به توضیحات فوق مشخص گردید که تورم بسته به نوع و ماهیت آن، دارای اثرات متفاوتی است. برخی سیاستها به ایجاد شوکهای تورمی و همزمان تخریب چشمانداز تولید منجر میشوند؛ شوکدرمانی قیمتهای کلیدی و عدم مدیریت صحیح بازار غیررسمی ارز از جمله مواردی هستند که اثرات مخرب تورم یعنی بیثباتی و تخریب تولید را به همراه دارند و علاوه بر ایجاد تورم به کاهش قدرت خرید منجر میشوند.

اما توضیحات فوق بدان معنا نیست که دولت باید مانع از هر گونه تصمیم و سیاست تورمزائی شود. چرا که برای مهار پایدار تورم به گونهای که متغیرهای حقیقی از جمله درآمد سرانه نیز بهبود یابند لازم است که سمت عرضه اقتصاد تقویت شود. این امر نیز مستلزم سرمایهگذاری در اقتصاد است. سرمایهگذاری نیز از جنس تقاضای کل است و تا پیش از ثمردهی، صرفاً تقاضا را در اقتصاد افزایش میدهد. افزایش تقاضا در اقتصاد نیز میتواند به افزایش نرخ تورم منجر شود. اما این نوع از تورم که به واسطه افزایش رونق در اقتصاد ایجاد شده است اولاً موجب افزایش عمومی درآمدها میشود که بخشی از افزایش هزینهها را جبران میکند و ثانیا در میانمدت و بلندمدت از طریق افزایش تولید و انتقال منحنی عرضه کل اقتصاد، اثرات تورمی دوره قبل را نیز جبران میکند.

شواهد تجربی از همزمانی دوره رشد و تشکیل سرمایه با تورمهای بالا

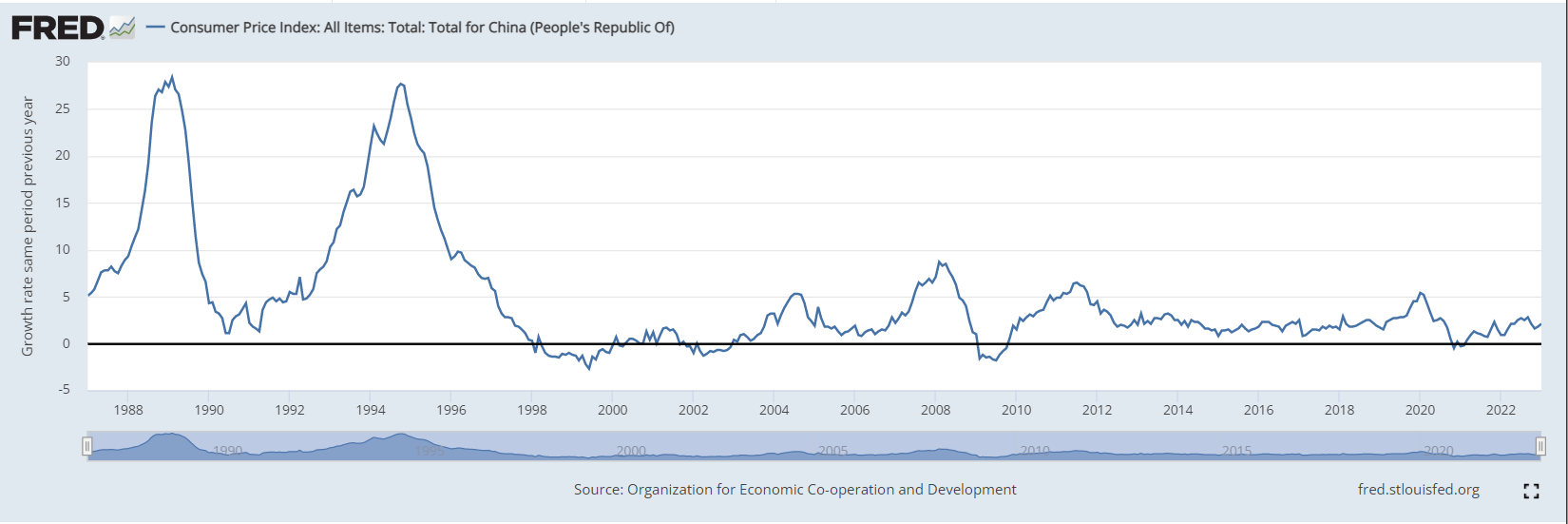

شواهد تجربی نیز از همزمانی دوره رشد و تشکیل سرمایه بالا با تورمهای بالا وجود دارد. عمده کشورها در دوران ابتدایی رشد و شکوفایی خود، تورمهای بالا و دو رقمی را تجربه کردهاند که با آشکار شدن اثرات آن، علاوه بر بهبود متغیرهای حقیقی مانند تولید، اشتغال و درآمد سرانه، نرخ تورم نیز در سطوح پایینی قرار گرفته است. چین به عنوان یک نمونه از کشورهای مذکور، در دهههای ۸۰ و ۹۰ میلادی که دوران شروع رشد و شکوفائی خود بود، تورمهای دو رقمی و بالایی را تجربه نمود اما چون این تورم بالا ناشی از سرمایهگذاری و افزایش تقاضای کل بود، در مجموع اثرات رفاهی و معیشتی مثبتی داشت.

لزوم اتخاذ رویکرد «هزینه-فایده» بجای رویکرد «کمینهسازی» در مهار تورم

اقتصاد ایران در وضعیت کنونی در شرایطی است که هیچ راهحل بدون هزینهای برای حل مسائل اقتصادی آن وجود ندارد. لذا باید هزینه-فایدههای هر اقدام را بسنجد و در نسبت با آن اقدام نماید. مسئله تورم نیز از این امر مستثنا نیست.

در مواجهه با مسئله تورم دو رویکرد وجود دارد. رویکرد اول آن است که تورم هر چه کمتر باشد بهتر است. یعنی کاهش تورم فی نفسه اصالت پیدا کرده است. رویکرد دیگر، رویکرد هزینه-فایده است. یعنی علاوه بر فواید کاهش تورم، هزینههای آن نیز سنجیده شود و نسبت به مسئله تورم واقعبینانه اقدام شود. چرا که برخی از راهحلها از جمله افزایش قابل توجه نرخ بهره اگرچه میتوانند در کوتاه مدت اثراتی بر نرخ تورم داشته باشند، اما در بلندمدت باعث تحمیل هزینههایی بر اقتصاد میشود که نهتنها اثرات کوتاه مدت خود را خنثی میکند بلکه موجب تشدید تورم میشود (البته باید دقت نمود که اتخاذ این رویکرد به معنای مطلوب دانستن تورم نیست).

تجربه ناموفق دولت یازدهم: مهار کور تورم

دولت یازدهم در سال ۹۲ در حالی روی کار آمد که مهار تورم را یکی از اهداف خود معرفی نمود. در آن سالها بدون توجه به اینکه تورم خود یک هدف میانی است، کنترل تورم با استفاده از افزایش شدید در نرخهای بهره صورت گرفت. رفته رفته اقتصاد در رکود سنگین فرو رفت و بر خلاف هشدار کارشناسان اقتصادی این وضعیت تغییری نکرد، چرا که قصد دولت نگه داشتن تورم در سطوح تک رقمی بود. این امر موجب ورشکستگی بسیاری از صنایع تولیدی شد و عوامل اقتصادی نیز ترجیح دادند به جای سرمایهگذاری و تولید، بهره بدون ریسک دریافت کنند. پس از انتخابات ۹۶ رفته رفته رکود سنگین اثرات خود را در قالب شوکهای تورمی نشان داد.

بنابراین مهار تورم در صورتی موفقیت آمیز و ارزشمند است که نه تنها به رشد تولید آسیبی نرساند، بلکه تسهیلکننده آن نیز باشد. دولت سیزدهم نیز باید از تجربه دولت قبل درس گیرد و با سیاستهایی که موجب رشد تولید میشود به مهار تورم بپردازد.

مدیریت نرخ ارز، حکمرانی ریال و هدایت اعتبار سه ضلع مهار پایدار تورم

همانطور که توضیح داده شد عمدهی آسیبهای تورم، ناشی از جهشها و نوسانات قیمتی است. نوسانات قیمت دارائیها نیز اگرچه مستقیماً در نرخ تورم محاسبه نمیشود اما اهمیت بسیار بالایی در اقتصاد دارد. همچنین اثرات تورم رکودی بسیار مخربتر از تورم ناشی از افزایش تقاضاست. بنابراین راهحلها نیز باید معطوف به ماهیت تورم در اقتصاد ایران باشد. هر چند رفع ناترازیهای بودجهای، صندوقهای بازنشستگی و بخصوص ناترازی نظام بانکی تاثیر بسزایی در کاهش متوسط تورم در بلندمدت دارد اما نوسانات و جهشهای تورم در کوتاهمدت منشا متفاوتی دارند. به صورت کلی میتوان برای دو هدف ذکر شده یعنی کاهش نوسانات (ثبات) و افزایش قدرت خرید (افزایش درآمد سرانه) سه راهبرد مطرح نمود:

نرخ ارز برای اقتصاد ایران نیرویی مهم در ایجاد تورم فشار هزینه است. یکی از حقایق اقتصاد ایران که بیشترین سطح ادراک و شهود عمومی درباره آن وجود دارد، تأثیر مستقیم، فوری و متناسب نرخ ارز بر سطح قیمت کلیۀ کالاها و خدمات است. حساسیت زیاد افکار عمومی به نرخ ارز از این منظر کاملا قابل درک است. بخش مهمی از نهادههای تولید در کشور وارداتی است که هزینه تولید آن مستقیما با نرخ ارز تعیین میشود. برخی محصولات وارداتی کشور نیز از نوع کالای مصرفی است که مستقیما متناسب با نرخ ارز آزاد قیمت مییابند. برخی کالاهای تولید داخل در عین اینکه تولید آنها هیچ نوع ارزبری ندارد، اما امکان صادرات دارد که این به معنای تعدیل قیمت آنها با نرخ ارز بنا به منطق هزینه فرصت است. علاوه بر اثرات حقیقی فوق، نرخ ارز در ایران لنگر اسمی انتظارات تورمی نیز هست. بنابراین گام اول مدیریت نرخ ارز است. گشایشهای سمت عرضه ارز در کنار پالایش تقاضای آن از جمله گامهای ابتدایی آن است. منطبق کردن نقشه تجاری بر نقشه ارزی، تلاش برای احیای شبکه پرداخت رسمی و تبادلات دو و چند جانبه نیز از جمله گامهای بعدی است.

راهبرد دوم، حکمرانی ریال است. منظور از حکمرانی در حوزه ریال آن است که حاکمیت از ظرفیتهایی که نظام پرداخت ریالی و اطلاعات موجود در تراکنشهای بانکی برای اداره کشور ایجاد میکند، استفاده کند. این امر مستلزم ایجاد و تکمیل زیرساختهای اطلاعاتی، قوانین و قواعد در نظامهای بانکی، مالیاتی و مبارزه با پولشویی است. به تعبیر دیگر میتوان گفت تقویت حکمرانی در حوزه ریال میتواند فضای اقتصادی کشور را شفافتر کرده و ظرفیت سیاستگذاری و مدیریت اقتصادی را ارتقا دهد. افزایش شفافیت اقتصادی به تسهیل نظارت بر فعالیتهای بانکها و مؤسسات مالی، جلوگیری از فرار مالیاتی و بهبود تراز بودجهای، مبارزه با فساد اقتصادی، مبارزه عملی با پولشویی، رصد مبادلات و از همه مهمتر فراهم کردن امکان اخذ مالیاتهای تنظیمی از فعالیتهای سوداگرانه و سفتهبازانهای که موجب افزایش قیمت دارائیها میشود کمک شایانی خواهد کرد.

همچنین زمانی که اقتصاد از نحیف بودن تولید رنج میبرد و از ناحیه عرضه دچار شوک میشود باید بجای انقباض کور نقدینگی، ضمن سختگیری بر رفتار بانکها و موسسات مالی، با اعمال مجموعه قوانین تشویقی و تنبیهی، هدایت اعتبار به بخشهای مولد صورت پذیرد. یعنی باید کنترل کیفی ترازنامه بانکها جایگزین سیاست کنترل کمّی ترازنامه شود. البته هدایت اعتبار به معنای پولپاشی کور نیست. اجرای موفق سیاست هدایت اعتبار الزامات و شرایطی دارد از جمله: «اراده سیاسی قاطع، وجود یک سیاست صنعتی مشخص، وجود یک بانک مرکزی قدرتمند و مقتدر، طراحی مکانیسم انگیزشی برای بازیگران، سیستم نظارتی قوی و از همه مهمتر ارتقای حکمرانی ریال که در بخش قبل به آن اشاره شد تا از انحراف اعتبارات جلوگیری نماید». رها کردن نهاد اعتبار زمانیکه کشور در معرض انواع شوکهای سیاسی و اقتصادی قرار دارد صرفاً کمک کردن به تعمیق و تشدید سیکلهای تورم و رکود است.

انتهای پیام/ پول و بانک