به گزارش مسیر اقتصاد یکی از مفاهیم پایه و کلیدی در اقتصاد بحث نقدینگی است. این متغیر بیشتر در حوزه بانکداری مطرح و مورد بحث و تبادل نظر سیاستگذاران و کارشناسان اقتصادی قرار می گیرد؛ هرچند اثر بزرگی بر بخش های مختلف اقتصاد دارد.

تعریف نقدینگی

نقدینگی در واقع همان حجم پول موجود در اقتصاد است که دامنه شمول آن در نظام های پولی، طیف وسیعی از اوراق مالی را در برمی گیرد و به نوعی یک متغیر قراردادی به حساب می آید. در ایران، نقدینگی در ترازنامه بانک مرکزی تشکیل یافته از پول و شبه پول است.

منظور از پول، اسکناس و مسکوک در دست مردم بهاضافه حساب های جاری آن ها نزد شبکه بانکی و شبه پول جمع حساب های مدتدار و نیز حساب های پس انداز مردم نزد بانک ها است.

اهمیت بالای ترکیب نقدینگی در اقتصاد

ترکیب پول و شبه پول به لحاظ اقتصادی از اهمیت بالایی برخوردار است. بدین صورت که در اقتصادهایی که در آن فعالیت های غیرمولد سودده نیستند، اگر سهم شبه پول از نقدینگی بالا باشد، نشانگر آن است که سپرده ها در فعالیت های تولیدی سرمایه گذاری شده است.

این در حالی است که در اقتصادهایی که رفتارهای سوداگرانه سوددهی بالایی دارند، سهم بالای شبه پول از نقدینگی نشانگر جذابیت بیشتر نرخ سود بانکی در مقایسه با سایر فعالیت ها من جمله تولید است.

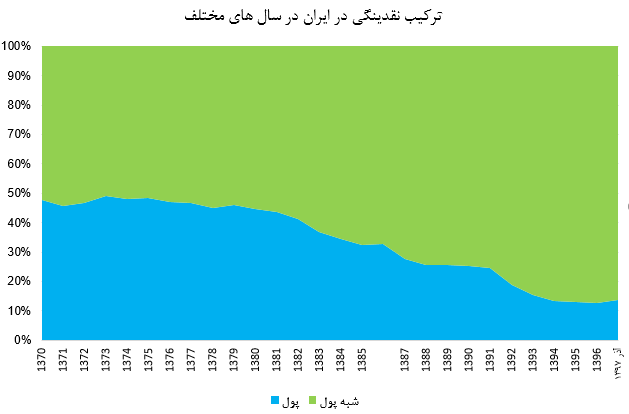

در نمودار زیر وضعیت ترکیب اجزای نقدینگی در ایران در سال های مختلف آمده است:

سهم بالای شبه پول از نقدینگی اقتصاد کشور را آسیبپذیر کرده است

همانطور که در این نمودار ملاحظه می شود سهم شبه پول طی ۲۵ سال گذشته همواره رو به افزایش بوده و این متغیر از ۵۰ درصد در سال ۱۳۷۰ به حدود ۹۰ درصد در سال ۱۳۹۷ افزایش یافته است.

با توجه به اینکه در ایران رفتارهای سواداگرانه به دلیل ضعف های نهادی، از سوددهی بالایی برخوردار هستند، افزایش دائمی سهم شبه پول از نقدینگی مطلوب نیست. چرا که اولا افزایش سهم شبه پول از نقدینگی موجب افزایش هزینه تجهیز منابع شبکه بانکی شده و در نتیجه آن هزینه تامین مالی فعالیت های مولد افزایش یافته و این بخش ها از منابع مالی محروم می شوند؛ ثانیا فرد سپرده گذار برای تبدیل سپرده های مدتدار به جاری محدودیتی ندارد و با آغاز هر شوک اقتصادی، سفتهبازان سپرده های مدتدار خود را، که شبه پول تلقی می شود، به پول تبدیل کرده و به بازارهای مختلف از جمله مسکن، دلار، طلا، خودرو و … هجوم آورده و بی ثباتی اقتصاد را تشدید می کنند. رخدادی که در سالیان اخیر به ویژه سال ۱۳۹۷ به کرات رخ داده و در نتیجه آن معیشت اقشار ضعیف جامعه را نسبت به قبل آسیب پذیرتر شده است.

حل مسئله ترکیب نقدینگی با اصلاح ساختار حساب های بانکی

سهم پایین پول از نقدینگی یکی از مسائل مهمی است که بانک مرکزی به عنوان مقام پولی کشور می بایست از آن غافل نشود و با بررسی علل ایجاد چنین ساختار پولی در اقتصاد، طی یک برنامه تدریجی این نسبت را بهبود بخشد.

البته بانک مرکزی نسبت به این موضوع بی تفاوت نبوده و طی چند ماه گذشته سود سپرده های کوتاه مدت بانک ها را از روزشمار به ماهشمار تغییر داده است.

در کنار این اقدام بانک مرکزی برای رفع مسئله ترکیب نقدینگی می تواند سپرده های پشتیبان که برخی بانک ها در کنار افتتاح سپرده های جاری برای مشتریان خود در نظر می گیرند را حذف کرده و با بانک های متخلف برخورد کند.

انتهای پیام/ نظام مالی