مسیر اقتصاد/ نحوه طراحی قانون مالیات بر عایدی سرمایه از آن جهت اهمیت بسیاری دارد که میزان اثرگذاری این پایه مالیاتی، به آن وابسته است. یکی از مهم ترین موارد مورد بررسی در قانون مالیات بر عایدی سرمایه نحوه رفتار با دوره نگهداری دارایی است.

قبل از موشکافی «دوره نگهداری دارایی» باید گفت اگر هدف تخفیف در نرخ مالیات برای دوره نگهداری بالاتر، عدم اصابت مالیات به تقاضای مصرفی است، این موضوع با اعمال معافیت مسکن اصلی برطرف می شود.

با معافیت مسکن اصلی برای هر نفر، نه تنها تقاضای مصرفی مشمول پرداخت مالیات نمی شود، بلکه عرضه دارایی ها به دلیل معافیت گسترده به سهولت انجام می پذیرد.

تعیین نرخ کاهشی مانع اثرگذاری مالیات بر عایدی سرمایه

اعمال تخفیف نرخ مالیات با طولانی شدن دوره نگهداری دارایی، با این توجیه انجام می پذیرد که سوداگری تنها در کوتاه مدت اتفاق می افتد؛ لذا اعمال مالیات برای بازه بلندمدت، اثر و توجیهی ندارد. در مورد برخی دارایی ها نظیر سهام، این استدلال قابل پذیرش است. اما در مورد املاک این مسئله صادق نیست.

در مورد املاک، سوداگری در بلندمدت نیز اتفاق می افتد. زیرا سهم عمده قیمت املاک از عرصه (زمین) است و اعیان (ساختمان) سهم کمتری دارد. ضمن اینکه ساختمان در گذر زمان مستهلک می شود. قیمت زمین نیز به سبب ارزش ذاتی آن، بالا می رود و استهلاک ندارد. بنابراین بستر سوداگری برای آن کماکان موجود است و کاهش نرخ مالیات بر عایدی سرمایه در این زمینه توجیهی ندارد. در واقع تعیین نرخ کاهشی برای مالیات بر عایدی سرمایه، نقض غرض بوده و مانع اثرگذاری این پایه مالیاتی در کاهش فعالیت های سوداگرانه می شود.

تعیین بازه تخفیف CGT بر اساس دوره های رکود و رونق

سوداگری کوتاه مدت موجب افزایش نوسان قیمتی املاک می شود، اما دلیل اصلی این سوداگری، احتکار و سوداگری بلندمدتی است که باعث ایجاد فضای سوداگرانه و رقابت قیمتی می گردد.

با این وجود، اگر اصرار قانون گذاران بر لحاظ دوره نگهداری دارایی باشد، باید بازه ها بر اساس شرایط بازار مسکن و دوره رکود و رونق تعیین شوند. زیرا رفتار سوداگران و ورود و خروج آنان در بازه های بلندمدت بر اساس دوره های رکود و رونق است.

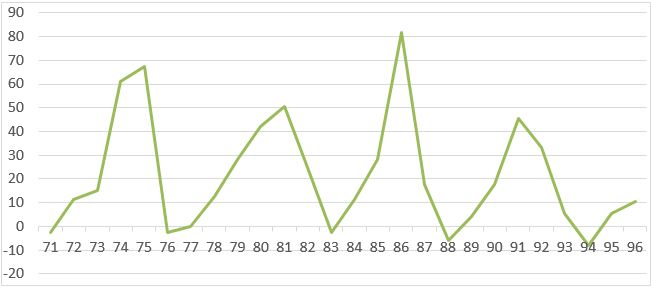

با توجه به نمودار زیر که نشان دهنده روند رشد قیمت مسکن و دوره های رکود و رونق در تهران است، مشخص می شود که میانگین بازه های رکود و رونق در بازار مسکن در حدود ۷ سال است.

بنابراین باید تخفیف نرخ های مالیاتی در حدود ۷ سال تعیین شود. با این کار انگیزه سوداگری در بازه های بیش از ۷ سال از بین خواهد رفت و می توان نرخ را تا حدی کاهش داد.

اگر بازه های دوره نگهداری دارایی زیر ۷ سال تعریف شوند، کارآیی این پایه مالیاتی در معرض خطر قرار خواهد گرفت.

- نرخ رشد قیمت مسکن در تهران

اعمال نرخ صفر پس از دوره نگهداری دارایی توجیه ندارد

یکی از بحث هایی که در طراحی مالیات بر عایدی سرمایه مطرح می شود، نحوه رفتار با دارایی ها پس از اتمام دوره نگهداری آن ها است. به عبارت دیگر آیا یک دارایی مشخص، که قانون گذار به شرط نگهداری آن برای یک دوره مشخص، آن را مشمول رفتارهای ترجیحی قرار داده، پس از پایان این مهلت، مشمول مالیات است یا نه؟

بررسی نظام مالیاتی کشورهای منتخب نشان می دهد که در بعضی کشورها، تنها سهام و اوراق بهادار از این امتیاز برخوردار هستند. در این زمینه می توان از کشورهای هند، پاکستان و ترکیه نام برد. بقیه کشورها، پس از پایان دوره نگهداری دارایی، هیچگونه معافیتی (نرخ صفر) ارایه نمی دهند.

به نظر می رسد، به استثنای چند کشور معدود، بقیه کشورها برای جلوگیری از اجتناب و فرار مالیاتی، کاهش درآمدهای دولت و نیز جلوگیری از پیچیدگی و مشکلات اداری و تمکین، این امتیاز را حذف کرده اند.

بنابراین، با توجه به شرایط کشور و جلوگیری از برخی مشکلات اداری، همانند سایر کشورها از دادن این امتیاز پرهیز شود.[۱]

عدم لحاظ دوره نگهداری دارایی و یا تثبیت نرخ تجربه اکثریت کشورها

نحوه برخورد با مسئله نگهداری دارایی و اعمال تخفیفات بر اساس آن در کشورهای جهان را می توان به سه دسته تقسیم کرد. دسته اول کشورهایی هستند که دوره نگهداری دارایی را در نظر نمی گیرند. در این دسته کشورهایی هم چون انگلیس، روسیه، برزیل، آفریقای جنوبی، ایرلند، سوئد، پرتغال و چین حضور دارند.

دسته دوم کشورهایی هستند که دوره نگهداری دارایی را بلندمدت در نظر گرفته و بعد از دوره های زمانی بسیار زیاد، میزان نرخ به صفر درصد می رسد.کشورهایی مانند فرانسه و ایتالیا در این دسته حضور دارند.

حتی در فرانسه نرخ مالیات بر عایدی سرمایه به صفر نمی رسد بلکه بعد از گذشت ۳۰ سال معافیت نرخ شمول دارایی به ۱۰۰ درصد رسیده و کل عایدی مربوط به دارایی بعد از ۳۰ سال معافیت دریافت می کند.

دسته سوم کشورهایی هستند که دوره نگهداری دارایی موجب کاهش نرخ شده ولی به صفر نمی رسد و در نرخی معین ثابت می شود. کشورهایی نظیر آمریکا، ژاپن، استرالیا و بنگلادش در این دسته قرار دارند.

پینوشت:

[۱] معاونت پژوهش سازمان مالیاتی، راهنمای طراحی مالیات بر عایدی سرمایه (مروری بر مبانی نظری، تجارب جهانی و الگویی برای ایران)، ص ۳۴

انتهای پیام/ دولت و حاکمیت