به گزارش مسیر اقتصاد در مطلب قبلی بیان گردید که بانک مرکزی طبق قانون وظیفه نظارت بر اجرای فعالیت بانک ها و جلوگیری از ایجاد بحران در نظام پولی کشور را به عهده دارد؛ با اینحال تا زمانی که بانک مرکزی از سلطه صاحبان بانک های تجاری خارج نشود، امکان انجام این وظیفه برای بانک مرکزی فراهم نخواهد بود.

در این گزارش به بررسی لزوم استقلال مقام ناظر (بانک مرکزی) از شبکه بانکی و ابعاد مختلف استقلال مقام ناظر پرداخته خواهد شد.

مطابق با اصل اول از سند اصول اساسی بال ۱، یکی از پیش شرطهای لازم برای اعمال نظارت بانکی موثر این است که سیستم نظارتی دارای استقلال عملیاتی و منابع کافی باشد.

همچنین مطابق با اصل دوم از اصول ۲۹ گانه نظارت بانکی منتشر شده در سپتامبر ۲۰۱۲ تحت عنوان «استقلال، پاسخگویی، حمایت مالی و قانونی برای ناظران»، ناظران باید دارای استقلال عملیاتی، فرآیندهای شفاف و حاکمیت سالم و فرآیندهای بودجه باشند؛ به طوری که استقلال آنها و کفایت منابع را تحت الشعاع قرار ندهد.

بنابراین رعایت استقلال در نظارت بانکی، یکی از اصول محوری نظارت بانکی موثر است.

هزینه نظارت ناصحیح بر نظام بانکی را مردم می دهند

عدم نظارت کارآمد و موثر علاوه بر اینکه منجر به افزایش تخلفات بانکها می شود، احتمال افزایش لابی و همکاری نظام بانکی با مقام ناظر و بانک مرکزی را افزایش خواهد داد. از این رو با افزایش تخلفات آشکار و پنهان بانکی ناشی از عدم نظارت صحیح، احتمال بروز بحران های مالی و اقتصادی افزایش می یابد که عموم مردم جامعه باید هزینه و تاوان آن را بپردازند.

نظارت صحیح بر نظام بانکی نیازمند استقلال بانک مرکزی از شبکه بانکی

در ایران به دلیل آنکه عملا مقام ناظر بانکی و مقام سیاستگذار پولی هر دو در نهادی به نام بانک مرکزی متمرکز شده اند، بررسی استقلال مقام ناظر از شبکه بانکی، عملا به معنی بررسی استقلال بانک مرکزی از شبکه بانکی است.

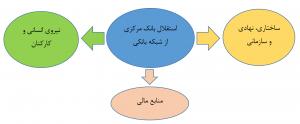

استقلال یا وابستگی بانک مرکزی از شبکه بانکی را می توان در ۳ محور اصلی مورد بحث قرار داد:

استقلال ساختاری و سازمانی

استقلال ساختاری به این معناست که مقامات نظارتی و ارکان بانک مرکزی در انتصاب، عزل، سیاستگذاری و دیگر فعالیت هایشان تا چه اندازه تحت تاثیر نظام بانکی هستند.

ساختار بانک مرکزی را می توان در ظاهر مستقل از شبکه بانکی به حساب آورد، زیرا بانکها در ارکان تصمیم گیر بانک مرکزی نماینده ای ندارند. اما ساختار بخش های تاثیرگذاری که عملکرد غیرشفافی دارند، همچون هیئت انتظامی و کمیسیون اعتباری، تا حدودی استقلال بانک مرکزی از شبکه بانکی را از لحاظ ساختاری کاهش داده اند.

در خصوص هیئت انتظامی، نامشخص بودن قواعد بررسی پرونده های تخلف و صدور حکم و عضویت یک نفر به عنوان نماینده بانکها در این هیئت (تعارض منافع)، عملکرد کارآمد این نهاد مهم نظارتی را کاهش داده است.

همچنین هر چند شبکه بانکی به لحاظ ساختاری و سازمانی تاثیر سیستماتیک بر تصمیمات بانک مرکزی ندارد، اما عضویت دو نماینده بخش غیردولتی (رئیس اتاق بازرگانی و رئیس اتاق تعاون) و اعطای حق رای به آنها و همچنین حضور بانکداران بزرگ در برخی از ارکان قدرت و امکان فشار به بانک مرکزی برای اعمال رای و نظرشان، محل تامل جدی است و این نوع از وابستگی ها نیز در چارچوب های نظارتی مغفول مانده و تمهیدی برای پیشگیری از آن اندیشیده نشده است.

استقلال مالی

استقلال مالی بدین معنی است که نحوه عملکرد نظام بانکی بر درآمدهای بانک مرکزی، به صورت مستقیم و یا غیر مستقیم اثر نداشته باشد.

بررسی صورت های مالی بانک مرکزی و شیوه توزیع سود آن نشان می دهد که ظاهرا رابطه مالی مستقیمی میان بانک مرکزی و شبکه بانکی وجود ندارد. اما تحلیل دقیق تر نشان می دهد که جریمه های دریافتی بانک مرکزی از محل اضافه برداشت بانکها از بانک مرکزی، در ردیف سایر درآمدها منظور می گردد.

بنابراین افزایش تخلفات شبکه بانکی، منجر به انتفاع بالقوه بانک مرکزی می گردد که این موضوع می تواند خطرناک باشد. همچنین روابط مالی غیرمستقیم بانک مرکزی و بانکها که به واسطه شرکتهای وابسته به بانک مرکزی و شبکه بانکی (مانند شركت ملي انفورماتيك، شركت خدمات انفورماتيك و شركتهاي ذیل آن) نشان از نوعی همسویی منافع بین نهاد ناظر و نهادهای نظارت شونده می باشد که می تواند به صورت بالقوه اعمال نظارت را دچار اختلال نماید.

استقلال نیروی انسانی

استقلال در نیروی انسانی بدین معناست که افراد فعال در بانک مرکزی، حین یا پس از خدمت چه مقدار ارتباط رسمی یا غیررسمی با شبکه بانکی دارند.

شاید بتوان گفت فراگیرترین تداخل بانک مرکزی و شبکه بانکی این بخش است که با عنوان پدیده (درب گردان) شناخته می شود. مواردی مختلفی را می توان بیان کرد که مدیران بانکی بخش خصوصی پس از مدتی در جایگاه تصمیم گیری بانک مرکزی قرار گرفته اند و بالعکس.

در گزارش های آتی به طور مفصل و جامع به بررسی سه محور اصلی استقلال و یا وابستگی بانک مرکزی به شبکه بانکی پرداخته خواهد شد.