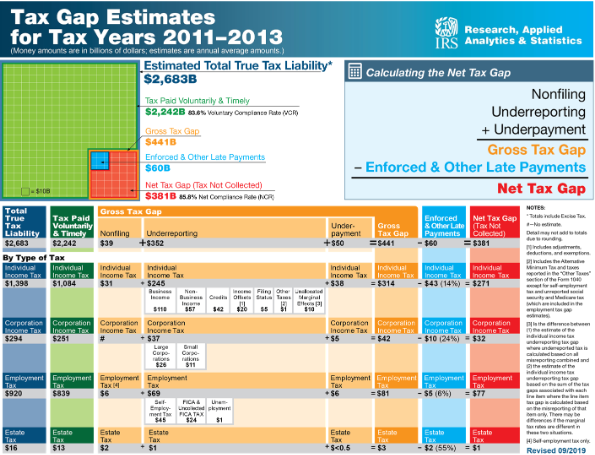

به گزارش مسیر اقتصاد به نقل از گزارش اداره درآمد داخلی آمریکا (IRS) که در سال ۲۰۲۱ منتشر شده است آخرین برآوردهای IRS در مورد شکاف مالیاتی بر اساس دادههای ۲۰۱۱ تا ۲۰۱۳ نشان میدهد که متوسط شکاف مالیاتی ناخالص سالانه در آن دوره ۴۴۱ میلیارد دلار بوده است.

شکاف مالیاتی یک هزار میلیارد دلاری آمریکا در سال ۲۰۲۱

در مطالعات اخیر این اداره، تورم و درآمد از سال ۲۰۱۳ تعدیل شده تا با این روش شکاف مالیاتی اندازه گیری شود. نتایج این تحقیقات نشان میدهد که شکاف مالیاتی آمریکا در سال ۲۰۲۰ به ۶۳۰ میلیارد دلار یا حدود ۱۵ درصد از کل بدهی مالیاتی رسیده است. محاسبات این تحقیقات نشان میدهد که در دهه آینده شکاف مالیاتی ۷.۵ هزار میلیارد دلار خواهد بود.

پیش از این نیز یکی از اعضای IRS که حامی افزایش ارائه گزارشهای اجرایی بود به نتیجه مشابهی رسیده بود و تخمین زده بود که در سال ۲۰۱۹ شکاف مالیاتی حدود ۵۷۴ میلیارد دلار بوده است. این عدد در مورد سال ۲۰۲۱ تا یک هزار میلیارد دلار تخمین زده شده که توجه بسیاری از افراد را به خود جلب کرده است.

نپرداختن مالیات با استفاده از خلاهای قانونی در آمریکا

این تصور وجود دارد که شرکتهای بزرگ بیشترین فرار مالیاتی را دارند؛ اما اگرچه این شرکتها مالیات منصفانه خود را پرداخت نمیکنند، دلیل اصلی این اتفاق استفاده از راههای قانونی برای کاهش مالیات پرداختی است. به عبارت دیگر در این موارد هیچ فرار مالیاتی اتفاق نمیافتد بلکه شکاف مالیاتی ناشی از اجتناب مالیاتی است.

به همین دلیل سهم شکاف مالیاتی مالیات بر درآمد شرکتها از شکاف مالیاتی کل از سهم شکاف مالیاتی افراد حقیقی کمتر است. تحقیقات IRS نشان میدهد که طی سالهای ۲۰۱۱ تا ۲۰۱۳ سهم شکاف مالیاتی شرکتها و اشخاص حقوقی با رقم ۴۲ میلیارد دلار، ۹ درصد از کل شکاف مالیاتی بوده است.

اشخاص حقیقی بیشترین سهم از شکاف مالیاتی را دارند

این در حالی است که سهم شکاف مالیاتی اشخاص حقیقی با رقم ۳۱۴ میلیارد دلار در این دوره حدود ۷۲ درصد بوده است. همچنین مشاغل[۱] نیز نقش مهمی در فرآیند جمع آوری مالیات دارد؛ حدود ۲۵ درصد از کل شکاف مالیاتی ناشی از درآمد مشاغل بوده و این بخش سهم ۳۵ درصدی از کل شکاف اشخاص حقیقی دارد. منظور از مالیات مشاغل یا مالیات تجاری این است که سازمان مالیاتی آمریکا بر درآمد حاصل از قراردادهای مشارکت، پیمانکاران خوداشتغال و کسبوکارهای کوچک مالیات وضع می کند. بسته به ساختار کسبوکار، مالکان، درآمد کسبوکار خود را گزارش میکنند و سپس هزینههای عملیاتی و سرمایهای خود را کسر میکنند. به طور کلی، تفاوت بین درآمد کسب و کار و هزینه های عملیاتی و سرمایه ای آنها، درآمد مشمول مالیات تجاری آنها محسوب می شود.

همانگونه که در نمودار بالا مشاهده میشود در آمریکا شکاف مالیاتی مالیات بر درآمد اشخاص حقیقی بیشترین سهم را در بین شکاف مالیات سایر پایههای مالیاتی داراست. بر اساس همین گزارش، میزان میانگین سالانه شکاف مالیات بر درآمد اشخاص حقیقی ۳۱۴ میلیارد دلار بوده است. به عبارتی دیگر ۷۲ درصد از کل ۴۴۱ میلیارد دلار شکاف مالیاتی، شکاف مالیات بر درآمد اشخاص حقیقی بوده است.

روش کسر در منبع بهترین روش برای کاهش شکاف مالیاتی است

آمارها نشان میدهد که برخی از درآمدها بیشتر باعث افزایش شکاف مالیاتی میشوند و برخی از درآمدها اینگونه نیستند. دلیل این مسئله، الزام به گزارش و پرداختهای در منبع این درآمدها (روش کسر در منبع) است. برای مثال در حقوق و دستمزد کارکنان کمترین میزان عدم گزارش وجود دارد و این موضوع باعث شده است که شکاف مالیاتی در این درآمد بالا نباشد. اما در مالیات بر درآمد، درآمدهای مختلفی مشمول مالیات میشود که برخی از این درآمدها امکان و شرایط گزارش کمتری دارند. برای مثال درآمد مشاغل امکان گزارش کمی دارد و این اتفاق شکاف مالیاتی را تشدید میکند. حقوق بازنشستگی، مستمری، سود، سود سهام، جبران خسارتهای بیکاری و… درآمدهایی هستند که شفافیت و امکان گزارش بالایی دارند. درآمد برخی شرکتها، عایدی سرمایه و پرداخت نفقه امکان کمتری نسبت به موارد قبل دارند؛ اما درآمد کشاورزی، اجاره و حق امتیاز مواردی هستند که امکان گزارش بسیار پایینی دارند.

محتمل ترین وضعیت شکاف مالیاتی در آمریکا در حالت ارائه اظهارنامه و کم اظهاری است

سازمان مالیاتی آمریکا جزئیات شکاف مالیاتی را به طور کلی ذیل سه روش عدم تشکیل پرونده، عدم گزارش و عدم پرداخت گزارش می دهد.

- عدم تشکیل پرونده مالیاتی به معنی این است که فرد به موقع اظهارنامه را تکمیل و مالیات را پرداخت نمیکند.

- عدم گزارش بدین معنی است که فرد گزارش فرمها را به صورت ناقص تکمیل میکند و از این طریق درآمد خود را کمتر نشان میدهد.

- عدم پرداخت نیز به معنای پرداخت مالیات کمتر از میزان مالیات قانون است.

در شکل زیر برای نمونه جزئیات راههای شکاف مالیاتی بیان شده است.

بر اساس شکل بالا کل ظرفیت مالیاتی بالقوه آمریکا طی سال های ۲۰۱۱ تا ۲۰۱۳ حدود ۲.۶۸۳ میلیارد دلار است که از این میزان ۲.۲۴۲ میلیارد دلار مالیات وصول شده است و تنها حدود ۴۴۱ میلیارد دلار درآمد مالیاتی از دست رفته و یا همان شکاف مالیاتی وجود دارد.

شکاف مالیاتی در سه دسته عدم ثبت نام، کم اظهاری و معوقات مالیاتی تقسیم شده است که سهم عدم ثبت نام ۳۹ میلیارد دلار، سهم کم اظهاری ۳۵۲ میلیارد دلار و سهم معوقات ۵۰ میلیارد دلار است. بنابراین اصلی ترین و محتمل ترین وضعیت شکاف مالیاتی در حالت کم اظهاری است. در حالت کم اظهاری نیز مالیات بر درآمد اشخاص حقیقی با سهم ۲۴۵ میلیارد دلاری بیشترین سهم را از شکاف مالیاتی ناشی از کم اظهاری دارد.

رنگ آبی پر رنگ در این شکل نشان دهنده کل ظرفیت مالیاتی بالقوه، رنگ سبز مالیات وصول شده، رنگ نارنجی شکاف ناخالص مالیاتی، رنگ آبی کم رنگ مالیات وصول شده بر اثر فشار دولت و رنگ قرمز نشان دهنده شکاف خالص مالیاتی است.

پینوشت:

[۱] Business income

منبع: اداره درآمد داخلی آمریکا

انتهای پیام/ مالیات