مسیر اقتصاد/ بررسی عملکرد نظام مالیاتی ایران طی سالهای ۹۶ تا شهریور ۹۹ نشان میدهد رشد متوسط وصولی پایه مالیات بر درآمد اشخاص حقیقی بالغ بر ۲۳ درصد و سهم متوسط آن از مالیاتهای مستقیم و کل درآمدهای مالیاتی به ترتیب ۳۲.۶ و ۱۹.۵ درصد بوده است که در مقایسه با مالیات بر درآمد اشخاص حقوقی سهم بسیار پایینی از کل درآمدهای مالیاتی دارد.

درآمدهای مالیاتی در نظام مالیاتی ایران

در نظام مالیاتی ایران، درآمدهای مالیاتی شامل دو نوع مالیاتهای مستقیم و مالیاتهای غیرمستقیم میباشد. مالیاتهای مستقیم از دو پایه اصلی مالیات بر درآمد و مالیات بر ثروت تشکیل شده است که هر یک از پایههای مذکور به نوبه خود به منابع مختلف مالیاتی تقسیم میشوند. مالیاتهای غیرمستقیم نیز که پایه مالیات بر مصرف را تشکیل داده است، شامل مالیات بر واردات و مالیات بر ارزش افزوده (VAT) میباشد. در حال حاضر مالیات بر واردات خارج از حوزه ماموریت سازمان امور مالیاتی کشور و زیر نظر گمرک ایران وصول میشود. جدول زیر ساختار کلی نظام مالیاتی ایران و انواع مختلف مالیاتها را به طور خلاصه نشان میدهد .[۱]

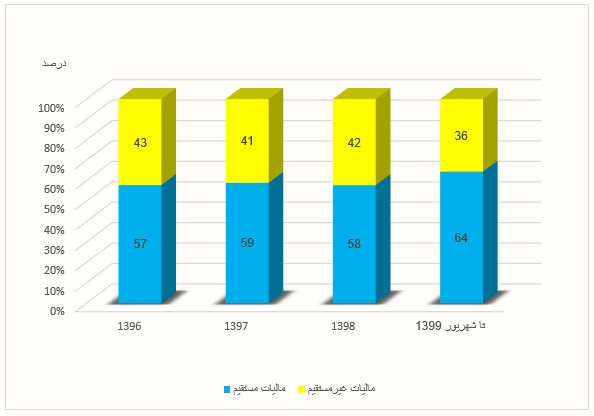

در شکل زیر نیز ترکیب مالیاتهای مستقیم و غیر مستقیم طی دوره ۹۶-۹۹ نشان داده شده است.

تغییرات سهم اجزاء مالیات بر درآمد اشخاص حقیقی

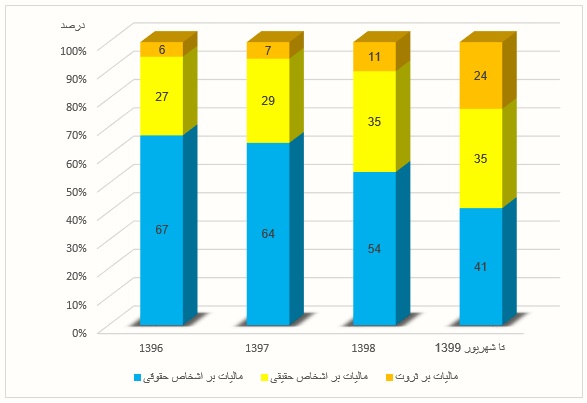

مالیاتهای مستقیم از دو پایه درآمد (شامل درآمد اشخاص حقوقی، درآمد مشاغل، درآمد مستغلات، درآمد حقوق و دستمزد کارکنان بخش دولتی و خصوصی و درآمد اتفاقی) و پایه ثروت (شامل ارث، نقل و انتقال سهام و نقل و انتقال مستغلات) تشکیل شده است. بررسی تغییرات سهم اجزاء مالیات بر درآمد اشخاص حقیقی نشان میدهد افزایش سهم این منبع مالیاتی از مالیاتهای مستقیم طی دوره مذکور مربوط به مالیات بر درآمد حقوق و دستمزد و مشاغل بوده است و سهم مالیات بر درآمد مستغلات و بقیه اجزاء این پایه، طی این دوره تغییر چندانی نداشته است. روند تغییرات ترکیب مالیاتهای مستقیم طی دوره ۹۶-۹۹ در شکل زیر آمده است.

مالیات بر درآمد اشخاص حقیقی در ایران

مالیات بر درآمد اشخاص حقیقی شامل مالیات حقوق کارکنان بخش دولتی و خصوصی، مالیات مشاغل و مالیات مستغلات، یکی از اجزای مهم مالیاتهای مستقیم میباشد. رشد وصولی این منبع طی دوره ۱۳۹۶تا شهریور ۱۳۹۹، بالغ بر ۳۶ درصد و سهم متوسط آن از مالیاتهای مستقیم و کل درآمدهای مالیاتی به ترتیب ۳۲.۶ و ۱۹.۵ درصد بوده است که در مقایسه با مالیات بر اشخاص حقوقی سهم پایینی از کل درآمدهای مالیاتی دارد.

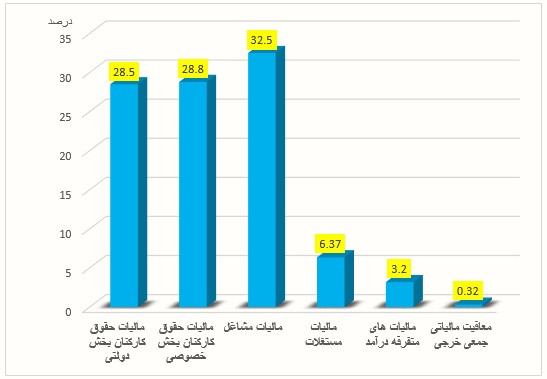

عملکرد زیربخشهای مالیات بر درآمد اشخاص حقیقی نشان میدهد رشد این منبع بیشتر ناشی از رشد مالیات مشاغل (متوسط ۴۱.۸ درصد) بوده است. این در حالی است که مالیات بر درآمد حقوق و دستمزد در این دوره، به طور متوسط از رشد ۳۰ درصدی برخوردار بوده است. براساس آمارهای مالیاتی، متوسط سهم مالیات حقوق کارکنان بخش دولتی، مالیات حقوق کارکنان بخش خصوصی، مالیات مشاغل و مالیات مستغلات از مالیات بر درآمد اشخاص حقیقی به ترتیب معادل ۲۸%، ۲۸%، ۳۱% و ۶.۴ % بوده است.

این در حالی است که سهم مالیات حقوق کارکنان بخش دولتی و خصوصی روند افزایشی داشته است. همچنین سهم منابع مذکور از مالیاتهای مستقیم به طور متوسط معادل ۹%، ۹%، ۱۰.۷% و ۰.۲% و سهم آنها از درآمدهای مالیاتی نیز به طور متوسط ۵.۴%، ۵.۴%، ۹% و ۱.۲% بوده است. مقایسه جزئیات درآمدی پایه مالیات بر درآمد دولت در دوره ۹۶ – شهریور ۹۹ (ارقام میلیارد تومان) در جدول زیر آمده است.

همچنین ترکیب مالیات بر درآمد اشخاص حقیقی (متوسط ۱۳۹۶-۱۳۹۹) در شکل زیر نشان داده شده است.

سهم مالیات بر مجموع درآمد اشخاص حقیقی از کل درآمدهای مالیاتی در بین کشورهای OECD از سال ۲۰۰۰ – ۲۰۱۸ به طور متوسط معادل ۲۳.۷ درصد میباشد. در ایران این سهم در مقایسه با کشورهای OECD بسیار کمتر بوده و طی دوره ۲۰۰۰ تا ۲۰۱۸ به طور متوسط ۱۶.۳ درصد بوده است، این موضوع نشان میدهد که در کشور ایران بیشترین بار مالیاتی بر دوش اشخاص حقوقی بوده اما در کشورهای OECD سهم مالیات بر مجموع درآمد اشخاص حقیقی بسیار بیشتر میباشد.

با توجه به این واقعیت که کشور با کاهش درآمدهای نفتی روبرو است سهم مجموع مالیات بر درآمد سهم پایینی از کل درآمدهای مالیاتی است در صورتی که به منظور وابستگی کمتر به درآمدهای نفتی امکان اخذ مالیات بیشتر با توجه به این نکته که بسیاری از پایههای درآمدی یا معاف از مالیات هستند و یا شناسایی نشدهاند وجود دارد.

همچنین با توجه به اینکه نظام مالیاتی کشور به جای مودی محوری، منبع محور است در هر یک از منابع درآمدی، معافیتهای گستردهای وجود دارد که با حذف بسیاری از این معافیتها به خصوص معافیت ثروتمندان سهم منابع مالیات بر درآمد افزایش چشمگیری میتواند داشته است که این منابع نیز میتواند به عنوان درآمد پایدار کشور محسوب شوند. در بسیاری از کشورها نیز سهم بیشتری از درآمدهای مالیاتی را مالیات بر درآمد اشخاص حقیقی تشکیل میدهد.

پینوشت:

[۱] حسنی. محسن و همکاران. معاونت پژوهش، برنامهریزی و امور بینالملل، (۱۳۹۵).

انتهای پیام/دولت و حاکمیت