به گزارش مسیر اقتصاد با وجود افزایش قابل توجه نقدینگی در سال های گذشته، قدرت تسهیلاتدهی بانکها کاهش یافته و بسیاری از واحدهای تولیدی کشور به علت عدم دسترسی مناسب به تسهیلات بانکی، با مشکل کمبود نقدینگی و سرمایه در گردش روبرو هستند.

علت کاهش قدرت تسهیلات دهی بانک ها را باید در منشا رشد نقدینگی جستجو کرد. در ایران همواره نرخ بهره اسمی بالا بوده و باعث رشد شدید نقدینگی شده است. این واقعیت اقتصادی از سال ۹۲ با کاهش تورم و در نتیجه افزایش نرخ بهره حقیقی، پر رنگتر شد.

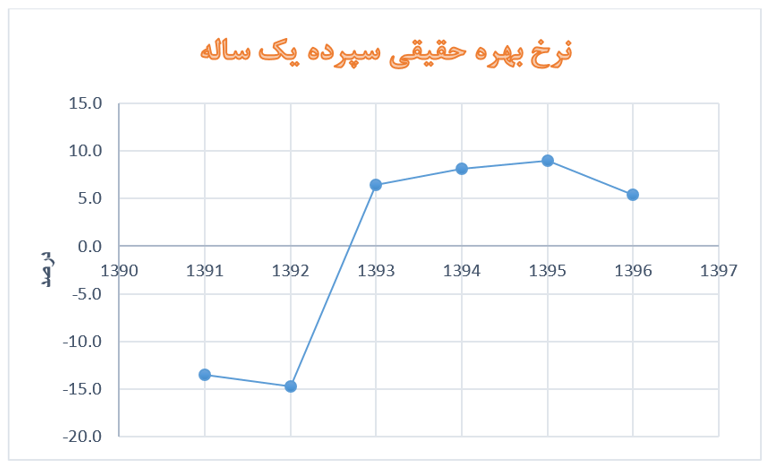

در نمودار زیر نرخهای بهره واقعی سپردههای یک ساله در سالهای اخیر نشان داده شده است:[۱]

در یک نظام بانکی سالم، فرآیند گردش نقدینگی به شکل اعطای تسهیلات جدید و بازپرداخت تسهیلات قبلی به طور دائمی و همزمان موجب ایجاد و محو دارایی می شود. اما در شرایطی که نرخ بهره حقیقی تسهیلات در اقتصاد بالا باشد، قدرت بازپرداخت تسهیلات قبلی کاهش یافته و باعث افزایش مطالبات غیر جاری بانکها می شود. در نتیجه، بانک ها قادر به اعطای تسهیلات جدید نخواهند بود.

۲ راهکار برای افزایش قدرت تسهیلاتدهی بانکها

به منظور افزایش قدرت تسهیلات دهی بانک ها، علاوه بر کاهش نرخ بهره، راهکارهای دیگری نیز وجود دارد. مرکز پژوهش های مجلس در گزارش شماره ۱۶۵۹۵ که در شهریور ماه منتشر شد، ۲ راهکار برای افزایش قدرت تسهیلات دهی بانک ها پیشنهاد داد که عبارتند از: «تسریع در فروش اموال مازاد بانکها» و «افزایش سرمایه بانکهای دولتی».

تسریع در فروش اموال مازاد بانک ها: واگذاری اموال مازاد بانک ها بر اساس ماده ۱۶ قانون رفع موانع تولید رقابت پذیر در سال ۹۴ به عنوان یک تکلیف قانونی مطرح شد و بانک ها موظف شدند طی ۳ سال از تاریخ لازم الاجرا شدن این قانون، اموال مازاد خود اعم از منقول و غیر منقول را واگذار کنند. واگذاری اموال مازاد بانک ها، ترکیب دارایی ها و ترازنامه آنها را بهبود خواهد بخشید و با تبدیل اموال غیر نقد به ذخایر، توان تسهیلات دهی بانک ها را افزایش خواهد داد.

لذا ضروری است با تسریع واگذاری اموال مازاد و برطرف ساختن موانع آن از سوی وزارت اقتصاد، ضمن انجام تکلیف قانونی مذکور و همچنین اصلاح ترازنامه بانکها، توان شبکه بانکی برای اعطای تسهیلات بهبود یابد.

افزایش سرمایه بانک های دولتی: استفاده از ظرفیت های موجود در قانون بودجه ۹۸ و به طور مشخص، بند «و» تبصره «۵»، امکان افزایش سرمایه بانک های دولتی را از محل مانده بدهی آنها به بانک مرکزی فراهم کرده است. سازوکار این افزایش سرمایه به این صورت است که ابتدا بدهی بانک های دولتی به بانک مرکزی به حساب بدهی دولت به بانک مرکزی منتقل می شود. سپس در ترازنامه بانک، بدهی به بانک مرکزی به بدهی به دولت تبدیل شده و از این محل، افزایش سرمایه اتفاق می افتد.[۲]

پینوشت:

[۱] مسیر اقتصاد، کد مطلب: ۱۰۰۰۲۵

[۲] گزارش شماره ۱۶۵۹۵ مرکز پژوهش های مجلس

انتهای پیام/ نظام مالی