مسیر اقتصاد/ افزایش نرخ بهره بانکی در شرایطی که اقتصاد با تورم سمت عرضه مواجه است و بنگاههای تولیدی برای تامین سرمایه در گردش خود به نظام بانکی وابسته هستند، هزینههای بخش تولید را افزایش میدهد و علاوه بر تشدید افزایش قیمتها، به رکود اقتصادی نیز منجر میشود. به همین دلیل است که اقتصادهای بزرگ جهان در حال حاضر با وجود تورمهای بالا، در افزایش نرخ بهره به شدت با احتیاط عمل میکنند.

نرخ بهره اثر مثبتی بر کاهش کسریهای مالی ندارند

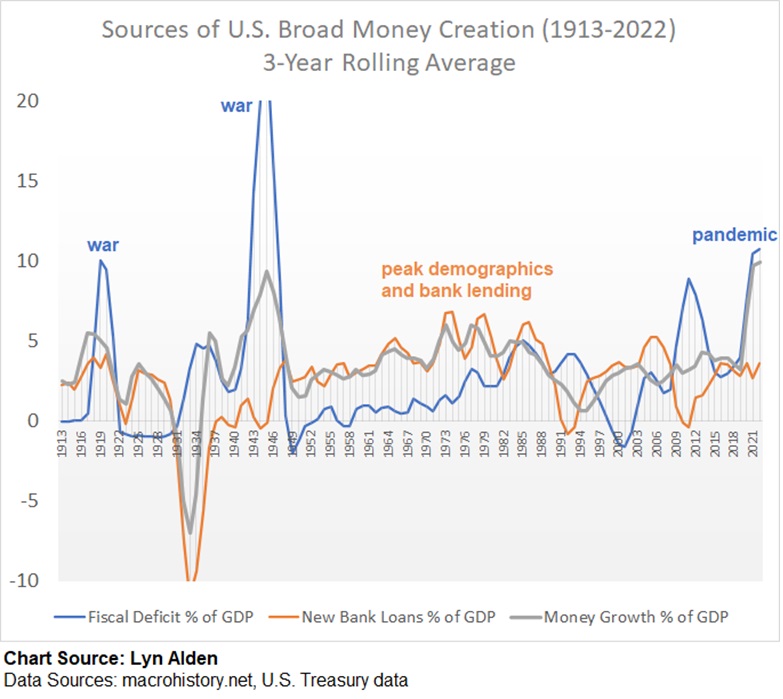

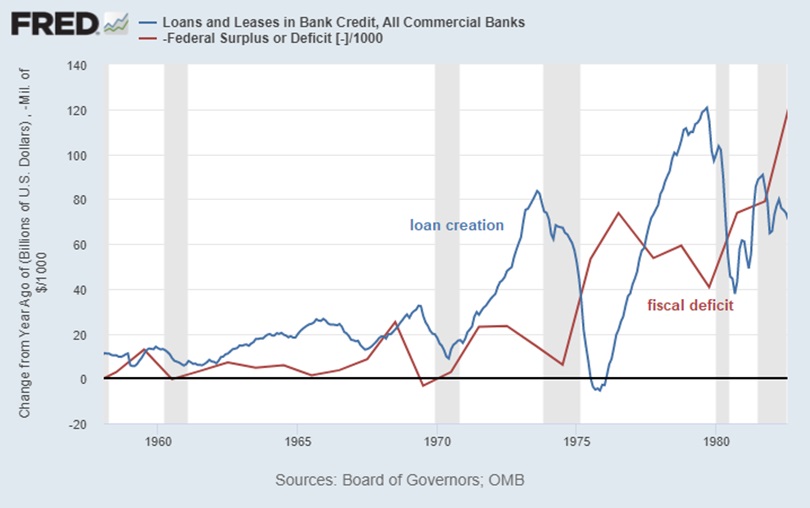

دو منبع مهم خلق نقدینگی، وامهای بانکی و کسریهای مالی است. در ماجرای تورم دهه ۱۹۷۰ امریکا، سهم اساسی خلق نقدینگی، وام بوده است. در حالی که در ماجراهای تورمی دهههای ۱۹۱۰، ۱۹۴۰ و ۲۰۲۰ این کشور، مساله اصلی به کسریهای مالی بر میگردد.

نمودار زیر ارزش دلاری خلق وام جدید و کسریهای مالی دهه ۱۹۶۰/۱۹۷۰ (میلیارد دلار) را در مقایسه با سال قبل نشان میدهد. در این دو دهه وامدهی منبع بزرگتری برای خلق پول نسبت به کسری مالی بوده و باعث تورم شده است.

نمودار زیر نیز میزان خلق وام جدید به نسبت سال قبل و کسریهای مالی در شرایط فعلی را برای آمریکا نشان میدهد. در حال حاضر کسریهای مالی منبع بزرگتری برای خلق پول نسبت به وامهای جدید هستند.

نرخهای بهره به عنوان یک ابزار سیاستی عمدتا برای تاثیرگذاری بر رشد وامدهی مفیدند، اما اثر مثبتی بر کاهش کسریهای مالی ندارند. نرخهای بالاتر مشهور به ابزار کنترل تورم هستند زیرا میتوانند اثر کاهنده بر وامدهی داشته باشند. اما، کسری مالی را تشدید میکنند.

افزایش نرخ بهره اثر کاهشی بر وامدهی و اثر افزایشی بر کسری مالی دارد

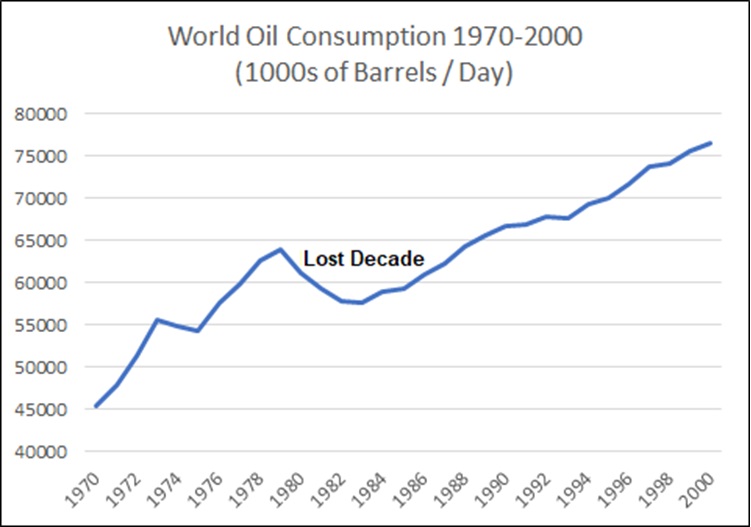

در دهه ۱۹۷۰ از آنجاکه وامدهی منبع بزرگتری برای خلق پول نسبت به کسریهای مالی بود، نرخهای بهره بالاتر در واقع عامل مثبتی برای سرکوب تورم بود. این کار به گونهای عمل کرد که مانند سرکوب تقاضای نفت در آمریکای لاتین با ایجاد رکود، بسیاری متوجه آن نیستند.

در امریکای امروز، منبع بزرگتر خلق پول، کسریهای مالی است. بنابراین، افزایش نرخهای بهره، اثر کاهشی بر وامدهی (تورمزدا و رکودزا) و اثر افزایشی بر کسری مالی (تورمزا و رکودزدا) دارد. با توجه به اینکه در شرایط امروز سهم کسریهای مالی بیشتر از خلق وام است، بنابراین اثر غالب افزایش نرخ بهره موثر (EFFR) ایجاد رکود تورمی است.

محدودیتهای سمت عرضه از محرکهای ساختاری هسته سخت تورم

شواهد نشان میدهد که نرخهای بهره به عنوان ابزاری برای مهار تورم در دهه ۲۰۲۰ نسبت به دهه ۱۹۷۰ تاثیر کمتری دارند و فارغ از برخی موارد خاص، اثر غالب افزایش نرخ بهره میتواند تورمزایی باشد تا تورم زدایی.

گسترش وامدهی، محرک اصلی تورم در این چرخه نبوده، اما این تنها محرکی است که فدرال رزرو میتواند به طور مستقیم آن را هدف قرار دهد. سرکوب وامدهی میتواند به طور غیرمستقیم و چرخهای تورم را کاهش دهد، اما علل اصلی هسته سخت تورم را در این چرخه هدف قرار نمیدهد.

محرکهای ساختاری هسته سخت تورم در حال حاضر اول، کسریهای مالی و دوم، محدودیتهای سمت عرضه هستند. کاهش کسری مالی یا افزایش عرضه (به عنوان مثال وفور انرژی و هوش مصنوعی/ اتوماسیون)، چیزی است که به طور مستقیم با تورم مقابله میکند و هر چیز دیگری فقط برای مدت کوتاهی آن را سرکوب میکند.

انتهای پیام/ پول و بانک