مسیر اقتصاد/ موضوع انتشار لیست بدهکاران بانکی به خصوص بانکهای دولتی که اخیرا مورد توجه قرار گرفته است نشان میدهد اکثر اسامی که در لیستها منتشر شده بودند، عمدتا جزو تسهیلاتگیرندگان کلان هر کدام از بانکها هستند. اما پرسش اصلی این است که تسهیلات و تعهدات کلان بانکها بر چه مبنایی پرداخت میشود؟ آیا برای هر شخص به عنوان ذینفع واحد یا در مجموع کل تسهیلات، سقف مشخصی برای پرداخت تسهیلات کلان وجود دارد و اینکه آیا بانکها این سقف را رعایت میکنند یا خیر؟

اشخاص مرتبط و سهامداران بانکها عمده تسهیلات گیرندگان کلان بانکها

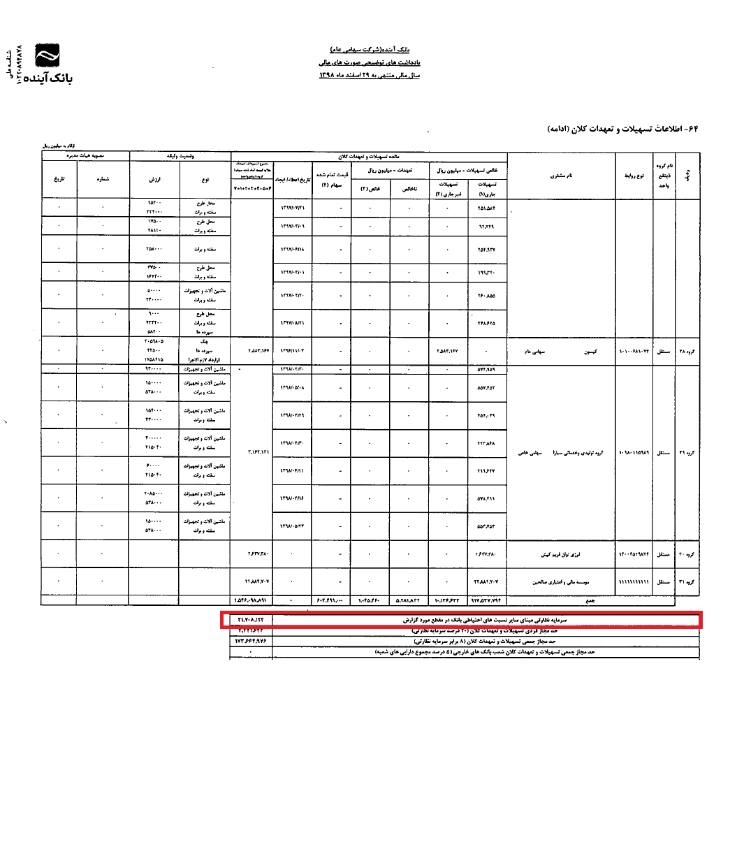

وقتی بانکی بیش از ١٠ درصد از سرمایه نظارتی (سرمایه پایه) خود تسهیلاتی را اعطا میکند یا مطالباتی در قالب تعهدات از سایر مشتریان خود دارد (مثل فروش ملک یا شرکتهای زیر مجموعه به صورت تعهدی یا غیرنقدی) و این تعهدات از ١٠ درصد سرمایه نظارتی بانک تجاوز پیدا کند، در زمره تسهیلات کلانِ بانک قرار میگیرد که در قسمتهای انتهایی صورت مالی بانکها این لیست (تسهیلات و تعهدات کلان) منتشر میگردد.

اما مطابق دستورالعمل تسهیلات و تعهدات کلان، بانکها مجازند که به هر شخص یا ذینفع واحد تا سقف ٢٠ درصد سرمایه نظارتی نافذ خود (سرمایه نظارتی که توسط بانک مرکزی تایید گردد و به بانک تنفیذ میگردد) و در مجموع تا سقف ٨ برابر سرمایه نظارتی نافذ خودشان تسهیلات و تعهدات کلان داشته باشند.

اما صورتهای مالی بسیاری از بانکها نشان میدهد که این حدود به هیچ وجه رعایت نمیگردد و خیلی از بانکها بیشتر از سقف مجاز خودشان تسهیلات کلان اعطا میکنند. از آن جایی که در بسیاری از موارد بیشتر تسهیلاتگیرندگان کلان بانکها عمدتا از اشخاص مرتبط و سهامداران بانکها هستند، نسبت تسهیلات و تعهدات کلان به کل تسهیلات اعطایی میتواند یکی از نسبتهای بسیار مهم در تحلیل صورتهای مالی بانکها باشد.

رشد پایه پولی نتیجه پرداخت تسهیلات کلان بانکهای دارای سرمایه نظارتی منفی

نسبت تسهیلات و تعهدات کلان به کل تسهیلات اعطایی نشان میدهد که هر بانک چه میزان از تسهیلات اعطایی خودش را به تسهیلاتگیرندگان کلان خودش اعطا کرده است؛ بنابراین هرچه این نسبت بالاتر باشد نشاندهنده این است که بانک بخش زیادی از تسهیلات را به اشخاص وابسته و مرتبط به خودش اعطا نموده است.

بنابراین باید این انتظار را داشت که بخش زیادی از مطالبات غیرجاری این قبیل بانکها امهال گردد و نسبت NPL (نسبت مطالبات غیرجاری) آنها به صورت غیرواقعی، کمتر از واقع افشا گردد.

در خصوص تسهیلات و تعهدات کلان بانکها، نکته مهم دیگری که وجود دارد این است که بسیاری از آنها با وجود داشتن سرمایه نظارتی منفی، همچنان بر مبنای سرمایه نظارتی مثبت چند سال قبل خود به پرداخت تسهیلات کلان اقدام میکنند که این اقدام بانکها در نهایت نتیجهای جز استقراض از بانک مرکزی و رشد پایه پولی نخواهد داشت.

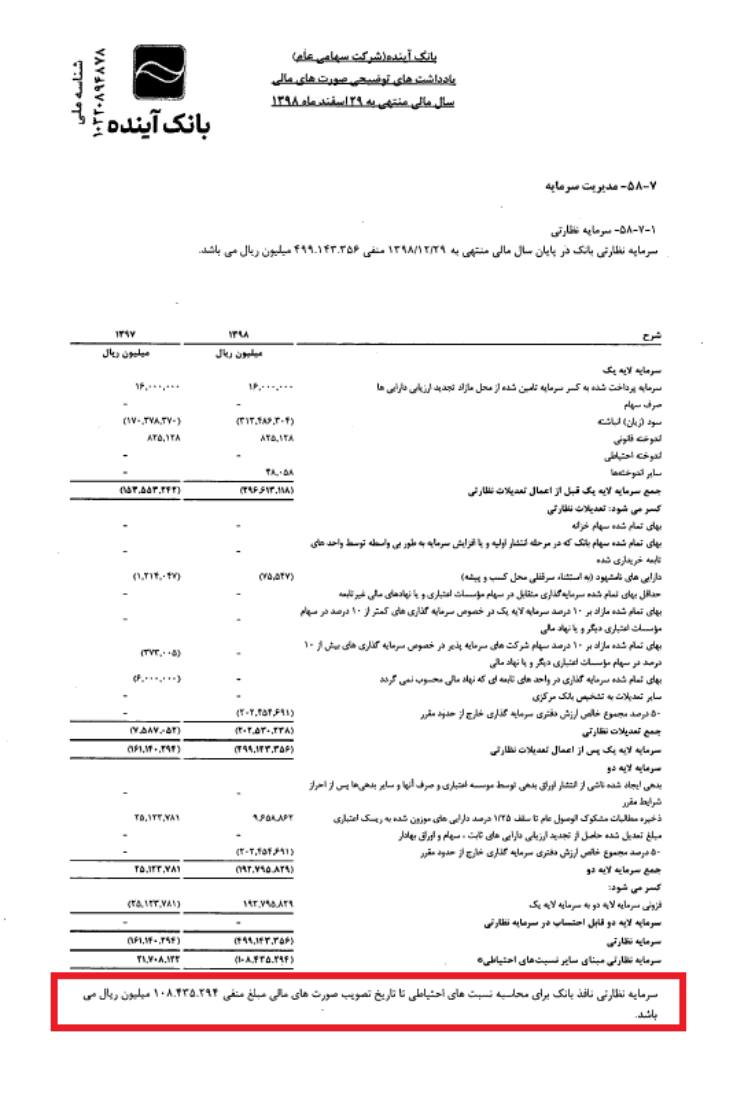

به عنوان مثال بانک آينده با وجود سرمايه نظارتی منفی، بر مبنای سرمايه نظارتی چند سال قبل خود (١٣٩٥) تسهيلات كلان اعطا میكند. لذا طبق دستورالعمل، اين قبيل بانکها اصلا نبايد تسهيلات كلان اعطا كنند.

اما بانک آينده كه با وجود سرمايه نظارتی نافذ منفی حدود ١٠ همتی (هزار ميليارد تومان)، همچنان بر مبنای سرمايه نظارتی سال ٩٥ خود به پرداخت تسهيلاتِ كلان اقدام نموده است. البته اين اقدام تنها مختص به بانک آينده نیست و بسياری از بانکها با وجود سرمايه نظارتی منفی خودشان به اعطای تسهيلات كلان اقدام مینمايند كه اين پدیده بيشتر به دليل ضعف سيستم نظارتی بانک مركزی است.

انتهای پیام/ پول و بانک