به گزارش مسیر اقتصاد اقتصاد مقاومتی یک «الگوی حکمرانی اقتصادی» است، به این معنا که سیاستها، قوانین و اقدامات طوری طراحی شود که اقتصاد کشور با کمترین اثرپذیری از تکانههای داخلی و خارجی، رشد و پیشرفت پایدار داشته باشد.

برای تحقق اقتصاد مقاومتی و پیاده سازی این الگوی حکمرانی، ضروری است دولت طرحهایی را به عنوان اولویت ویژه، در چارچوب «نقشه مقاوم سازی اقتصاد ایران» که بر «بروزرسانی و بالفعلشدن مزیتهای بالقوه اقتصادی کشور جهت استحکام ساخت درونی قدرت» و «توسعه تعاملات هدفمند با شرکای بزرگ اقتصادی مبتنی بر آن» استوار است، طراحی و به صورت برنامهریزی شده اجرا نماید؛ طوری که در نهایت، مقاوم سازی اقتصاد و رشد و پیشرفت پایدار اقتصادی، با وجود فشار حداکثری دشمن، محقق شود.

نقش دولت در این طرحهای اولویتدار، اجرای «اقدامات عملیاتی» شامل تصدی (اجرای امور)، بسترسازی (ایجاد زیرساخت)، قاعدهگذاری (هدایت و نظارت) و تسهیلگری (حمایت) است و ستاد فرماندهی اقتصاد مقاومتی، بستری است که برای این مهم پیشبینی شده و این ظرفیت را برای دولت فراهم میکند.

ستاد فرماندهی اقتصاد مقاومتی به عنوان نهادی که با فرمان رهبر معظّم انقلاب، بر اساس اصل ۱۳۸ قانون اساسی و به ریاست معاون اول رئیس جمهور شکل گرفت، وظیفه طراحی و تصویب و پیشبرد طرحهای جهشی و اولویتدار جهت مقاوم سازی اقتصاد و رفع موانع و تسهیلگریهای لازم برای پیگیری قدم به قدم آنها تا حصول نتیجه را بر عهده دارد و میتواند در تحقق اقتصاد مقاومتی و پیاده سازی نقشه دولت در این زمینه، نقش آفرینی ویژه و راهبردی داشته باشد.

در دولت قبل، این ستاد عمدتاً به امورات جاری اقتصاد و پروژههایی که اولویت بودجهای داشت میپرداخت؛ اما در دولت سیزدهم، رویه ستاد تغییر کرده و منطبق بر ماموریت اصلی خود قرار گرفته است. بر این اساس، ماموریت اصلی ستاد در دولت سیزدهم «تصویب طرحهای منتخب و محدود و تحول آفرین مبتنی بر نقشه مقاوم سازی اقتصاد» و «پیگیری قدم به قدم و مانع زدایی و تسهیل گری تا حصول نتیجه» است.

تصویب طرح توسعه نظامات بانکی بینالمللی به عنوان اولویت دولت

در همین راستا، پس از تصویب ۲ طرح اولویت دار دولت در جلسه ۱۴ دی ماه ستاد فرماندهی اقتصاد مقاومتی تحت عناوین «جهش کریدور ترانزیتی شمال جنوب» و «توسعه زنجیره ارزش نفت و گاز»، در تاریخ ۳ اسفند ۱۴۰۱ و پس از جلسات متعدد کارشناسی دبیرخانه ستاد که از ابتدای سال با خبرگان، مسئولین و دستگاههای متولی برگزار گردید، ۲ طرح اولویت دار دیگر دولت نیز به تصویب رسید. یکی از این طرحها، «تامین پایدار غذای اساسی» و دیگری طرح «توسعه نظامات بانکی بین المللی» شامل ۶ محور و برنامه کلیدی بود که بانک مرکزی متولی آن است.

هدف از این طرح «تقويت و تثبيت زیرساختها و نظامات بانکی بین المللی کشور» و «استقرار نظامات رسمی، غيرتراستی و تحريمناپذير بانکی با همكاری شرکای بزرگ اقتصادی کشور» است و اجرای آن به توسعه تعاملات تجاری و بانکی با کشورهای طرف تجاری و کاهش هزینههای تجارت خارجی منجر میشود. لذا این طرح یکی از محورهای راهبردی در ایجاد تجارت پایدار و مقاومسازی اقتصاد بوده و ذیل مواد ۹ و ۱۰ سیاستهای کلی اقتصاد مقاومتی قرار میگیرد و به همین دلیل، به اولویت دولت تبدیل شده است.

۶ محور طرح توسعه نظامات بانکی بینالمللی

طرح توسعه نظامات بانکی بینالمللی شامل ۶ محور منتخب، به عنوان برنامه اجرایی در این زمینه تهیه شده است. این محورها عبارتند از:

- مشارکت و انعقاد قرارداد کارگزاری میان بانکهای ایرانی با بانکهای فعال در کشورهای هدف؛

- انعقاد و اجراییکردن پیمانهای پولی دوجانبه و چندجانبه با کشورهای هدف از طریق «ایجاد خطوط معاوضه نقدینگی» و «پایاپایسازی مبادلات مبتنی بر الگوی حسابداری ارز مرجع»؛

- توسعه سازوکارهای پرداخت خرد منطقهای با کشورهای هدف از طریق «اتصال شبکه شتاب ایران به شبکه پرداخت کارتی کشورها» و «استفاده از زیرساختهای بومی پرداخت خرد ایران در کشورهای فاقد صنعت پیشرفته بانکی»؛

- استفاده از زیرساختهای جدید انتقال پیام در مبادلات بانکی با کشورهای هدف از طریق «اتصال به پیامرسانهای مستقل کشورها» و «فعالسازی پیامرسانهای غیرمتمرکز مبتنی بر فناوری داخلی»؛

- استقرار زیرساختهای تسهیلگر بانکی-ارزی در مناطق آزاد هدف از طریق «فعالسازی نظام بانکداری فراساحلی» و «جذب بانکهای کشورهای هدف جهت ارائه خدمات بانکی-ارزی»؛

- ایجاد قواعد زیرساختها و بسترهای لازم جهت فعالسازی ریال آفشور و استفاده از ارزهای آفشور کشورهای هدف در تجارت خارجی.

با توجه به ماهیت مسائل نظامات بانکی بینالمللی و لزوم تقويت و تثبيت نظام تبادلات رسمی بانکی با کشورهای طرف تجاری، متناسب با ۶ محور اصلی طرح توسعه نظامات بانکی بینالمللی، دولت ۲ وظیفه مهم خود یعنی بسترسازی (ایجاد زیرساخت) و قاعدهگذاری (هدایت و نظارت) را برعهده خواهد داشت.

از جمله موانع و مسائل تحقق این محورها میتوان به تعریف همکاری واقعی و عملیاتی با طرفهای تجاری و شرکای اصلی، نبود زیرساختهای لازم بانکی در سطح بین الملل و وابستگی به مسیرهای تحریم پذیر در تعاملات مالی اشاره کرد که ستاد فرماندهی اقتصاد مقاومتی، ظرفیت و دسترسی لازم برای فراهمسازی آن را دارد.

چرا توسعه نظامات بانکی بینالمللی اهمیت دارد؟

تجارت خارجی بخشی از تعاملات اقتصادی است که بین کشورها انجام میشود و در خلال آن کالا یا خدماتی بین آن کشورها ردوبدل میشود. جهت شکلگیری تجارت بینالملل بین واردکننده و صادرکننده، وجود سه پیشنیاز زیرساختی ضروری است که شامل «زیرساختهای قانونی و نظارتی»، «زیرساختهای حملونقل کالا» و «زیرساختهای تبادلات مالی» میشود.

طی سالهای گذشته و با اعمال تحریمهای اقتصادی علیه کشور ما، هر سه حوزه زیرساختی تجارت خارجی هدف انواع تحریمها بوده است؛ از این بین میتوان به تحریمهای زیر اشاره کرد:

- قانون جامع تحریم ایران؛ پاسخگویی و منع سرمایهگذاری (CISADA)؛

- تحریم افراد و شرکتها تحت عنوان لیست تحریمی آمریکا (SDN List)؛

- تحریم اختیار دفاع ملی ۲۰۱۲ آمریکا (NDAA 2012)؛

- تحریم بنادر و شرکتهای بهرهبردار بنادر ایران (بخشی از تحریم IFCA)؛

- تحریم شرکتهای کشتیرانی و کشتیها؛

- تحریم ارائه خدمات بیمهای برای حملونقل دریایی؛

- تحریم خرید، فروش، اجاره و ساخت کشتی.

کشور نیز در مقابل این تحریمها، اقداماتی را اتخاذ کرد که بهعنوان مثال میتوان به موارد زير اشاره كرد:

- راهاندازی پرتال ارزی، مرکز مبادلات ارزی و سامانه نیما؛

- استفاده از طلا و فلزات گرانبها در پرداخت؛

- تعامل با بانکهای با مأموریت خاص یا کوچک؛

- استفاده از شبکه گسترده صرافیها؛

- راهاندازی سامانه داخلی انتقال الکترونیک پیامهای مالی (سپام)؛

- نقلوانتقالات مالی با پوشش افراد و شرکتهای غیرایرانی؛

- مبادله چمدانی ارز.

در این میان گفتنی است که اگرچه برخی از تحریمها و محدودیتهای اعمالشده بر ایران مرتبط با تجارت نفت (به عنوان منبع اصلی درآمد ارزی کشور) بوده، اما تأثیر این تحریمها فراتر از تجارت نفت رفته و بر بخشهای مختلف تجارت نفتی و غیرنفتی کشور نیز سایه افکنده است.

این در حالی است که وجود تحریمهای عام از جمله تحریم سوئیفت و ممنوعیت استفاده از آن برای بانکهای ایرانی، تحریم ایران در استفاده از واحد ارزی دلار، تحریم همه نهادهای مالی ایرانی (دستور اجرایی ۱۳۵۹۹ رئیس جمهور آمریکا) در سال ۲۰۱۲ و سایر تحریمهای مشابه مؤید این واقعیت است که همه تجارت خارجی کشور هدف مستقیم و غیرمستقیم تحریمهای ظالمانه آمريكا و غرب بوده است.

بررسی تجربه کشور طی سالهای گذشته نشاندهنده آن است که اگرچه تحریمها همچون مانعی سد راه افزایش درآمدهای ارزی و مبادلات تجاری بوده، اما اتخاذ اقداماتی در مقابل این تحریمها، اثر آنها را کاهش داده و در برخی موارد این اقدامات سبب مقامسازی اقتصاد کشور شده است.

لزوم سیاستگذاری بانکی با فرض ماندگاری تحریمها

با این حال توجه به این واقعیت نیز ضروری است که تحریمها علیه جمهوری اسلامی ایران ناشی از بهانههایی از جمله برنامه هستهای یا موشکی و حتی حقوق بشر نیست، بلکه موقعیت استراتژیک کشور و نقش موثر آن در رخدادهای ژئوپلیتیک منطقهای، دشمنان را به این نتیجه رسانده که تنها راه مقابله با ایران، استفاده از تحریمهای همهجانبه است؛ از همینرو بررسی اقتصادی و حقوقی ساختار تحریمها علیه ایران، این موضوع را آشکار میکند که ساختار تحریمها علیه کشور دائمی بوده و در هیچ دورهای، حتی بازهای که از آن به عنوان بازه کاهش فشار تحریمها یاد میشود، ساختار تحریمهای همهجانبه علیه کشور تغییر مثبتی به خود ندیده است، بلکه در هر مرحله ساختار و ابزارهای تحریم و تهدید علیه کشور و طرفهای تجاری آن بیشتر و پيشرفته تر شده است.

از سوی دیگر تجربه ثابت کرده همواره هدف آمریکا از اعطای معافیت تحریمی تنها کسب منفعت اقتصادی و سیاسی برای خود بوده است؛ بهطوریکه تحریم و معافیتهای تحریمی عملا دو روی یک سکه هستند. از همینرو بدیهی است که دستگاههای اقتصادی و سیاست خارجی کشور باید ابزار تحریم و معافیتهای تحریمی را در یک راستا ببینند و سیاستگذاری اقتصادی در کشور با فرض دائمیبودن تحریمها با رویکرد خنثیسازی و بیاثر كردن تحريم (نه صرفا دورزدن آن) صورت پذیرد.

ایجاد نظام پرداخت رسمی، راهکار مهم خنثیسازی تحریمها

در شرایط کنونی تنها راه خنثیسازی تحریمها، تعریف و توسعه همکاریهای راهبردی با «رقبای اقتصادی کشورهای تحریمکننده ایران (بلوک غرب)» از جمله چین، روسیه و سایر کشورهای منطقه مبتنی بر «مزیتهای رقابتی و بروز شده کشور در ساخت درونی قدرت» است؛ کشورهایی که از یکسو ظرفیت اقتصادی بالایی داشته و توان ایستادگی و نادیده گرفتن تحریمهای بانکی آمریکا و متحدانش را دارند و از سوی دیگر کشورهای غربی به دلیل نیاز به این کشورها (چین) و یا بیاثر بودن تحریمها بر آنها، قادر به محدود کردنشان نیستند.

تجربه ایران در دوران تحریم نشان داده است در صورت انتفاع اقتصادی دو طرفه و وجود رابطه پایدار تجاری، در شرایط تحریمی نیز شرکای بینالمللی تمایل به برقراری روابط و همکاریهای اقتصادی با ایران را دارند. بنابراین ضروری است با بهرهگیری مناسب از ظرفیتهای اقتصادی و تجاری کشور، ایجاد یک «نظام پرداخت بینالمللی رسمی و پایدار» برای کشور که مهمترین مؤلفه در زیرساختهای مورد نیاز برای تجارت خارجی است، در دستور کار قرار گیرد و زمینه خنثیسازی تحریم از طریق آن فراهم شود.

یکی از دلایل اثرگذاری تحریمهای غرب بر اقتصاد ایران، محدود شدن نظامات پرداخت رسمی کشور و تراستی شدن آنها بوده که هزینه قابل توجهی بر اقتصاد کشور تحمیل کرده است. در واقع در صورت عدم وجود نظام تبادلات رسمی بانکی، ساختار پرداختهای تجاری کشور برای در امان بودن از تحریمها، مجبور است از ابزارها و روشهای غیررسمی و واسطهای استفاده کند که هزینهها و کارمزدهای مختلفی را به بنگاههای اقتصادی تحمیل میکند و در نهایت بر قیمت تمامشده کالاهای وارداتی یا تولیدی کشور که مواد اولیه وارداتی دارند، تاثیر میگذارد.

استفاده از شرکتهای واسطهای (یا اصطلاحا تراستی) هزینههای جانبی دیگری نیز به اقتصاد کشور تحمیل میکند؛ در واقع بهدلیل عدم شفافیت در تراکنشهای تجاری و استفاده از چند واسطه (از جمله صرافی و بانکهای واسطهای)، شرایط برای خروج سرمایه یا تأمین مالی قاچاق بهوجود میآید. به عبارت دیگر با حذف نقش بانک به عنوان نهادی برای صحتسنجی و تأیید اسناد تجاری، شرکتها ممکن است با کماظهاری ارز حاصله از صادرات یا بیشاظهاری هزینههای واردات، سبب خروج ارز از کشور یا عدم بازگشت ارزهای حاصل از صادرات به کشور بشوند که در نهایت در قالب خروج سرمایه و تأمین مالی کالاهای قاچاق، به اقتصاد کشور آسیب وارد می کند و امکان رصد و یا جلوگیری از آن هم در عمل تقریبا وجود ندارد.

بنابراین بی اثر کردن تحریم ها در این زمینه، به معنای توسعه نظامات بانکی رسمی بین المللی با شرکای بزرگ تجاری است؛ چرا که بازگشت به نظامات قابل تحریم قبلی با مذاکره، مجددا کشور را در معرض ریسکهای آتی و بسته شدن پنجرههای باز شده قرار خواهد داد.

نقش نظامات بانکی رسمی در توسعه و تسهیل تجارت خارجی

با تشدید تحریمها علیه نظام بانکی و مالی کشور، عملا تبادلات بانکی بینالمللی کشور با استفاده از روشهای جایگزین صورت میگیرد و در بسیاری از موارد، نقش محوری بانک به عنوان یکی از مهمترین نهادهای مالی تسهیلکننده تجارت، از بین رفته و به شبکه تراستی منتقل شده است.

به عبارت دیگر، با توجه به سهم بالای تبادلات غیر رسمی تجاری با کشورهای طرف تجاری و عدم امکان استفاده گسترده از بانکها در تجارت پس از تحریم، تجار ایرانی با گزینههای اندکی در روشهای پرداخت مواجه هستند و در بسیاری از موارد در مواجهه با ریسکهای تجاری، مجبورند کاملا یکطرفه این ریسکها را پوشش دهند که بعضا سبب از دسترفتن سرمایه و همچنین عدمامکان پیگیری حقوقی نیز میشود.

به همین دلیل است که گفته میشود در صورت نبود زیرساختهای رسمی و گسترده یا محدودیت در روشهای تبادلات مالی، تجارت با ریسک و هزینه همراه میشود که نتیجه آن کاهش حجم تجارت خواهد بود. البته که نظامات بانکی رسمی وابسته به برداشته شدن تحریم نیست، بلکه برای جمهوری اسلامی ایران این امکان وجود دارد که با شرکای اصلی تجاری خود که اتفاقا جزو رقبای تحریم کنندگان محسوب میشوند، چنین نظاماتی را برای بی اثر کردن تحریمهای مالی بینالمللی پایه گذاری کند.

برنامه عملیاتی طرح توسعه نظامات بانکی بینالمللی

طرح «توسعه نظامات بانکی بینالمللی» از ۶ محور تشکیل شده که بعضی از آنها، پیش از این نیز در دستور کار قرار داشته است؛ لکن مصوبه ستاد فرماندهی اقتصاد مقاومتی به دلیل جایگاه این نهاد، تحقق آنها را در صدر اولویتهای دولت سیزدهم قرار داده است و بنا دارد با پیگیری مستمر و مانعزدایی و تسهیلگری، تا حصول نتیجه آن را دنبال کند.

محور اول: مشارکت و انعقاد قرارداد کارگزاری با بانکهای فعال در کشورهای هدف

یکی از بخشهای مهم نظامات بانکی رسمی بینالمللی، عملیات نقلوانتقال پول و اعتبار است که به کمک نظامات پرداخت فرامرزی انجام میشود. در واقع سیستمهای پرداخت داخلی به طور معمول مستقیماً با سیستمهای پرداخت سایر کشورها مرتبط نیستند و با توجه به اینکه هنگام انتقال ارز بین دو کشور، ارز به صورت فیزیکی به خارج از کشور منتقل نمیشود، بانکها حسابهایی را برای یکدیگر افتتاح میکنند که آنها را قادر میسازد تا پرداختهای ارزی را با یکدیگر انجام دهند. در هنگام انجام یک تراکنش، حسابها در یک کشور بستانکار میشوند و مبلغ مربوطه را در کشور دیگر بدهکار میکند. به این شیوه، رابطه کارگزاری بانکی گفته میشود.

کارگزاری بانکی ترتیبی است که بر اساس آن یک بانک (کارگزار) سپردههای متعلق به سایر بانکها را نگه میدارد و خدمات پرداخت و سایر خدمات را به آنها ارائه میدهد. ترتیبات کارگزاری بانکی، بانکها را قادر میسازد تا به خدمات مالی در سایر کشورها دسترسی داشته باشند، خدمات پرداخت فرامرزی را به مشتریان خود ارائه دهند و از تجارت بینالمللی پشتیبانی کنند.

البته پرداختهای فرامرزی از طریق رابطه کارگزاری بانکی معمولاً شامل مجموعهای از انتقال وجه در زنجیرهای از بانکهای کارگزار مرتبط است. به بانکهای موجود در زنجیره انتقال پول، بانکهای واسطه (intermediary banks) گفته میشود و هرچه تعداد این بانکهای واسطهای بیشتر باشد، هزینه مبادله و کارمزدهای آن و همچنین زمان تراکنش نیز بیشتر میشود. در برخی موارد، پرداخت فرامرزی ممکن است چندین روز طول بکشد و تا دهها برابر بیشتر از پرداختهای داخلی کارمزد داشته باشد؛ به همین دلیل، کشورها سعی میکنند با طرفهای تجاری خود، که حجم مناسبی از جریان پول بین آنها شکل گرفته، رابطه مستقیم کارگزاری برقرار کنند.

همچنین هرچه زنجیره رابطه کارگزاری بین دو کشور بیشتر باشد، امکان اعمال تحریمها و در نتیجه تأثیرگذاری آنها نیز بیشتر میشود. به همین دلیل بود که پس از تحریم برخی از بانکهای روسیه در واکنش به بحران اوکراین، روسیه به توسعه روابط کارگزاری با کشورهای هدف تجاری از جمله هند اقدام کرد. در همین راستا چندی پیش مقامات بانک دولتی یوسیاو هند، طی مصاحبهای اعلام کردند که این بانک حساب ویژه به ارز روپیه برای گازپرومبانک روسیه افتتاح خواهند کرد تا تجارت رو به رشد بین دو کشور را تسهیل کند.

بهطور کلی برقراری شبکهای از رابطه کارگزاری میان بانکها، یکی از اساسیترین پیشنیازها برای وجود رابطه بانکی و نقلوانتقالات مالی است و همه ابزارهای دیگر نظامات بانکی بینالمللی از این شبکه برای ارائه خدمات به بنگاهها و افراد استفاده میکنند. از جمله خدماتی که میتوان در قالب بانک کارگزار دریافت و ارائه کرد میتوان به «ابلاغ و معامله اعتبارات اسنادی گشایشیافته از طرف یکدیگر، ضمانتنامههای متقابل، تبادل اطلاعات اعتباری مشتریان، نقلوانتقالات پولی و حوالهها، قبول وصولیها و بروات یکدیگر» اشاره کرد.

اجراییکردن این محور الزاماتی نیز دارد که از آن جمله میتوان به «بررسی نظام بانکی کشورهای طرف تجاری ایران برای یافتن بانکهای مناسب بهمنظور همکاری بانکی در زمینه تجارت دوجانبه براساس شاخصهای بانکی و تجاری»، «مذاکره با مقامات کشورها و بانکهای هدف جهت اجراییکردن روابط کارگزاری» و «انتقال جریان مبادلات تجاری با کشورهای هدف به مسیر بانکهای کارگزار» اشاره کرد که در دستور کار است.

محور دوم: انعقاد و اجراییکردن پیمانهای پولی دوجانبه و چندجانبه با کشورهای هدف

پیمانهای پولی دوجانبه (سوآپهای ارزی) یکی از ابزارهای بانکی است که برخی کشورها (عمدتا کشورهای غربی) با هدف مدیریت نوسانات ارز در بازارهای ارز خارجی و برخی دیگر کشورها (عمدتا کشورهای شرقی به رهبری چین) با هدف تأمین و مدیریت منابع مالی واردات بدون وابستگی به ارزهای خارجی از آن استفاده میکنند. کشور ایران نیز میتواند با انعقاد پیمان پولی دوجانبه با کشورهای هدف و تامین ارز مورد نیاز واردات خود بدون استفاده از دلار و یورو و همچنین پوشش ریسک نوسانات کوتاهمدت و مقطعی ارز برای بازرگانان، از این ابزار استفاده کند.

بررسی تجربیات کشورهای دیگر (از جمله کشورهای ترکیه و آرژانتین) نشان میدهد این ابزار در شرایط کاهش ارزش پول ملی نیز قابلیت عملیاتیشدن دارد و میتوان به کمک روشهای مختلفی از جمله کمکردن دورههای زمانی تسویه، انعقاد پیمان پولی دوجانبه تا سقف تراز تجاری به عنوان شروع و همچنین پایاپایسازی مبادلات مبتنی بر «الگوی حسابداری ارز ثالث»، اقدام به طراحی قرارداد کرد.

با توجه به برآورد کارشناسی حداقل ۵۰۰ میلیون دلار تراز تجاری برای بهصرفهبودن راهاندازی سازوکار پیمانهای پولی دوجانبه، کشورهای چین، امارات، ترکیه، هند، روسیه و عمان این ظرفیت را دارند که جز کشورهای هدف اولیه برای انعقاد پیمان پولی دوجانبه باشند. البته در خصوص کشورهایی که رابطه نزدیکتر تجاری دارند و از شرکای اصلی و بزرگ محسوب می شوند، می توان توسعه تجارت را نیز در دستور کار قرار داد.

از سوی دیگر، انعقاد پیمانهای پولی با دیگر کشورها، باید جزئی از سیاست تجاری کشور باشد؛ به عبارت دیگر، پیمانهای پولی میتواند به کمک برنامهریزی برای توسعه تجارت کالا و خدمات با کشورهای هدف بیاید و با توجه به هدفگذاری وزارت صنعت، معدن و تجارت، بانک مرکزی اقدام به پیگیری پیمانهای پولی دوجانبه کند.

بررسی عملکردی پیمانهای پولی اثبات میکند که وجود این پیمانها بین کشورها، سبب افزایش تجارت دوجانبه میشود. به عنوان مثال بررسی تجربه کشور چین در انعقاد پیمانهای پولی نشان میدهد این پیمانها میتوانند نسبت تجارت کشورها با چین را حداقل تا ۱.۹ درصد افزایش دهند. در واقع امضای خطوط سوآپ به تقویت جریانهای تجاری دو جانبه بین چین و کشورهای شریک کمک میکند و نسبت جریانهای تجاری با چین را افزایش میدهد؛ همچنین حتی در شرایطی که کل صادرات کشور شریک کاهشیافته باشد، سهم چین از صادرات آن کشور افزایشیافته است. این موضوع نشان میدهد که یکی از انگیزههای کشورهای شریک، به ویژه برای کشورهای دارای کسری تجاری با چین، جهت امضای پیمانهای پولی با این کشور، افزایش صادرات به چین است.

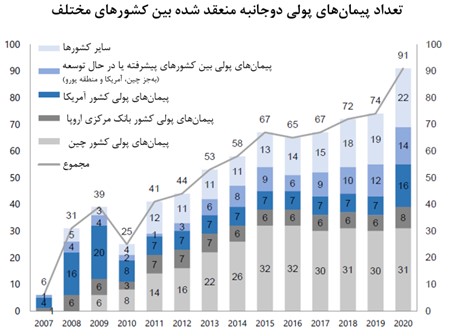

طبق آمار صندوق بینالمللی پول (IMF)، در سال ۲۰۲۰، تعداد ۹۱ پیمان پولی دوجانبه میان کشورهای مختلف منعقد شده که جزئیات آن در نمودار زیر نشان داده شده است.

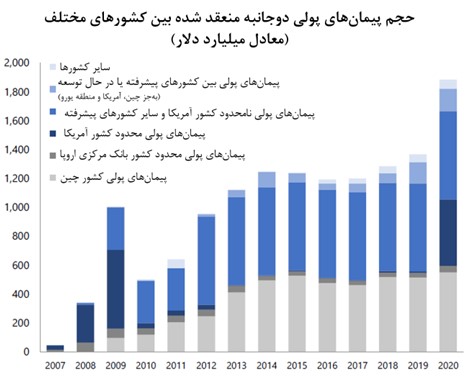

طبق آمار IMF، در سال ۲۰۲۰، معادل ۱,۸۸۵ هزار میلیارد دلار پیمان پولی دوجانبه میان کشورهای مختلف منعقد شده که جزئیات آن در نمودار زیر نشان داده شده است.

از جمله الزاماتی که میتوان برای محور دوم طرح «توسعه نظامات بانکی بینالمللی» در نظر گرفت میتوان به مواردی همچون «مذاکره با کشورهای هدف جهت انعقاد پیمانهای پولی دوجانبه و قراردادهای سوآپ ارزی»، «ارائه برنامه عملیاتی و زمانبندی اجرایی توسط بانک مرکزی»، «توسعه اتاقهای پایاپای چندجانبه فعلی در کشور» و «راهاندازی اتاقهای پایاپای دو و چندجانبه جدید برای تسهیل ترتیبات سواپهای ارزی» اشاره کرد.

محور سوم: توسعه سازوکارهای پرداخت خرد منطقهای با کشورهای هدف

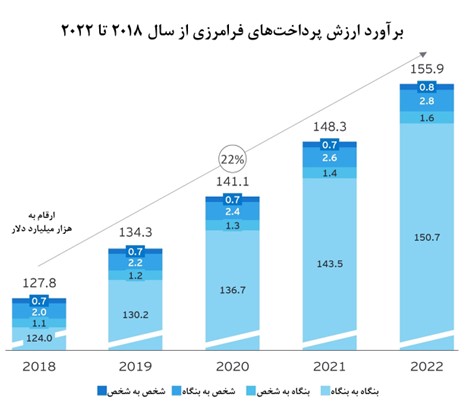

حجم پرداختهای خرد فرامرزی طی سالهای گذشته با رشد چشمگیری همراه بوده است؛ تخمین زده میشود که ارزش پرداختهای خرد فرامرزی از ۱۵۶ هزار میلیارد دلار در سال ۲۰۲۲، تا سال ۲۰۲۷ به بیش از ۲۵۰ هزار میلیارد دلار افزایش یابد. اندازه بازار پرداختهای بینالمللی حدودا با نرخ ۵ درصد در سال رشد میکند. برآورد میشود که در سال ۲۰۲۲ انواع پرداختهای فرامرزی به تفکیک زیر صورت میپذیرد:

- تراکنشهای بنگاه به بنگاه (B2B) با ارزش ۱۵۰.۷ هزار میلیارد دلار، بیشترین سهم را به خود اختصاص میدهد؛

- تراکنشهای شخص به بنگاه (C2B)، مانند تجارت الکترونیک فرامرزی و هزینههای گردشگری آفلاین، با ارزش ۲.۸ هزار میلیارد دلار؛

- تراکنشهای بنگاه به شخص (B2C) که شامل حقوق دستمزد یا پرداخت بهره میشود، با ارزش ۱.۶ هزار میلیارد دلار؛

- تراکنشهای شخص به شخص (C2C)، مانند پرداختهای حواله، با ارزش ۰.۸ هزار میلیارد دلار، کمترین سهم را در انواع تراکنشهای فرامرزی در سال ۲۰۲۲ دارد.

یکی از راهکارهایی که سبب توسعه تجارت کالا و خدمات بین کشورها میشود، سازوکارهای پرداخت خرد مشترک است. استفاده از ابزارهای پرداخت خرد از جمله کارتهای بانکی و کیفهای پول الکترونیک با کشورهای طرف معامله و تجارت، علاوه بر تسهیل در پرداخت و کاهش هزینه معامله (Transaction cost)، سبب میشود این پرداختها در سیستم رسمی بانکی به صورت شفاف و بدون نیاز به ارز واسط انجام گیرد و از مسائلی همچون خروج سرمایه و تأمین مالی قاچاق جلوگیری شود.

یکی از ظرفیتهای مناسب راهاندازی ابزارهای پرداخت خرد منطقهای، توسعه درآمدهای ارزی حوزه گردشگری است. به عنوان مثال در صورتیکه با استفاده از اتصال شبکه پرداخت کارتی، گردشگر خارجی به ایران بیاید و بتواند با کارت بانکی خود (یعنی کارت بانکی که در کشور مبدأ استفاده میکند)، هزینههای خود در ایران را پرداخت کند، علاوه بر افزایش میزان خرید (سهولت در خرید و کاهش هزینههای مبادله پول)، از این درآمد ارزی میتوان به عنوان تامین مالی واردات استفاده کرد. همچنین گردشگر ایرانی نیز میتواند با حضور در کشور خارجی، بدون نیاز تبدیل ریال به ارز کشور هدف، هزینههای خود را پرداخت کند که به کاهش تقاضای ارزی منجر میشود.

همچنین این ظرفیت نیز وجود دارد که در برخی از کشورهای منطقه که فاقد سیستم پرداخت بانکی هستند یا به دلایلی نمیتوان با سیستم پرداخت کارتی آنها همکاری تعریف کرد، از شرکتهای فعال در حوزه فناوری خدمات مالی (شرکتهای فینتک) برای تسهیل پرداختهای فرامرزی با استفاده از ابزارهایی همچون کیف پول الکترونیک، پرداختهای موبایلی مبتنی بر اسکن QRcode و فناوری NFC استفاده کرد.

علاوه بر مذاکره با مقامات بانکی و همچنین نهادهای ارائهدهنده خدمات پرداخت (PSPها) در کشورهای هدف برای راهاندازی بستر پرداخت خرد دوجانبه یا چندجانبه، ضروری است با ارائه تسهیلات قانونی و حقوقی مناسب زمینه را برای حضور شرکتهای فینتک فعال در پرداختهای بینالمللی فراهم کرد. همچنین ساماندهی وضعیت ارائه خدمات پرداخت الکترونیک به سرمایهگذاران، گردشگران و اتباع خارجی در ایران از جمله الزامات و پیشنیازهای اجراییکردن این محور است.

محور چهارم: استفاده از زیرساختهای جدید انتقال پیام در مبادلات بانکی با کشورهای هدف

بهصورت کلی، پرداختهای بانکی بینالمللی به ۳ زیرساخت اصلی یعنی روابط کارگزاری، بستر تسویه معاملات و بستر پیامرسانی مالی نیاز دارد. بستر پیامرسانی علاوه بر تسهیل در تبادل اطلاعات پرداختها و دیگر عملیاتهای بانکی، سبب ارتباط شبکهای بانکهای عضو پیامرسان با یکدیگر میشود و به این ترتیب فرایند پرداخت و تسویه چندجانبه بینبانکی با سرعت و گستردگی بیشتری انجام میشود. پیامرسانهای مالی نهتنها به عنوان صرفا یک ابزار پیامرسانی، بلکه به عنوان ابزاری برای اتصال شبکهای بانکها با یکدیگر به شمار میآید و بانکها میتوانند به صورت غیرمستقیم از روابط کارگزاری فیمابین بانکهای دیگر استفاده کنند.

به طور کلی پس از افشاء شدن جاسوسی از ابزار سوئیفت توسط آمریکا، حملههای سایبری به سامانههای فرعی سوئیفت در کشورهای مختلف و تردید در خصوص امنیت سایبری سامانههای سوئیفت و همچنین استفاده از سوئیفت به عنوان یک ابزار در خدمت نظام تحریمکننده آمریکا، کشورهای مختلف جهان شروع به کاهش استفاده از سوئیفت و راهاندازی بستر جدید پیامرسانی مالی بومی کردند. از تجربههای موفق در این زمینه میتوان به سامانه پیامرسان مالی داخلی کشور هند (SFMS)، سامانه پیامرسانی مالی ذیل CIPS چین (با عضویت ۸۰۷ نهاد مالی غیرچینی) و سامانه SPFS روسیه (با عضویت ۱۰۶ نهاد مالی غیرروسی) اشاره کرد که در حال حاضر کشورهای زیادی در دنیا از آن استفاده میکنند.

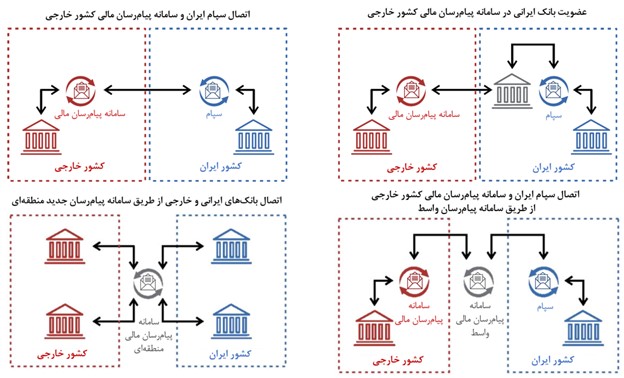

لذا این ظرفیت وجود دارد که به روشهای مختلف، پیامرسان مالی ایران (سپام) و پیامرسانهای مالی سایر کشورها همکاری مشترکی با یکدیگر توسعه دهند؛ از جمله روشهای همکاری میتوان به موارد زیر اشاره کرد:

- عضویت بانکهای ایرانی در سامانه پیامرسان مالی مستقل سایر کشورها و عضویت بانکهای خارجی در سپام ایران؛

- اتصال سپام ایران و سامانه پیامرسان مالی کشورهای خارجی بهصورت دوجانبه؛

- اتصال سپام ایران و سامانه پیامرسان مالی کشورهای از طریق سامانه پیامرسان مالی واسط؛

- اتصال بانکهای ایرانی و خارجی همکار از طریق سامانه پیامرسان مالی جدید منطقهای.

در این میان، شناسایی مناسبترین روشهای اتصال به پیامرسانهای مالی سایر کشورها با توجه به الزامات قانونی و حقوقی، مذاکره با بانکهای خارجی جهت پیوستن به سامانههای پیامرسانی مالی داخلی، تسریع در اجراییکردن پروژههای فعلی و تسهیل استفاده از ظرفیت شرکتهای داخلی جهت فعالسازی پیامرسانهای غیرمتمرکز مبتنی بر فناوری داخلی، از جمله پیشنیازهای این اقدام مهم در طرح توسعه نظامات بانکی بین المللی ستاد فرماندهی اقتصاد مقاومتی به شمار میرود.

محور پنجم: استقرار زیرساختهای تسهیلگر بانکی-ارزی در مناطق آزاد هدف

یکی دیگر از ابزارهای مهم در بانکداری بینالملل، استفاده از زیرساختهای تسهیلگر بانکی-ارزی، از جمله بانکهای فراساحلی یا آفشور است که عمدتاً در پرداختهای با حجم متوسط و بالا مورد استفاده قرار میگیرد و خاصیت بی اثرسازی تحریم و ایجاد یک خط بانکی مستقل و تحریم ناپذیر در مشارکت با شرکای اصلی تجاری را دارد. بانکداری فراساحلی به عملیات بانکی اطلاق میشود که توسط یک بانک واقع در منطقه یا سرزمینی غیر از سرزمین اصلی (که اغلب جزایر متعلق به دولت حاکم بر سرزمین اصلی) و تحت قوانین و مقرراتی غیر از قوانین و مقرات حاکم بر سرزمین اصلی فعالیت میکند.

بهطور کلی معمولاً نهادهای آفشور با سرزمین اصلی کار نمیکنند؛ به این معنا که فقط با ارز خارجی کار کرده و در بیشتر کشورها مراوده مستقیمی با سرزمین اصلی ندارند (ارائه خدمات به اشخاص غیرمقیم به ارز خارجی و در مقیاس بالا)؛ بنابراین فقط به شرکتهای خارجی یا شرکتهایی که در مناطق آزاد هدف این شیوه بانکداری ثبت شده و فعالیت میکنند، خدمات میدهند. این مسأله نوعی مشوق برای حضور سرمایهگذاران در مناطق آزاد است. بانکهای آفشور در دنیا سه تفاوت عمده با بانکهای سرزمین اصلی دارند: ۱) محدودیت زمانی و مکانی ندارند و به صورت تمام وقت در طول هفته و شبانهروزی کار میکنند، ۲) محرمانگی بالای هویت افراد دارای حساب و عملیات بانکی آنها و ۳) مقررات سهلگیرانهتر در حوزه ورود و خروج ارز، بیمه و معافیتهای مالیاتی.

از جمله عوامل استفاده از بانکداری فراساحلی در تبادلات مالی و بانکی کشورها میتوان به مواردی همچون «تنوعگرایی در ابزارهای مالی و بانکی، توسعه کسبوکار ارزی بانکها و شرکتها و درآمدزایی از این طریق، درگیر کردن تجار خارجی در نظام بانکی، مالی و بیمهای، جذب سرمایهگذاری خارجی، ارزآوری از طریق ایجاد هاب بانکی، مالی و بیمهای بینالملل» اشاره کرد. در این زمینه ضرورت دارد که به عنوان پیشنیاز اساسی، بسترهای قانونی و حقوقی ایجاد بانکهای فراساحلی داخلی و خارجی در مناطق آزاد از جمله تهیه آییننامه تاسیس بانکهای فراساحلی توسط بانک مرکزی فراهم شود.

محور ششم: ایجاد قواعد زیرساختها و بسترهای لازم جهت فعالسازی ارزهای آفشور

از جمله ابزارهایی که برخی کشورها برای توسعه استفاده از ارز ملی خود در تجارت و همچنین مدیریت مصارف ارزی خود انجام میدهند، استفاده از ارزهای ملی تحت عنوان ارزهای آفشور است. منظور از ارزهای آفشور، آن دسته از ارزهایی است که توسط یک کشور منتشر میشود اما هدف استفاده از آن ارز در تسویه معاملات تجاری با شرکتهای خارجی است. در واقع ارز آفشور، در محدوده سرزمینی کشور صادرکننده آن استفاده نمیشود و صرفا برای واردات کاربرد دارد. به عنوان مثال یوآن آنشور چین تحت عنوان CNY و یوآن آفشور چین تحت عنوان CNH در بازارهای مالی شناخته میشود.

کشورهای مختلفی از جمله چین با سیاستگذاری جداگانه بر این ارزها و همچنین ارائه مشوقهای مختلف (از جمله شمول معافیتهای مالیاتی صادراتی و پیمانسپاری ارزی)، بازرگانان داخلی و خارجی را به استفاده از این ارز ترغیب میکنند.

این سازوکار چندی پیش توسط بانک مرکزی هند نیز عملیاتی شد؛ به این صورت که برای تسویه تراکنشهای تجاری هند با کشورهای دیگر، بانکهای مجاز در هند میتوانند حسابهای ویژهای به ارز روپیه برای بانکهای خارجی طرف معامله باز کنند. سپس واردکنندگان هندی که واردات را از طریق این سازوکار انجام میدهند، در مقابل فاکتورهای خرید کالا یا خدمات از تامینکننده خارجی، مبلغی را به روپیه هند پرداخت خواهند کرد که معادل آن مبلغ به حساب ویژه بانک طرف معامله افزوده میشود. در مقابل نیز درآمد صادرکنندگان هندی که صادرات کالاها و خدمات را از طریق این سازوکار انجام میدهند نیز به ارز روپیه پرداخت و معادل آن از موجودی حساب ویژه متعلق به بانک طرف معامله کاسته میشود. به این ترتیب کشور هند میتواند از ارز روپیه در سازوکار تسویه صادرات و واردات با کشورهای خارجی استفاده کند.

ایران میتواند در مبادله با کشورهای طرف تجاری به منظور کاهش هزینههای مبادله، از ارزهای آفشور آنها استفاده نماید. همچنین این سازوکار برای تسویه کالا و خدمات صادراتی و وارداتی ایران نیز قابل طراحی است و با استفاده از آن، چالش خروج سرمایه از طریق صادرات ریالی نیز قابل مرتفع شدن است. در واقع استفاده از ریال آفشور میتواند زمینه صادرات رسمی ریالی و اتصال آن به واردات ریالی را فراهم آورد؛ به این صورت که بانک مرکزی با معرفی بانکها و حسابهای ویژهای، این مجوز را صادر کند که بهای کالاهای وارداتی به ایران با ریال پرداخت بشوند و در مقابل کشورهای مشخصی بتوانند از این ریالها در تسویه بهای کالاهای صادراتی از ایران استفاده کنند.

در این محور نیز مهمترین پیشنیاز، ایجاد بسترهای قانونی و حقوقی لازم از جمله تدوین و اصلاح آئیننامهها و زیرساختهای فنی بانک مرکزی در استفاده از ریال آفشور توسط شرکتهای خارجی و امکان استفاده از واحدهای ارزی آفشور کشورهای هدف در تجارت خارجی در ترتیباتی همچون رفع تعهد ارزی است.

انتهای پیام/ تجارت و دیپلماسی