مسیر اقتصاد/ با توجه به بانکمحور بودن اقتصاد ایران و نقش محوری نسبت کفایت سرمایه در توانمندی مالی بانکها و با عنایت به روند نزولی میزان تشکیل سرمایه ثابت، افزایش سرمایه و توانمندسازی بانکها به ویژه بانک دولتی یک ضرورت انکارناپذیر است.

بانکهای دولتی ۳۳ درصد از داراییها و ۲۸ درصد سپردههای شبکه بانکی را در اختیار دارند

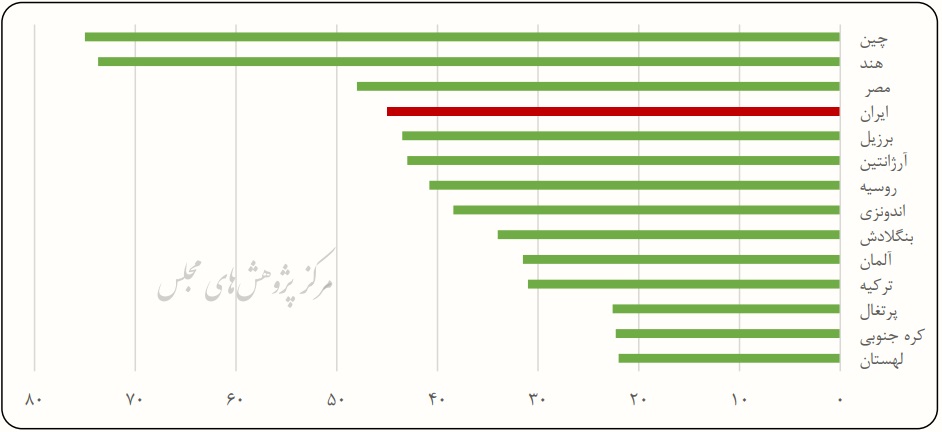

برخلاف تصور رایج بسیاری از کارشناسان، وجود بانک دولتی پدیدهای مختص ایران یا حتی کشورهای در حال توسعه نیست. در بسیاری از کشورهای توسعهیافته نیز بانکهای دولتی سهم قابل توجهی از داراییهای شبکه بانکی را به خود اختصاص دادهاند و متناسب با آن در تأمین مالی و ارائه سایر خدمات اعتباری ایفای نقش میکنند. نمودار زیر نسبت دارایی بانکهای دولتی به کل داراییهای شبکه بانکی در کشورهای مختلف را نشان میدهد.

بنابراین توجه به تجربه دنیا حاکی از این واقعیت است که بانکهای دولتی در بسیاری از کشورها دارای سهم بازار قابل توجهی هستند. لذا مسئله مهمی که سیاستگذار لازم است به آن بیندیشد، این است که چگونه توانمندی این بانکها را افزایش دهد و چگونه خدمات آنها به اقتصاد را توسعه دهد.

بانکهای دولتی در ایران شامل ۳ بانک تجاری ملی، سپه و پست بانک و ۵ بانک تخصصی مسکن، کشاورزی، توسعه صادرات، صنعت و معدن و توسعه تعاون هستند که براساس دادههای منتشر شده توسط بانک مرکزی در شهریورماه ۱۴۰۰، در مجموع ۳۳ درصد داراییهای شبکه بانکی (بانکهای تجاری ۱۴ درصد و بانکهای تخصصی ۱۹ درصد) و ۲۸ درصد سپردههای شبکه بانکی (بانکهای تجاری ۱۹ درصد و بانکهای تخصصی ۹ درصد) را در اختیار دارند.

منفی بودن میانگین نسبت کفایت سرمایه ۸ بانک دولتی

همانگونه که از بانکهای دولتی انتظار میرود نسبت به ایفای وظایف درخصوص ارائه بهینه خدمات اعتباری به عوامل اقتصادی اعم از بنگاهها و خانوارها اهتمام داشته باشند، دولت نیز به موجب سهامداری موظف است با تجهیز سرمایه لازم، آنها را در راستای انجام این وظایف توانمند کند.

اما متأسفانه دادههای مربوط به نسبت کفایت سرمایه بانکهای دولتی نشان میدهد به ویژه در سالهای اخیر، دولت از این وظیفه خود غفلت ورزیده است. البته تنگنای بودجهای دولت، امکانپذیری ایفای این وظیفه را دشوار کرده است و نمیتوان آن را نادیده انگاشت؛ اما به نظر میرسد مواجهه منطقی با محدودیتهای ناشی از تحریم، خود مستلزم تقویت بانکهای دولتی بوده و خواهد بود. به هر تقدیر نمودار زیر نسبت کفایت سرمایه ۸ بانک دولتی را نشان میدهد.

طبق ماده (۶) دستورالعمل محاسبه سرمایه نظارتی و کفایت سرمایه مؤسسات اعتباری که توسط بانک مرکزی در تاریخ ۱۳۹۸/۱۲/۱۷ به شبکه بانکی ابلاغ شده است، نسبت کفایت سرمایه بانکها و مؤسسات اعتباری غیربانکی باید حداقل معادل ۸ درصد باشد. با وجود این، میانگین این شاخص برای ۸ بانک دولتی بررسی شده، برابر ۱.۱۲- درصد است.

همانگونه که در نمودار بالا واضح است، در سال ۱۳۹۹ نسبت کفایت سرمایه بانکهای سپه، ملی، پستبانک و توسعه تعاون، مقداری منفی را نشان میدهد. از سوی دیگر برای بانکهای توسعه صادرات، مسکن، کشاورزی و صنعت و معدن این مقدار مثبت بوده و تنها بانکهای توسعه صادرات و مسکن توانستهاند طبق دستورالعمل بانک مرکزی مقداری بیش از ۸ درصد را برای این شاخص در عملکرد خود داشته باشند.

استاندارد دوگانه بانک مرکزی در نظارت بر بانکها

با وجود اینکه در ماده (۲۴) دستورالعمل مزبور، تنبیهات مناسب و مجازاتهای انضباطی نسبتا خوبی برای تخلف بانکهای غیردولتی از مفاد دستورالعمل در نظر گرفته شده است، طبق ماده (۲۵) در صورتی که نسبت کفایت سرمایه بانک های دولتی از ۴ درصد کمتر شود (۵۰ درصد نسبت استاندارد) بانک مرکزی صرفا موظف است موضوع را به هیئت وزیران گزارش نماید. با توجه به مطالب مذکور به نظر میرسد افزایش سرمایه بانکهای دولتی ضرورت جدی دارد.

در صورتی که هدف از افزایش سرمایه بانکهای دولتی، صرفا اصلاح ظاهر صورت مالی این بانکها نباشد و دولت بخواهد توانمندی مالی این بانکها را در راستای تأمین مالی بخش واقعی ارتقا دهد، کیفیت افزایش سرمایه و منجر به ورودی جریان نقد شدن آن بسیار حائز اهمیت خواهد بود. با توجه به این نکته اساسا روشهای افزایش سرمایهای که منجر به ایجاد ورودی وجوه نقد یا ذخایر به بانک مرکزی نشود، نظیر تجدید ارزیایی داراییها یا واگذاری سهام و اموال غیرنقدشونده منجر به توانمندسازی آنها در تأمین مالی نخواهد شد.

در حال حاضر عملیات اعتباری بسیاری از بانکهای دولتی زیانده است

علاوهبر این، براساس ماده (۵) دستورالعمل سرمایه نظارتی مؤسسات اعتباری مصوب شورای پول و اعتبار، ۴۵ درصد مازاد حاصل از تجدید ارزیابی داراییهای ثابت جزء سرمایه لایه دو محسوب شده و سرمایه لایه دو تا سقف سرمایه لایه یک در سرمایه نظارتی لحاظ خواهد شد. علاوهبر این در صورتی که دولت بخواهد سهام غیربانکی را به بانکهای دولتی واگذار کند، تملک این سهام براساس ماده (۴) دستورالعمل مذکور منجر به کاهش سرمایه لایه یک و دو خواهد گردید.

به عبارت روشنتر براساس مقررات فعلی، افزایش سرمایه بانکهای دولتی از محل تجدید ارزیابی یا واگذاری سهام غیرنقدشونده علاوهبر بیکیفیت بودن، نسبت کفایت سرمایه را به صورت ظاهری نیز تغییری نمیدهد. نکته دیگر اینکه در حال حاضر عملیات اعتباری بسیاری از بانکهای دولتی زیانده است و افزایش سرمایه بانک های دولتی لازم است با تدوین برنامهی احیا برای بانکهای دولتی همراه باشد.

پیشنهاد میشود دولت ضمن تهیه برنامه احیا برای هریک از بانکهای دولتی، تخصیص افزایش سرمایه را منوط به انجام اصلاحاتی در ساختار مالی بانکهای دولتی و توقف موتور زیان آنها نماید. پیشنهاد بهتر این است که افزایش سرمایه خود حاوی سازوکاری باشد که بانکها را در راستای اصلاح ساختار مالی و ترازنامهای تشویق نماید.

منبع: گزارش مرکز پژوهشهای مجلس، شماره مسلسل: ۲۲۰۱۸۰۲۷

انتهای پیام/ پول و بانک

سلام و احترام. من این فایل رو نمیتونم در مرکز پژوهش ها پیدا کنم. ممنون میشم از طریق ایمیل به من کمک بفرمایید