مسیر اقتصاد/ مالیات به عنوان اصلیترین ابزار تامین مالی دولتها، نقش بسیار مهمی در اقتصاد کشور دارد. شکاف مالیاتی به عنوان عامل کاهنده درآمدها، به خصوص در بخش مالیات بر درآمد اشخاص حقیقی، مشاهده میشود. کاهش شکاف مالیات بر درآمد با ایجاد یک نظام مالیاتی عادلانه میتواند علاوه بر کاهش نابرابری، مشکل کسری بودجه دولت و وابستگی بودجه به نفت را برطرف کند.

درآمدهای نفتی عامل عقب ماندگی نظام مالیاتی

مالیات مهمترین منبع درآمدی دولت ها در بودجه است و به جز کشورهای نفتی، بودجه اکثر کشورها را مالیات تشکیل میدهد. وجود منابع طبیعی مانند نفت در ایران باعث شده است که از سالهای گذشته، شاکله اصلی بودجه را درآمدهای حاصل از فروش نفت تشکیل دهد. از ابتدای دهه ۱۳۵۰ که قیمت جهانی نفت به شدت افزایش یافت، بودجه عمومی دولت تا حد زیادی به درآمدهای حاصل از صادرات نفت وابسته شد.

وابستگی به درآمدهای نفتی علاوه بر ایجاد بیماری هلندی و تبعات آن مانند رشد شدید واردات و تورمهای دو رقمی، اقتصاد کشور را در برابر هرگونه شوک ناشی از کاهش درآمدهای نفتی آسیبپذیر کرده است.

اختلاف چشمگیر درآمدهای مالیاتی در بودجه ایران و سایر کشورها

همانگونه که در نمودار زیر مشاهده میشود، در بیشتر کشورهای جهان درآمدهای مالیاتی بخش عمده درآمدهای دولت را تشکیل میدهد. درآمدهای مالیاتی شامل مالیات بر درآمد، سود و عایدی سرمایه، حق تامین اجتماعی، مالیات بر ثروت و دارایی، مالیات بر کالا و خدمات و تعرفههای وارداتی میشود.

برای مثال بر اساس دادههای صندوق بین المللی پول[۱] در دانمارک ۹۸ درصد، استرالیا ۸۰ درصد، اندونزی ۷۷ درصد و آمریکا ۶۳ درصد از درآمدهای دولت را مالیاتها تشکیل داده است اما این رقم در ایران بر اساس قانون بودجه ۱۴۰۰ حدود ۳۸ درصد بوده است. البته باید در نظر داشت که در لایحه بودجه ۱۴۰۰ این رقم تنها ۲۹ درصد بوده است.

بررسیها نشان میدهد که عمده این افزایش درآمدهای مالیاتی مربوط به افزایش مالیات بر واردات است. بر اساس قانون بودجه ۱۴۰۰ نرخ دلار مبنای مالیات بر واردات از ۴۲۰۰ به ۱۷۵۰۰ تومان افزایش یافته است.[۲]

همچنین بخش دیگری از این افزایش درآمدهای مالیاتی در قانون بودجه نسبت به لایحه مربوط به مالیات بر خودرو و خانههای لوکس و مالیات بر خانههای خالی است. جزئیات مالیات تحقق یافته در دو ماهه امسال نشان میدهد که نه تنها هیچ درآمدی از این پایهها وصول نشده است، بلکه هنوز هیچ ابلاغیهای برای اخذ آن ارسال نشده است.[۳]

البته باید در نظر داشت که در آمار بالا، تنها خالص مالیات پرداختی در سایر کشورها در نظر گرفته شده است و حق تامین اجتماعی محاسبه نشده است که با اضافه کردن آن، سهم درآمدهای مالیاتی بیشتر میشود.

شکاف مالیاتی زیاد در مالیات بر درآمد اشخاص حقیقی

مالیات بر درآمد یکی از پایههای مالیاتی است که عمده درآمد مالیاتی کشورها از آن تشکیل میشود. در عمده کشورهای دنیا درآمد افراد به صورت تصاعدی مشمول مالیات میشوند.

در ایران سهم مالیات بر درآمد اشخاص حقیقی از کل درآمدهای مالیاتی تنها ۱۳.۲ درصد است. در حالی که متوسط این نرخ در کشورهای OECD حدود ۲۴ درصد است و در کشورهای با نظام مالیاتی پیشرفته این نرخ تا ۵۰ درصد هم میرسد.

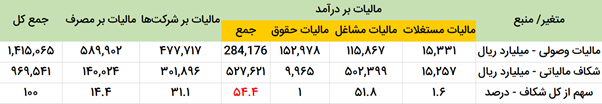

آمارها نشان میدهد که شکاف مالیاتی در مالیات بر درآمد اشخاص حقیقی در ایران بسیار زیاد است. مجموع شکاف مالیاتی (فرار و اجتناب) در مالیات بر درآمد اشخاص حقیقی از حدود ۲۹۴ هزار میلیارد ریال در سال ۹۲ به رقم ۵۲۷ هزار میلیارد ریال در سال ۹۸ افزایش یافته است.

بر اساس گزارش برآورد شکاف مالیاتی کشور که توسط سازمان امور مالیاتی انجام شده است، در سال ۹۸ حدود ۵۵ درصد از کل شکاف مالیاتی در ایران مربوط به مالیات بر درآمد اشخاص حقیقی میشود.

البته باید در نظر داشت که شکاف مالیاتی، به معنای اختلاف ظرفیت بالقوه مالیاتی و مالیات وصول شده است، با وجود قوانین فعلی این چنین بالاست. اصلاح قوانین مالیاتی و اجرای مالیاتهایی مانند مالیات بر عایدی سرمایه و مالیات بر مجموع درآمد میتواند ظرفیت مالیاتستانی در کشور را افزایش دهد.

اصلاح نظام مالیات بر درآمد منجی بحران کسری بودجه

مهمترین راه حل برای افزایش درآمدهای پایدار در بودجه زمینهسازی برای افزایش درآمدهای مالیاتی است. ساده ترین راه برای افزایش درآمدهای مالیاتی بدون فشار به گروههای خوشحساب که مالیات خودشان را منظم پرداخت میکنند، کاهش شکاف مالیاتی است. همانگونه که بیان شد، بیشترین شکاف و فرار مالیاتی در مالیات بر درآمد اشخاص حقیقی وجود دارد.

تجربیات جهانی نشان میدهد که وضع مالیات بر مجموع درآمد اشخاص حقیقی (PIT) نقش مهمی در افزایش درآمدهای مالیاتی دارد. در اوایل قرن بیستم سهم مالیات از تولید ناخالص داخلی در کشورهای توسعه یافته حدود ۱۰ درصد بود اما در اواخر قرن بیستم در بیشتر کشورهای توسعه یافته این عدد به ۴۰ درصد رسید. بررسی تجربه این کشورها نشان میدهد که این اقدام تنها با استقرار کامل نظام مالیات بر مجموع درآمد محقق شده است.[۶]

اجرای دقیق پایههای مالیاتی مانند مالیات بر عایدی سرمایه و مالیات بر مجموع درآمد با افزایش درآمدهای مالیاتی و کاهش شکاف مالیاتی، میتواند گامی مهم در اصلاح عدالت محور نظام مالیاتی باشد.

پینوشت:

[۱] آمار از سایت صندوق بین المللی پول

[۲] ایرنا؛ شناسه خبر: ۸۴۱۷۱۲۰۳

[۳] فارس؛ شناسه خبر: ۱۴۰۰۰۶۲۲۰۰۰۷۸۴

[۴] گزارش مرکز پژوهشهای مجلس؛ شماره مسلسل ۱۷۵۰۹

انتهای پیام/ مالیات

این که دیگه شکاف نیست دره هست!