مسیر اقتصاد/ نابرابری یکی از معضلات اصلی در اکثر کشورهای جهان و به خصوص کشورهای پیشرفته است. یکی از ابزارهایی که به وسیله آن میتوان نابرابری را در جامعه کاهش داد، مالیات است. دولتها میتوانند از طریق امتیازهای مالیاتی، به بازتوزیع درآمدها در اقتصاد کمک کنند.

کاهش ضریب جینی پس از اجرای سیاست های مالیاتی

در اکثر کشورها ضریب جینی و نابرابری، قبل از اجرای سیاستهای مالیاتی و بازتوزیع، بسیار بالا است؛ اما بعد از اجرای سیاستهای مالیاتی ضریب جینی تا حد قابل قبولی کاهش می یابد. این وضعیت در نمودار زیر مشخص است:

نظام مالیاتی عامل کاهش نابرابری در آمریکا

در آمریکا اجرای سیاست های مالیاتی از سال ۱۹۶۵ باعث شده است که نابرابری در جامعه تقریبا نصف وضعیت سابق، یعنی قبل از اجرای این سیاست ها شود.

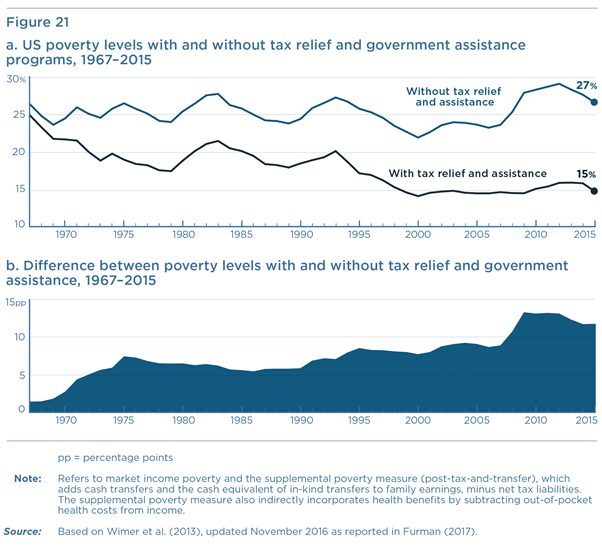

همچنین همانگونه که در نمودار زیر مشاهده میشود، اجرای سیاستهای مالیاتی در سال ۲۰۱۵ سطح فقر را در آمریکا از ۲۷ درصد به ۱۵ درصد کاهش داده است.

بنابراین، یکی از کارآمدترین ابزارهایی که در کشورهای جهان برای کاهش نابرابری استفاده میشود، ابزارهای مالیاتی است.

۴ ابزار مالیاتی در آمریکا برای کاهش نابرابری اقتصادی

اخذ مالیات از عایدی سرمایه به جای نیروی کار: در تحقیقات دانشگاه برکلی کالیفرنیا پیشنهاد شده است که باید مالیات نیروی کار با هدف کاهش بار مالیاتی بر دوش این افراد کاهش یابد و در مقابل مالیات بر عایدی سرمایه افزایش یابد و با نرخ مالیات بر درآمد یا حتی نرخهای بیشتر مشمول مالیات شود. همچنین در این پژوهش بیان شده است که باید بین کشورها هماهنگی بیشتری در مورد انتقال داراییها صورت گیرد.

اخذ مالیات بر ثروت: گابریل زوکمن پژوهشگر دانشگاه برکلی کالیفرنیا بیان میکند که اخذ مالیات بر درآمد با نرخ بالا، به تنهایی برای اخذ مالیات عادلانه از ابرثروتمندان کافی نیست. از آنجایی که بیشتر درآمد ثروتمندان از ثروت است، افزایش نرخ مالیات بر درآمد اثرچندانی ندارد. به همین دلیل اجرای مالیات بر ثروت اهمیت بیشتری در کاهش نابرابری و اخذ عادلانه مالیات دارد.

مالیات بر ثروت از خالص ثروت افراد اخذ میشود. بسیاری از کارشناسان این مالیات را ابزاری مناسب برای کاهش نابرابری میدانند. در مقابل برخی ادعا میکنند که اجرای این مالیات به دلیل مشکل بودن شناسایی ثروت افراد سخت است.

اخذ مالیات بر ارزش افزوده: در آمریکا به جای مالیات بر ارزش افزوده مالیات بر مصرفی به نام GST، مالیات بر فروش عمومی اخذ میشود. یکی از راههایی که برای کاهش نابرابری در این کشور بیان شده، اجرای مالیات بر ارزش افزوده است. مالیات بر ارزش افزوده مالیاتی است که در بسیاری از کشورهای توسعه یافته جهان در حال اجراست.

اجرای مالیات بر ارزش افزوده درآمد قابل توجهی را برای دولتها ایجاد میکند؛ اما با توجه به این که افراد کم درآمد درصد بیشتری از درآمد خود را برای مصرف کالاهای مشمول مالیات صرف میکنند، هزینه و بار این مالیات بیشتر بر دوش مصرف کنندگان کم درآمد است. به همین دلیل در راستای مبارزه با نابرابری، محصولات ضروری که سهم زیادی هم در مصرف افراد کم درآمد دارند، باید از این مالیات معاف شوند.

اعطای اعتبار مالیاتی بیشتر برای برنامه های تحقیق و توسعه: یکی دیگر از راه هایی که برای کاهش نابرابری بیان شده است اعطای اعتبارات مالیاتی بیشتر به فعالیتهای تحقیق و توسعه (R&D) شرکتها است. این روش به نوعی حمایت از تولید است که با اجرای آن اشتغال و دستمزد نیروی کار افزایش خواهد یافت.

منبع: piie.com/microsites/how-fix-economic-inequality

انتهای پیام/ اقتصاد بینالملل