مسیر اقتصاد/ همانطور که در گزارشات پیشین بیان شد، وجود نرخ بهره بالا در نظام بانکی در عین رکودی بودن شرایط اقتصادی، موجب تشدید شکاف دارایی-بدهی و تعمیق بحران بانکی شده است.

اگر نرخ بهره بالا و نامتناسب با عوامل بنیادین رشد دارایی را علت مرکزی اعسار بانکی بدانیم، عامل اصلی در سرکشی نرخ بهره، آن است که نظام تصمیمگیری اقتصادی در ایران در ابتدای دهه گذشته، در شرایطی اقدام به آزادسازی و خصوصی سازی نظام بانکی و واردساختن انگیزههای معطوف به نفع شخصی کرد، که قدرت کافی در کنترل و تنظیم مؤثر نرخ بهره و اعمال استانداردهای نظارتی مناسب نداشت.

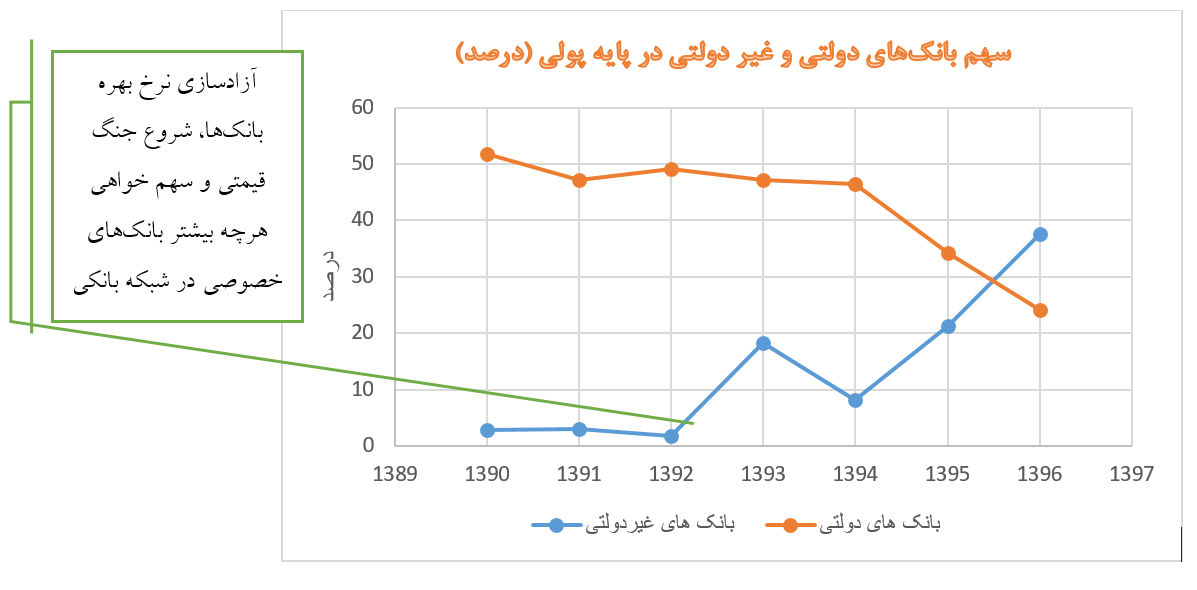

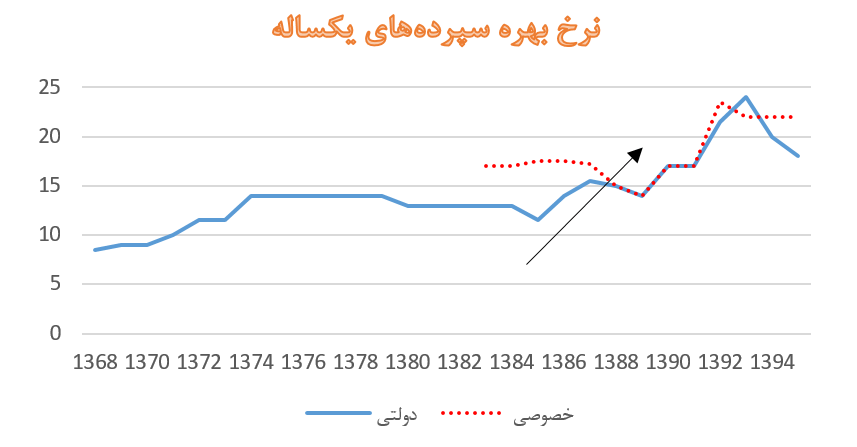

نتیجه قهری این وضعیت، سپردن تعیین نرخ بهره به رقابت کنترل نشده بین بانکهایی متعدد و پرشمار بود که موجب خارجشدن متغیر کلیدی نرخ بهره از کنترل نظام حکمرانی شد. روند افزایشی نرخ بهره بانکی و همچنین افزایش قابل توجه سهم بانکهای غیردولتی در رشد پایه پولی، پس از ورود بانکهای خصوصی و آزادسازی حوزه اعتباری در کشور و تشدید آن پس از سال ۹۲، از همین واقعیت حکایت میکند.

در نمودار زیر افزایش بی سابقه سهم بانکهای غیردولتی در رشد پایه پولی نشان داده شده است:

تلاش بانک مرکزی برای کاهش نرخ بهره به صورت دستوری

البته نظام حکمرانی در مقاطع مختلف با علم به مخرببودن نرخهای بهره موجود، باهدف سلامت نظام بانکی و رشد اقتصادی، برای کاهش آن تلاش کرد؛ اما با روش صدور بخشنامه و تعیین گاه و بیگاه سقف برای نرخ بهره.

در نتیجه این بخشنامهها در عمل به طرق مختلف از سوی بانکها دور زده شده و میشود؛ ضمن اینکه چنین شیوهای با نظر به پیکره وسیع و غیرقابل کنترل نظام بانکی و ضعف فاحش در حوزه نظارتی، قابلیت اجرا نداشته و اساساً انگیزه چندانی برای این نوع اعمال نظارت و قاعدهگذاری بر بانکها وجود ندارد.

نمونههای بارز عدم تبعیت بانکها از احکام مربوط به نرخ سپرده بانکی را میتوان در پرداخت بهرههای توافقی به سپردهگذاران کلان و تشکیل صندوقهای با درآمد ثابت در بازار سرمایه (که عملاً همان کارکرد جذب سپرده با بهره بالا برای بانک دارند) مشاهده کرد.

«بانکداری خصوصی» یکی از عوامل اصلی ایجاد بحران بانکی

در مجموع، یکی از علل اساسی و زمینهساز بحران کنونی را باید آزادسازی نظام بانکی و ورود بانکهای خصوصی[۱] در شرایط فقدان یک نظام مقتدر حکمرانی پولی دانست؛ نظامی شامل قدرت کنترل بر نرخ بهره و تنظیم آن متناسب با متغیرهای بنیادی اقتصاد (در معنای عامتر، توان اعمال سیاست پولی) و نظارت دقیق بر سلامت نظام بانکی و پایبندی بانکها به مقررات احتیاطی، و اعمال قدرت در مواقع تخطی از قواعد (به طور کلی، نظارت مؤثر و مقتدرانه)[۲].

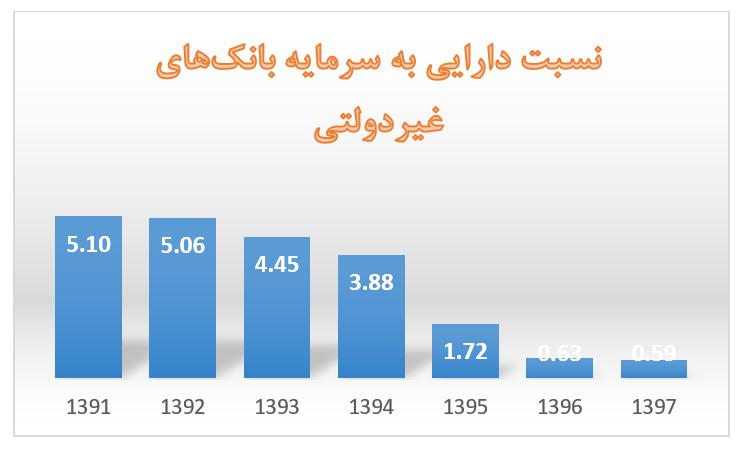

لذا عملکرد منفعت طلبانه بانکهای خصوصی و ضعف نظارتی بانک مرکزی بر این بانکها، موجب کاهش شدید نسبت دارایی به سرمایه در بانکهای غیردولتی به کمتر از یک درصد شده و وضعیت کنونی را پدید آورده است.

پینوشت:

[۱]. در اینجا ممکن است اشکال شود که سهامدار بسیاری از بانکهای خصوصی نهادهای حاکمیتی هستند و لذا اساساً بانکداری خصوصی در کشور چندان دارای معنای موجه نیست. اما این واقعیت نافی خصوصیبودن یا به تعبیر بهتر رفتار معطوف به نفع شخصی آنها نیست، رفتاری که در مسابقۀ پرداخت بهره برای جذب سپرده به وضوح قابل مشاهده است. در حقیقت معیار خصوصیبودن در نظریۀ اقتصاد، منطق کنشگری و بطور مشخص معطوفبودن آن به قاعدۀ هزینه-فایده و سودجویی شخصی (خصوصی) است. در مورد نظام بانکی، چنانچه رفتار معطوف به نفع شخصی و بطور مشخص در زمینۀ جذب سپرده، حتی توسط چند عامل محدود و کوچک آغاز شود، عملاً کل سیستم در عین بیمیلی ناچار به تبعیت از همین قاعده خواهد بود. این حقیقت که حتی بانکهای دولتی پس از مدتی ناچار به ورود به بازی نرخ بهره در رقابت با سایر بانکها شدند، به میزان کافی پرده از این واقعیت برمیدارد که وابسته به نهادهای حاکمیتی بانکها منافاتی با رفتار بازاری و معطوفبهنفع شخصی آنها ندارد.

[۲]. گرچه باید متذکر شد که وقوع بحران در کشورهایی با بهترین و کاراترین نظامهای حکمرانی پولی نیز حکایت از وجود واقعیتهایی در سیستم بانکی مدرن ناشی از قدرت خلق پول) دارد که قابلیت بسیاری از اهرمهای نظارتی و کنترلی را به چالش میکشد.

منابع نمودارها: داده های بانک مرکزی

انتهای پیام/ نظام مالی