به گزارش مسیر اقتصاد اگرچه فرآیند عمل و اجرای بانکها به صورت جدی براساس حسابداری بنا شده است، اما ادبیات دقیقی که مکانیسم حسابداری بانکها و فرآیند خلق پول آنها را به صورت دقیق توضیح دهد و تمایز بانکها با سایر نهادهای مالی را به خوبی نشان دهد، هنوز به وجود نیامده است. این موضوعات بسیار مهم و قابل توجه است، به ویژه اهمیت آن زمانی پر رنگ تر میشود که عملکرد بانکها به عنوان سازندگان و تخصیص دهندگاه عرضه پول به صراحت در هیچ قانون ، اساسنامه ، آیین نامه ، دستورالعمل ، بخشنامه یا حکم دادگاه بیان نشده است.

هزینه فرصت خلق پول جدید مخصوص بانکهاست

در نبود قوانین و اختیارات صریح قانونی در مورد پدیده خلق پول بانکی، میتوان نتیجه گرفت که این توانایی بانکها احتمالاً ناشی از فرآیند عملیاتی آنها یعنی حسابداری مرسوم و نظارتهای بانکی است. همچنین باید توجه کرد که این فرآیند با نهادهای مالی غیربانکی متفاوت است و فقط بانک است که میتواند پول خلق بکند. در واقع نهادهای مالی دیگر از هزینه فرصت خلق پول بی بهره اند و تنها بانک میتواند از این هزینه فرصت (فرصت خلق پول از هیچ) استفاده بکند.

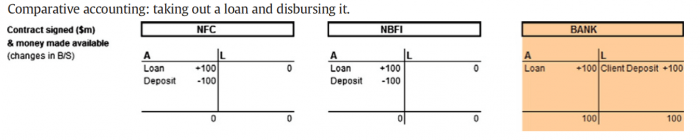

به منظور تشخیص تفاوت فرآیند حسابداری عملیات وامدهی بانک ها، باید فرآیند حسابداری وام دهی یک موسسه غیرمالی، یک موسسه مالی غیر بانکی و یک بانک را با هم مقایسه کرد. تفاوت حسابداری این سه نهاد در شکل زیر به خوبی نشان داده شده است.

تغییرات ترازنامه هنگام پرداخت وام جدید توسط موسسه غیر بانکی

زمانی که یک موسسه غیرمالی(مانند یک شرکت تولیدی) به اندازه ۱۰۰ دلار وام میدهد، در سمت داراییهای ترازنامه او دارایی جدید به نام وام جدید (که شخص بدهکار متعهد به بازپرداخت آن در زمان مشخص است) به ارزش ۱۰۰ دلار ثبت میشود. از طرف دیگر از حساب سپرده موسسه به اندازه ۱۰۰ دلار در سمت داراییهای ترازنامه کم میشود. بنابراین، افزایش مشخصی در یک دارایی برابر با کاهشی دقیقا مساوی در دارایی دیگر است.

برای یک موسسه مالی غیر بانکی نیز به همین صورت است. زمانی که یک موسسه مالی غیربانکی وام جدیدی به مشتریان خود میدهد، دارایی جدیدی به نام وام ثبت میشود، و از طرف دیگر حساب سپرده موسسه نزد بانک به همان اندازه کاهش مییابد. بنابراین در مجموع ترازنامه موسسه تغییر نمیکند و منبسط و یا منقبض نمیشود.

خلق پول بانک «از هیچ» با پرداخت وام

اما زمانی که یک بانک وام جدیدی میدهد فرآیند حسابداری خاصی در ترازنامه آن اتفاق میافتد که با وام دادن موسسه مالی غیربانکی و یا موسسه غیرمالی کاملا متفاوت است. وقتی بانک به مشتری خود به اندازه ۱۰۰ دلار وام جدید میدهد، در سمت دارایی ترازنامه بانک، دارایی جدیدی به نام وام ثبت میشود. اما در این حالت (زمانی که بانک وام جدید میدهد) دارایی دیگری در ترازنامه بانک کاهش پیدا نمیکند؛ بلکه در سمت بدهیهای ترازنامه بانک بدهی جدیدی به نام سپرده مشتری به اندازه ۱۰۰ دلار اضافه میشود.

در واقع در حالتی که بانک وام میدهد ترازنامه آن به اندازه ۱۰۰ دلار بزرگتر (منبسط) میشود؛ در حالی که در موسسات مالی غیر بانکی اندازه ترازنامه تغییری پیدا نمیکند. این مسئله، پدیده عجیبی است که به بانک قدرت خلق پول را میدهد؛ یعنی با وام دادن، ترازنامه بانک منبسط میشود.

منبع: بخشی از مقاله «چطور بانکها خلق پول میکنند» ورنر yon.ir/DXkBi

انتهای پیام/ اقتصاد بین الملل