مسیر اقتصاد/ ایران طی سالیان متمادی دچار معضل تورم بالا و مزمن بوده است. این معضل در دهه ۹۰ شدت بیشتری پیدا کرد و به مسئله اول سیاستگذاری در اقتصاد ایران تبدیل شد. لذا سیاستگذاران همواره در جستجوی راهی برای مهار این تورم بودهاند. در برهههای گوناگون راهحلهای مختلفی توسط سیاستگذار برگزیده شد اما اکثر آنها با شکست مواجه شدند. تا آنکه در اواخر دهه ۹۰، کمیته نقدینگی بانک مرکزی از نسخهی سیاستی جدیدی برای حل مسئله تورم در ایران پرده برداشت؛ سیاست «کنترل مقداری رشد ترازنامه شبکه بانکی» ابتکار این کمیته بود که کاهش تورم را از طریق مدیریت رشد نقدینکی دنبال میکرد.

ذکر این نکته ضروری است که در کشورهایی با تورم بالا مثل ایران باید چرخه افزایش نرخ ارز، افزایش تورم، افزایش نقدینگی از یکی از سه محل متوقف شود که کنترل ترازنامه میتواند این چرخه را از طریق مدیریت نقدینگی متوقف کند. با این حال در خصوص آثار کنترل ترازنامه بر کاهش تورم نظرات متفاوتی وجود دارد و بعضی کارشناسان معتقدند دلیل اصلی تورم بالای ایران، ارز و تراز پرداختها بوده و از این مسیر میتوان تورم را کاهش داد.

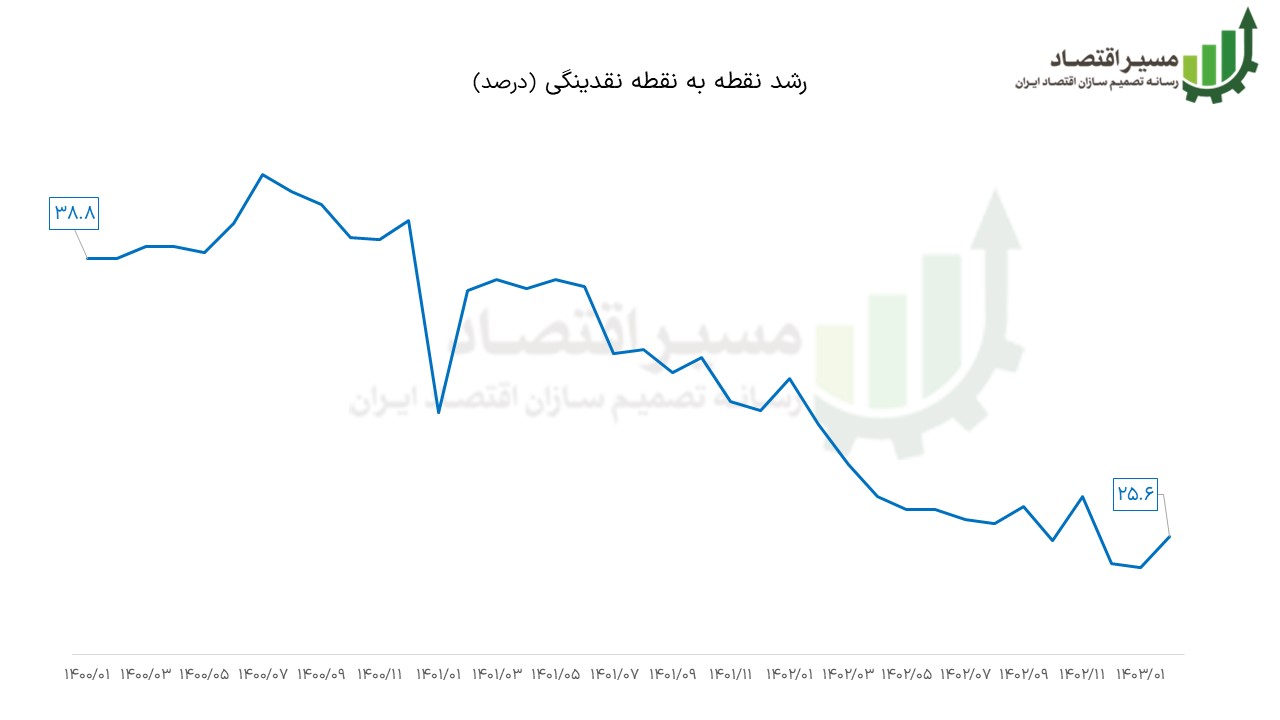

کاهش رشد نقدینگی با سیاست کنترل ترازنامه

به گفته کارشناسان بانک مرکزی، این سیاست از ابتدای سال ۱۴۰۰ رسما اجرایی شد و توانست نرخ رشد نقدینگی را از ۳۸.۸ درصد در ابتدای سال ۱۴۰۰ به ۲۵.۶ درصد یعنی کاهشی معادل ۱۳.۲ واحد درصد در ابتدای سال ۱۴۰۳ برساند. موفقیت این سیاست در کاهش رشد نقدینگی نشان از تطابق نظریهی درونزایی پول (پایه پولی) با اقتصاد ایران دارد. این نظریه معتقد است این نقدینگی است که منجر به ایجاد پایه پولی میشود نه بالعکس!

کیفیت تخصیص تسهیلات و رشد نقدینگی مهمتر از کمیت رشد نقدینگی است

علاوه بر بررسی توفیق این سیاست در کاهش کمیت نقدینگی، باید بررسی شود که نقدینگی از چه محلی کاهش یافته است؟ میتوان ادعا کرد که مهمترین جزء رشد نقدینگی، اعطای تسهیلات است. در یک دستهبندی کلی تسهیلات را میتوان به تسهیلات دولت و شرکتهای دولتی، تسهیلات کلان، تسهیلات امهالی و تسهیلات خرد مصرفی و تجاری طبقهبندی کرد.

باید ارزیابی کرد که کاهش رشد نقدینگی بیشتر مربوط به کاهش کدامیک از اجزای تسهیلاتدهی است؟ چرا که اگر تمام این کاهش مربوط به کاهش تسهیلات خرد مصرفی و تجاری مردم باشد، موفقیت این سیاست در اثرگذاری بر کیفیت نقدینگی با هالهای از ابهام روبروست. به همین دلیل است که در کنترل ترازنامه، کیفیت تخصیص تسهیلات و رشد نقدینگی حائز اهمیت است.

کاهش تسهیلات مصرفی و تجاری خرد در مقابل تسهیلات کلان

بررسیها نشان میدهد رشد تسهیلات شرکتهای دولتی در هر دو سال ۱۴۰۱ و ۱۴۰۲، رشد تسهیلات دولت در سال ۱۴۰۱ و رشد تسهیلات کلان از زمان انتشار آمار، بیشتر از رشد مجموع تسهیلات بوده است؛ این یعنی سهم این اجزا مدام در حال افزایش است و از سهم سایر جزءها کاسته میشود. تسهیلات امهالی نیز به دلیل ماهیت کششناپذیر خود با کاهش مواجه نمیشود؛ لذا این تسهیلات مصرفی و تجاری خرد است که با کاهش همراه بوده است. کاهش شدید این تسهیلات تبعاتی مانند رکود و بیکاری را برای کشور به وجود آورده است.

بررسی تسهیلات شرکتهای بورسی و غیر بورسی نیز نشان میدهد که شرکتهای کوچک و متوسط دچار تنگنای مالی شدید شدهاند. این در حالی است که شرکتهای بزرگ و دارای نفوذ و شرکتهایی که سپردههای کلان نزد شبکه بانکی دارند، بعضا تسهیلات خود را تا ۲۰۰۰ درصد رشد دادهاند.

برخی از این شرکتها دارای فروش ارزی هستند و نهادههای خود را ریالی تامین میکنند؛ یعنی در تلاطمات ارزی نیازی به تسهیلات ندارند اما حضور فعالانه در عرصه تسهیلاتگیری از خود نشان میدهند. حضور آنها در صف تسهیلاتگیرندگان در شرایط محدودیت تسهیلاتدهی، منجر به محروم شدن بنگاههایی میشود که به این تسهیلات نیاز دارند، به این پدیده «برونرانی» گفته میشود.

«تنظیمگری» سیاست مکمل کنترل ترازنامه

در شرایطی که بنگاههای اقتصادی با عطش فراوان به دنبال تسهیلات هستند و بانکها نیز به دلایل مختلف انگیزهای برای تخصیص بهینه تسهیلات ندارند، مقام ناظر باید به تنظیمگری بپردازد. تنظیمگری به گونهای که موجب شود تسهیلات به سمت بنگاههایی سوق پیدا کند که بیشتر به آن نیاز دارند.

از جمله راهبردهایی که مقام ناظر باید دنبال کند میتوان به «اصلاح دستورالعمل سرمایه در گردش»، «اجرای بند پیشران در آییننامه کنترل ترازنامه»، «وضع مالیات بر سود سپرده اشخاص حقوقی»، «وضع مالیات بر سود تقسیمی شرکتها»، «خارج کردن سود تسهیلات از هزینههای قابل قبول مالیاتی»، «اصلاح مدل تعیین حدود اعتباری»، «استفاده از روشهای نوین هدایت اعتبار مانند ABRR»، «تسهیل روند اعطای تسهیلات خرد» و «تسهیل تامین مالی خارج از شبکه بانکی» اشاره کرد.

منبع: گزارش تک برگ اندیشکده اقتصاد مقاومتی با موضوع «سیاست کنترل ترازنامه و تغییر در ترکیب تسهیلاتدهی بانکها»

انتهای پیام/ پول و بانک

سیاست کنترل ترازنامه یک سیاست مکملش سیاست پیشران تولید و یک سیاست توسعه صنعتی و بله به سمت بنگاههای و طرحهای توسعه ای بزرگتر میره نه لزوما شرکتهای بزرگتر .....

سیاست کنترل ترازنامخ باید همراه با از بین بردن اموال مسموم و هدایت سرمایه به سمت طرحهای پیشران باشه ...