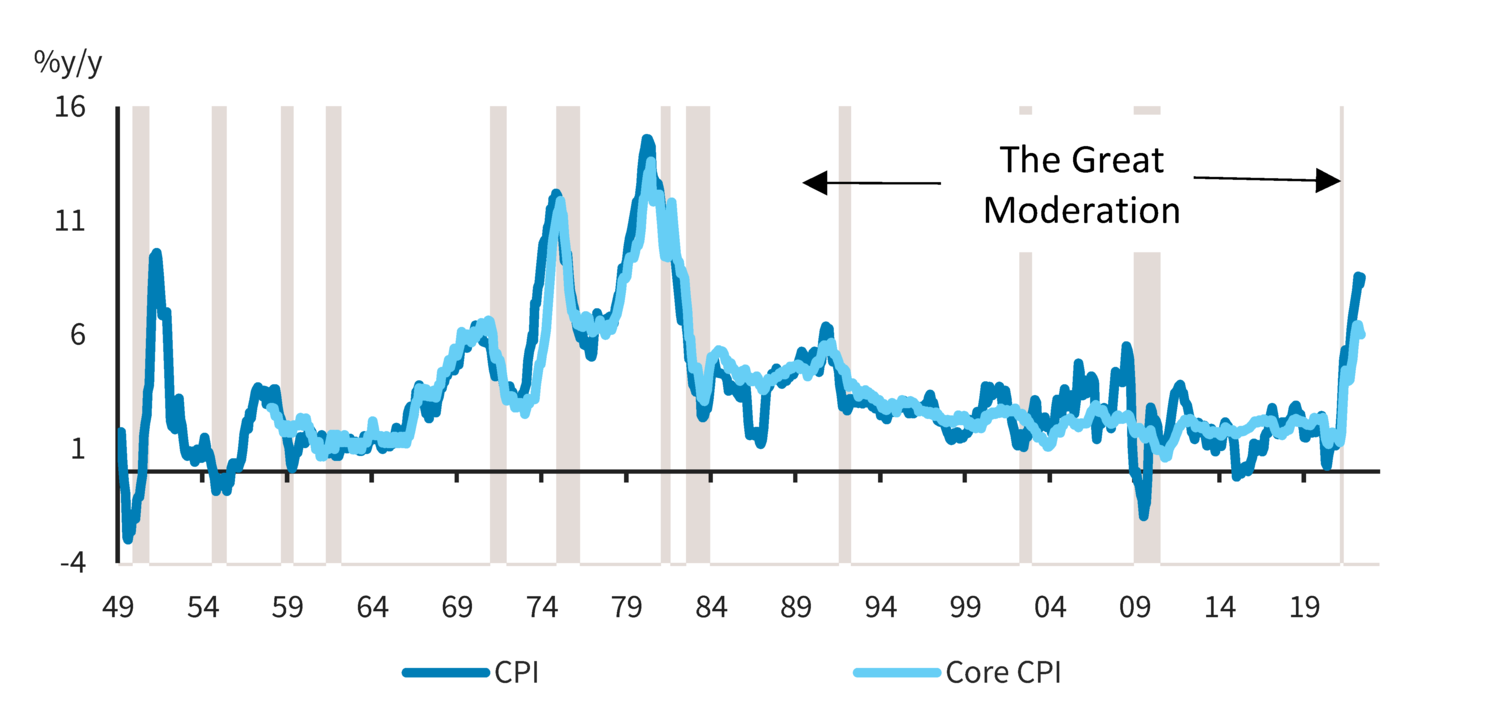

مسیر اقتصاد/ هدفگذاری تورمی[۱] (از طریق تغییر در نرخهای بهره) معمولاً به عنوان رژیم سیاستی موفق در دنیای سیاستگذاری پولی ذکر میشود، چرا که از زمان کاربست آن، نرخ تورم در جهان بطور معنیداری افت کرده است. برخی از اقتصاددانان نیز سالهای ۱۹۸۰ تا پیش از بحران مالی ۲۰۰۸ که به «دورهی ثبات و اعتدال بزرگ»[۲] معروف است را ماحصل این چارچوب سیاستی میدانند.[۳] قائلان به هدفگذاری تورمی به صورت صریح یا ضمنی بر این نکته تاکید دارند که «ثبات اقتصاد کلان» لازمه و مقدمه «بهبود عملکرد بخش حقیقی اقتصاد» است و از نظر آنها تحقق ثبات اقتصادی اقتصاد را در مسیر رشد بلندمدت منبعث از بنیانهای طرف عرضه قرار خواهد داد.

بر همین اساس به نظر میرسد آنچه اهمیت دارد، «ثبات اقتصاد کلان» به مثابه زمینهساز رشد و شکوفایی بخش حقیقی اقتصاد است. ثبات در معنای کلی آن شامل ابعاد مختلفی است که «ثبات قیمتی» تنها یک بُعد از آن است. همچنین معیار و ملاک نهایی در قضاوت پیرامون عملکرد اقتصاد، متغیرهای بخش حقیقی یعنی «تولید، اشتغال، توزیع درآمد و در نهایت رفاه عمومی» است. لذا در ارزیابی کارنامه چارچوب هدفگذاری تورمی باید بررسی کرد که اولا آیا در دوره سی ساله ثبات و اعتدال بزرگ، عملکرد بخش حقیقی در اقتصادهای جهان بهبود یافته است یا خیر؟ و ثانیا آیا بهطورکلی اقتصادها باثباتتر شدهاند یا خیر؟ (در این گزارش به سوال ثبات و در گزارش دیگری به سوال عملکرد بخش حقیقی پرداخته میشود).

ثبات اقتصادی دارای معنایی وسیعتر از ثبات قیمتی

«ثبات اقتصادی»[۴] به معنای عدم وجود نوسانات بیش از حد در اقتصاد کلان است. اگرچه شاید در ظاهر یک اقتصاد با تورم پایین و پایدار از نظر اقتصادی باثبات تلقی شود، اما ثبات اقتصاد کلان دارای معنایی وسیعتر از ثبات قیمتی (تورم) است. فروکاهی «ثبات اقتصادی» و حتی «ثبات مالی» به «ثبات قیمتی»، یک تقلیل نارواست. ثبات در معنای کلی آن، علاوه بر ثبات قیمت محصولات (کالاها و خدمات) شامل ثبات در بازار دارائیها، ثبات بازارهای مالی و ثبات بانکی است.

امروزه منشأ اصلی بیثباتی در اقتصاد، نه بازار محصول بلکه بازار داراییها است. دهههای اخیر با وجود تورم پایین و ثبات قیمتی اما از حیث مالی از بیثباتترین مقاطع عمر اقتصاد کلان با بیشترین تکرار و توالی بحرانهای مالی و بانکی بوده است. به نظر میرسد این امر یک تناقض مهم و قابل تأمل است، چرا که مدعای اصلی هدفگذاری تورم اساساً ارتقاء «ثبات اقتصاد کلان» است. دورکردن تأثیر تورمی جریان خلق پول نامولد از بازار کالا و خدمات در چارچوب هدفگذاری تورمی، زمینهساز بروز حبابهای اعتباری و بحرانهای مالی شده است. تلاش برای کاهش تورم در حالی بوده که تبعات منفی دمیدن دائمی در حباب دارایی و ترکیدن آن و بروز بحرانهای مالی با تأثیر عمیق بر بخش حقیقی، در نهایت مخربتر از دورههای تجربه شده تورمی در همین کشورها است.[۵]

وقوع ۴۲۹ بحران مالی در دوره ثبات بزرگ

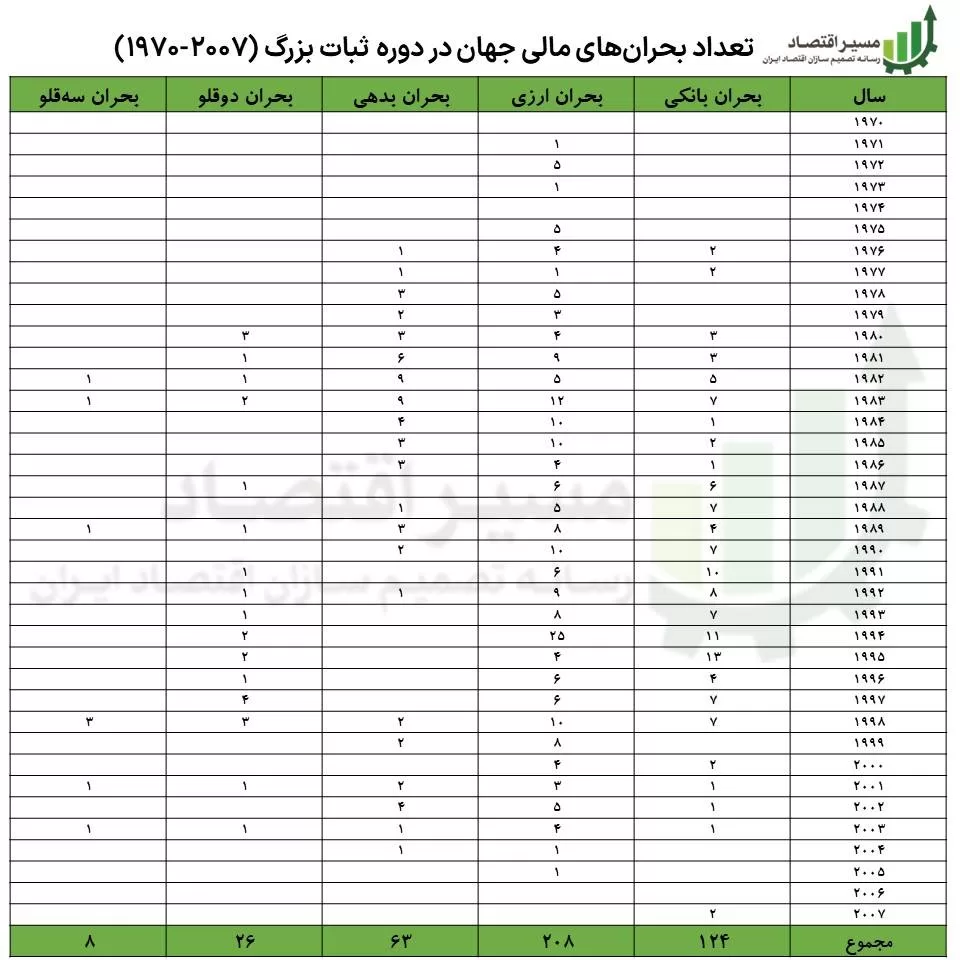

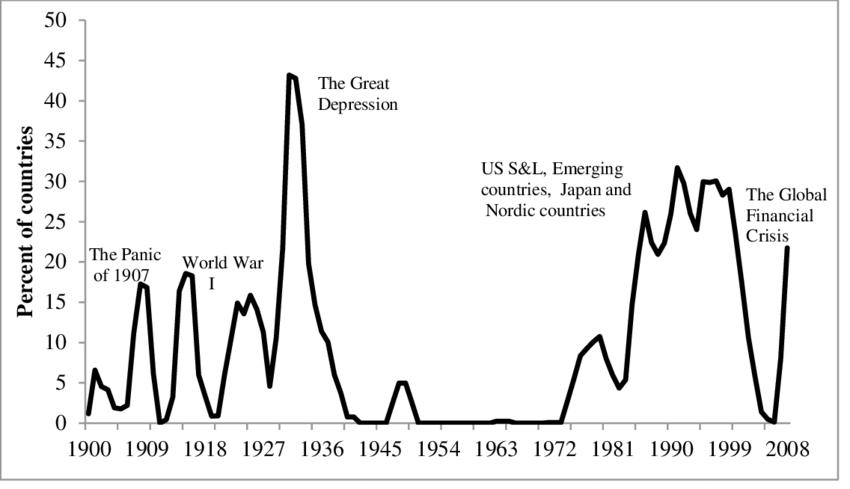

حوزه مالی و اعتباری در سه دهه دوره حاکمیت گفتمان ثبات در بانکداری مرکزی روندهای مخاطرهانگیزی از حیث ثبات و پیشبینیپذیری به خود دیده است. تعداد کشورهای درگیر با بحران مالی و بانکی بهطور معنیداری نسبت به گذشته افزایش یافته است. در گزارشی که توسط صندوق بینالمللی پول منتشر شده است، طی سالهای ۱۹۷۰ تا ۲۰۰۷ در جهان ۱۲۴ بحران سیستمی بانکی، ۲۰۸ بحران ارزی، ۶۳ بحران بدهی ملی، ۲۶ بحران دوقلو[۶] (بحرانهای همزمان بانکی و ارزی که به آن بحران تراز پرداختها نیز میگویند) و ۸ بحران سهقلو[۷] (بحرانهای همزمان بانکی، ارزی و بدهی) و در مجموع ۴۲۹ بحران مالی ثبت شده است.[۸] نکته قابل تامل آن که تمام کشورهایی که در چند دهه گذشته شاهد بحران بانکی یا حباب مالی بودهاند، تورم در آنها مطلقا یا نسبت به گذشته پایین بوده است.

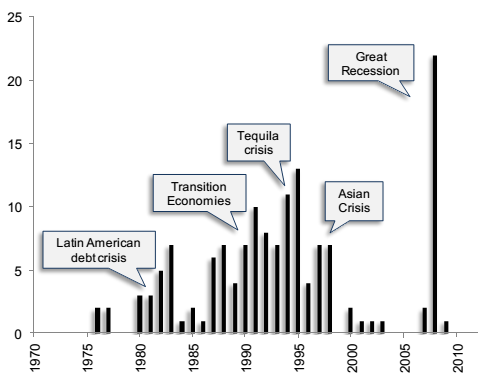

همچنین تعداد بحرانهای بانکی در این دوره نسبت به دوره قبل از آن به طرز چشمگیری افزایش یافت و کشورهای زیادی را که از قضا دارای تورمهای پایین و تک رقمی بودند را درگیر بحران نمود.[۹] این در حالی است که در دوره بعد از جنگ جهانی (۱۹۷۰-۱۹۴۵) به واسطه سختگیریهای مالی و اعتباری پس از رکود بزرگ، بخش مالی و بانکی در نسبت با بخش حقیقی اقتصاد تا حد زیادی مهار شده بود.

بحران بدهی آمریکای لاتین (اواخر دهه ۱۹۷۰ اوایل دهه ۱۹۸۰)، دوشنبه سیاه (۱۹ اکتبر ۱۹۸۷)، بحران موسسات پساندازپذیر و وامدهی[۱۰] (دهه ۱۹۸۰)، بحران حباب قیمت دارایی در ژاپن (۱۹۹۱-۱۹۸۶)، رکورد اقتصاد جهانی (در آغاز دههی ۱۹۹۰)، بحران پزو (۱۹۹۴)، بحران مالی شرق آسیا (۱۹۹۷)، بحران حباب دات کام (۲۰۰۰-۱۹۹۷) و در نهایت بحران مالی جهانی (۲۰۰۹-۲۰۰۷) به عنوان بخشی از بحرانهای این دوره به شمار میروند. همچنین تعداد بحرانهای بانکی سیستمیک نیز رو به افزایش نهاد.

بیثباتی قیمت داراییها در اثر غلبه بخش مالی بر بخش حقیقی

تبیینهای معتبر از ریشه اصلی بروز این سطح از بیثباتی، انگشت اتهام را متوجه فرآیند «مالیشدن»[۱۱] کردهاند؛ روندی که طی آن اندازه بخش مالی نسبت به بخش حقیقی فزونی یافته و بهطور خودبنیاد به رشد و ایجاد بازدهی مستقل از بخش حقیقی میپردازد. توسعه اعتبارات و سپس خرید گشادهدستانه داراییهای مالی که منجر به حباب قیمتی در بازار داراییها میشود، میتواند خود را از بازار کالاها و خدمات جدا کند. با رشد قیمت دارایی و کسب بازدهی در بازارهای سفتهبازی، جریان پولی بیشتری بهسوی آن سوق یافته و همین جریان پولی جدید خود زمینهساز کسب بازدهی بیشتر و تداوم این چرخه معیوب میشود. عامل تشدیدکننده دیگر، افزایش ارزش وثایق با بروز حباب دارایی است که وامگیرندگان را قادر به وامگیری بیشتر میکند.[۱۲]

از آنجا که تورم، متوسط رشد شاخص بهای کالاها و خدمات مصرفی بوده و شامل «قیمت داراییها» نمیشود، لذا آمارها در عین مواجهه با حباب دارایی، تورم بالایی را گزارش نمیکنند. همچنین قیمت کالاهای پایه (کامودیتیها) به عنوان یکی اصلیترین نهادههای تولید نیز با نوسانات قیمتی زیادی در این دوره همراه است.

دستیابی به تورم پایین به معنای تحقق ثبات اقتصادی نیست

نتیجه آنکه ارتقای ثبات قیمتی در اقتصادهای جهان طی دوره ثبات بزرگ، بهمنزله «ثبات اقتصادی» بالاتر نبوده و حتی زمینههای بیثباتی بزرگتری نیز در اثر این شیوه از سیاستگذاری ظهور کرده است. در مقام مقایسه، سیاستهای مالی و بانکی پس از بحران بزرگ (دهه ۱۹۳۰ تا ۱۹۷۰) در تحت قاعده درآوردن بخش مالی و حمایت از رشد اقتصادی بسیار موفقتر از شیوه اخیر سیاستگذاری مبتنی بر چارچوب هدفگذاری تورمی عمل کرد. این حقیقت را میتوان از همسویی بالای رشد اعتبار با رشد بخش حقیقی تا پیش از دهه ۱۹۸۰ و مقایسه آن با واگرایی بوقوع پیوسته پس از این مقطع دریافت کرد.

پینوشت:

[۱] Inflation Targeting

[۲] Great Moderation

[۳] اگرچه این دوره همزمان با سایر عوامل مؤثر بر افت تورم مانند ایجاد زیرساختهای رصد گردش نقدینگی (مانند BSA در آمریکا) قیمتهای ملایم انرژی، ظهور کشورهای نوظهور با تولید کالای انبوه ارزان، پیشرفت در ارتباطات و حمل و نقل و جابهجایی عظیم کالا، نیروی کار، سرمایه، تکنولوژی و… بود.

[۴] Economic Stability

[۵] کتاب «بانکداری مرکزی و توسعه»، ص ۷۶.

[۶] Twin Crisis

[۷] Triple Crisis

[۸] صندوق بینالمللی پول: گزارش «Systemic Banking Crises: A New Database (2008)»

[۹] صندوق بینالمللی پول؛ گزارش «Systemic Banking Crises Database: An Update (2012)»

[۱۰] S&L Crisis

[۱۱] Financialization

[۱۲] کتاب «بانکداری مرکزی و توسعه»، ص ۷۵.

انتهای پیام/ پول و بانک