به گزارش مسیر اقتصاد «بانک سیلیکون ولی»[۱] بانک حامی استارتآپهای حوزه فناوری به ویژه فناوریهای مالی در تاریخ ۱۰ مارس و تنها ظرف ۴۸ ساعت ورشکست شد. این بزرگترین ورشکستگی بانکی در ایالات متحده از زمان بحران مالی ۲۰۰۸ است. دو روز پس از آن، بانک «سیگنچر»[۲] نیز تعطیل شد. اقتصاددانان این ورشکستگیها را تبعات سیاست افزایش نرخ بهره میدانند که سال گذشته فدرال رزرو جهت کنترل تورم اتخاذ کرده بود.

افزایش نرخ بهره، نقطه شروع دومینوی ورشکستگی بانکها

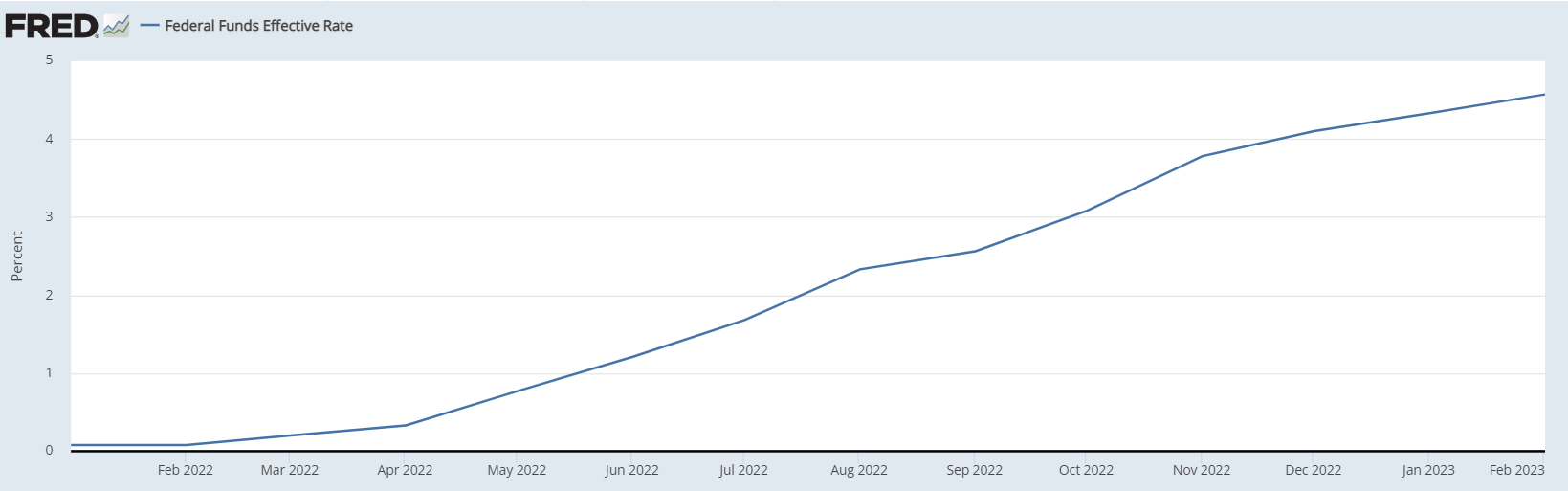

فدرال رزرو از سال گذشته در تلاش برای مبارزه با تورم، نرخ بهره را از سطوح بسیار پایین نزدیک به صفر به حدود ۴.۶ درصد افزایش داد. این افزایش درحالی رخ داد که بسیاری از اقتصاددانان بر سر این راهکار، چالش و اختلاف نظر داشتند. تداوم این نرخ بهره بالا سرانجام منجر به ورشکستگی چند بانک شد.

چگونه افزایش نرخ بهره منجر به ورشکستگی بانکها شد؟

افزایش نرخ بهره دو اثر بر بانکهای آمریکا داشت:

اول آنکه نرخهای بالاتر بهره منجر به کاهش ارزش اوراق قرضه و اوراق خزانهای شد که بانکها در سبد دارائی خود نگهداری میکنند. این کاهش ارزش منجر به ایجاد و تشدید ناترازی در بانک میشود. دوم آنکه افزایش نرخ بهره منجر به افزایش هزینه نقدینگی و تامین مالی شرکتها شد. همین امر باعث شد تا شرکتها دست به برداشت سپردههای خود بزنند. در ادامه گامهای دومینوی ورشکستگی بانکها بیان میشود.

۱- افزایش هزینه تامین مالی و سرمایه در گردش برای استارتآپهای سیلیکون ولی

با افزایش نرخهای بهره، سرمایهگذاران ترجیح دادند بجای تامین مالی این شرکتها، اقدام به سپردهگذاری و دریافت بهرهی بالا و بدون ریسک کنند. درنتیجه بازار عرضههای اولیه عمومی برای بسیاری از استارتآپها تعطیل و جمعآوری سرمایه خصوصی پرهزینهتر شد. به همین خاطر برخی از مشتریان بانک سیلیکون ولی که عمدتاً استارتآپهای حوزه فناوری بودند شروع به برداشت سپرده برای رفع نیازهای نقدینگی خود کردند. افزایش برداشت سپرده نیز باعث کاهش ذخایر بانک شد که درنتیجه آن بانک نیازمند جذب ذخایر نقد شده بود.

۲- تشدید ناترازی بانک سیلیکون ولی به دنبال افزایش نرخ بهره

افزایش نرخ بهره منجر به کاهش ارزش اوراق قرضه و اوراق خزانهای شد که بانک سیلیکون ولی در سبد دارائی خود نگهداری میکرد. برای تأمین مالی بازخریدها و ایجاد جریان نقدی برای پاسخدهی به برداشت سپردهها، بانک سیلیکون ولی مجبور شد یک سبد اوراق قرضه ۲۱ میلیارد دلاری را بفروشد که عمدتاً از اوراق خزانه داری ایالات متحده تشکیل شده بود. این پرتفوی به طور متوسط ۱.۷۹ درصد بازدهی داشت که بسیار کمتر از بازدهی ۱۰ ساله اوراق خزانه جدید با نرخ ۳.۹ درصد بود. به همین خاطر این بانک مجبور شد تا ۱.۸ میلیارد دلار زیان شناسایی کند که میبایست از طریق افزایش سرمایه آن را پر کند.

۳- کاهش شدید ارزش سهام بانک در طی یک روز

در پی وقایع فوق، بلافاصله بانک سیلیکون ولی اعلام کرد که برای جبران ناترازی خود، ۲.۲۵ میلیارد دلار سهام عادی و سهام قابل تبدیل ترجیحی را به فروش خواهد رساند. در پی اعلام این خبر، سهام بانک در طی یک روز ۶۰ درصد کاهش یافت. سرمایهگذاران نیز نگران بودند که تداوم برداشت سپرده ممکن است باعث شود بانک مجبور به افزایش سرمایه بیشتری شود.

۴- ورشکستگی بانک در پی هجوم بانکی

کاهش ارزش سهام منجر شد تا برخی از مشتریان بزرگ سیلیکون ولی به توصیه شرکتهای سرمایهگذاری خطرپذیر (مانند صندوق پیترتیل)، سپرده خود را از بانک خارج کنند. این موضوع باعث وحشت سرمایهگذارانی مانند جنرال آتلانتیک شد که در پی خرید سهام این بانک بودند. درنتیجه افزایش سرمایه بانک با شکست روبهرو شد و باعث شد تا این وحشت به سایر سپردهگذاران نیز منتقل شود و جریان خروج سپردهها سرعت بیشتری بگیرد.

۵- خلع مدیریت بانک و ورود به فرآیند گزیر

روز بعد درحالیکه بانک سیلیکون ولی در حال تلاش برای پیدا کردن منابع جایگزین بود، شرکت بیمه سپرده فدرال[۳] اعلام کرد که این بانک تعطیل شده و تحت مدیریت آن قرار گرفته است. سپس در اعلامیهای مشترک با فدرال رزرو و خزانهداری آمریکا بیان کردند که به دنبال فروش داراییهای این بانک و همچنین سود توزیع نشده سهامداران برای جبران خسارت سپردهگذاران هستند.

پینوشت:

[۱] Silicon Valley Bank

[۲] Signature Bank

[۳] Federal Deposit Insurance Corporation (FDIC)

منبع: رویترز

انتهای پیام/ پول و بانک